뉴스 검색결과 10,000건 이상

- [분양정보]‘웰빙 아파트 대상’ 고양 삼송우남퍼스트빌 분양

- [온라인총괄부] 한국주거문화대상에서웰빙 아파트 부분 대상을 받은 삼송우남퍼스트빌이 잔여 세대 미계약분에 대하여 선착순 동호 지정 계약을 받고 있다.지하 2층, 지상 1층~27층 7개 동 611세대의 삼송우남퍼스트빌은 높은 녹지율과 쾌적한 주변환경 낮은 용적률이 장점이다. 그리고 다른 아파트와 달리 서비스면적을 최대한으로 늘려 실사용면적을 크게 늘렸다.한국주거문화대상에서웰빙 아파트 부분 대상을 받은 삼송우남퍼스트빌이 현재 분양 중이다.삼송우남퍼스트빌은 단지 앞 버스정류장 등으로 편리하게 교통이용이 가능하며 근처 삼송역을 이용 시 광화문까지 20분대에 도착할 수 있다.또한 삼송지구와 원흥지구 강변북로를 연결하는 원흥-강매 간 도로 완공을 앞두고 있어 제2자유로, 자유로, 강변북로, 올림픽대로 이용이 수월해진다.인근에는 신원초, 신원중, 개교 예정에 있는 고등학교 등이 위치해 있어 우수한 교육환경을 갖추고 있으며 북한산, 고릉천 등 푸른 녹지의 친 자연환경을 자랑한다.앞으로 삼송테크노밸리, 신세계 복합쇼핑몰 등이 완공되면 생활여건이 더 좋아질 전망이다.삼송우남퍼스트빌은 전 세대 양도세 비과세 혜택과 함께 중도금 전액 무이자 혜택을 제공하고 있으며, 900만원대의 분양가와 발코니확장비 정액제, 그리고 계약금 5%+5% 분납할수있어많은 수요자에게 인기를 받고 있다. 한편 삼송우남퍼스트빌 분양문의는 전화(02-3157-4311)로 가능하다.< 본 자료는 이데일리의 편집방향과 일치하지 않을 수 있으며, 해당 업체에서 제공된 보도자료입니다. >

- ATM 현금인출 수수료에도 부가가치세 매긴다

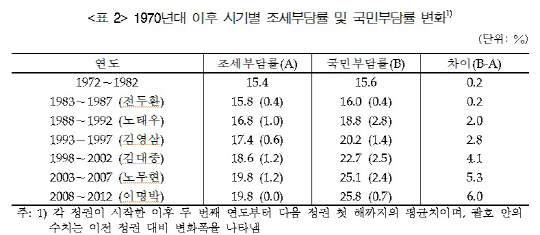

- [세종= 이데일리 윤종성 기자] 23일 열린 ‘중장기조세정책 방향 공청회’에서 안종석 한국조세재정연구원 선임연구위원이 발표한 ‘중장기 조세정책 방향에 대한 제언’은 소득세와 부가가치세 인상을 통한 세수 확대를 뼈대로 하고 있다. 세율인상, 세목조정 등 직접적인 증세를 택하지 않는 대신, 소득세와 부가가치세 수입을 늘려 복지정책의 재원을 마련하겠다는 의도다. 하지만 결국 국민들의 조세부담률(국민소득에서 세금이 차지하는 비중)만 더 커질 수밖에 없을 전망이다. ◇“부가가치세율 너무 낮다..복지재원 마련 위해 올려야”안 연구위원은 이날 공청회에서 “장기적으로 소득세와 사회보장기여금, 부가가치세 수입을 증대시키고, 법인세 부담은 완화하는 것이 바람직하다”고 제언했다. 부가가치세는 효율성 관점에서 매우 우수하고, 소득세와 사회보장기여금의 경우 형평성 관점에서 중요한 세목인 반면, 법인세는 효율성 관점에서 소득세· 부가가치세에 비해 열등한 데다 형평성 개선에도 도움이 되지 않는다는 설명이다. 특히 부가가치세율의 경우 1977년 도입 이후 35년간 10%를 유지하고 있어 OECD 국가 중 네 번째로 낮다. 박근혜정부 들어 늘어나는 복지지출을 감당하기 위한 최우선 과제로 부가가치세의 면세·감면 제도의 손질을 제시한 것도 이런 이유에서다. 구체적으로는 금융·의료용역, 학원 등 부가가치세 과세범위를 확대하는 방향을 제시했다. 예컨대 ATM(현금자동입출금기)에서 현금을 인출할 때 붙는 수수료에도 부가가치세를 매기는 식이다. 또, 재산세는 가업상속제도의 실효성 제고,종합부동산세 부담을 줄여 지방세로 전환하는 방안도 검토해야 한다고 주장했다. 양도소득세 중과제도 폐지도 제안했다. 부동산 거래 활성화에 기여하고, 투자·성장을 저해하지 않는 방향으로 세제를 운영해야 한다는 것이다. 소득·금융과세제도의 경우 비과세 소득을 과세로 전환하고, 소득공제 중 일부를 세액공제로 전환하는 등 과세 기반을 늘리는 방향으로 가야 한다고 주장했다. OECD 국가는 총 조세수입의 23.9%를 소득세로 조달하나, 우리나라는 소득세 비중이 14.3%에 불과하다는 지적이다. ▲자료=한국조세재정연구원◇“조세부담률 1% 안팎 늘어날 듯..MB 때보다 높아져”소득세와 부가가치세 수입을 늘려 복지정책의 재원을 마련해야 한다는 주장이지만, 결국 국민들의 조세부담률은 더 높아질 것으로 보인다. 안 연구위원은 “이명박정부보다 높고, 노무현정부보다 낮은 수준에서 조세부담률이 올라가지 않을까 생각한다”고 말했다. 연구원이 대통령 재임기간(5년)을 기준으로 각 정권별 조세부담률 평균치를 내놓은 자료를 보면 진보진영에서 집권한 김대중정부와 노무현정부에서의 조세부담률은 각각 1.2%포인트씩 늘어난 반면, 전두환정부와 김영상점부에서는 조세부담률이 각각 0.4%포인트, 0.6%포인트 늘어나는 데 그쳤다. 또, 이명박정부에서는 조세부담률이 제로였다. 결국 소득세·부가가치세 인상을 통해 늘어나는 국민들의 조세부담률은 1% 전후가 될 전망이다.안 연구위원은 “비과세·감면의 축소, 지하경제 양성화 등이 성공적으로 추진된다면 재정수입의 확보 외에 조세 공평성·효율성 개선에 크게 기여할 것으로 보인다”면서 “하지만 이 범위를 넘어서는 세입 확충의 폭과 방법에 대해선 국민적 합의를 도출할 필요가 있다”고 강조했다. 한편, 안 연구위원은 법인과세제도의 세부담을 적정수준으로 유지해야 한다고 제안했다. 창조경제를 뒷받침하고 성장잠재력을 유지해야 한다는 이유에서다. 비효율성을 유발하는 투자·R&D 관련 비과세·감면제도를 손질하는 대신, 법인세 과표 구간의 단순화와 기업과세제도 합리화·구조조정세제 지속적 보완 등을 주요 추진과제로 제시했다. ·

- 朴정부, 소득세·부가세 과세비중 높이고 법인세 낮춘다

- [세종=이데일리 문영재 기자] 앞으로 부가가치세(VAT) 과세범위가 금융과 의료서비스·학원 등으로 확대된다. 소득세 면세자도 줄고 양도세 중과제도는 폐지될 전망이다. 국세인 종합부동산세는 지방세로 전환될 것으로 보인다.한국조세재정연구원은 23일 서울 가락동 연구원에서 ‘중장기 조세정책 방향’에 대한 공청회를 열고, 이런 내용의 기획재정부 연구용역 결과를 발표했다.조세연구원의 이번 보고서는 박근혜 정부 5년을 관통할 조세정책으로 사실상 정부안이다. 기획재정부는 이번 보고서를 토대로 정부의 중장기 조세정책 방향을 확정, 다음 달 세제개편안과 함께 발표할 예정이다.연구원은 이번 공청회에서 복지 지출 증가에 따른 재정 수요 충족을 위해선 부가세 면세·감면을 줄여야 한다고 강조했다. 이에 따라 금융회사의 부가서비스와 학원 등도 과세범위에 포함될 것으로 보인다.또 코성형과 지방흡입 등을 제외한 성형수술, 안마사와 임상병리사, 물리치료사, 치과위생사 등이 제공하는 의료서비스, 장의사의 장례서비스도 과세대상에 포함된다.개별소비세(옛 특별소비세)는 고가 사치품 등을 중심으로 과세범위를 재편하되, 대중화된 품목은 제외하는 방안이 검토된다. 연구원은 소득세와 사회보장기여금 수입은 면세자를 줄이고 과표(세금을 매기는 기준)를 양성화하는 방식을 통해 늘려야 한다고 지적했다.비과세 소득은 과세로 전환하고 소득공제 중 일부를 세액공제로 전환하며, 금융소득에 대한 과세 범위를 늘리는 방안도 검토된다. 재산세는 양도세 중과를 폐지하고, 종합부동산세는 부담을 현실화해 지방세로 전환될 것으로 보인다.상속·증여세는 일정 부분 누진성을 유지하되 투자·성장을 유발할 수 있도록 적정 수준으로 낮춰진다. 그러나 현재 수입규모에 따라 3단계인 법인세는 과표구간을 단순화하는 등 과세비중이 낮아질 전망이다.연구원은 한국의 조세부담률이 선진국에 비해 낮다고 분석하고 잠재성장률 하락 상황에서 고령화로 재정수요는 급증하고 있으며 통일을 대비해 재정 여력을 확보할 필요가 있다고 지적했다.안종석 선임연구위원은 “비과세·감면 축소와 지하경제 양성화, 금융소득 과세 강화 등을 통해 복지 재원을 충분히 마련하지 못하면 증세나 지출 축소 등에 대해 국민적인 합의를 도출해야 한다”고 말했다.

- [전문]재무장관·중앙은행총재 공동선언문

- [세종= 이데일리 윤종성 기자]1. G20 재무장관과 중앙은행 총재들은 현재의 세계 경제 상황을 점검하고 9월 정상회의 준비를 위해 필요한 정책들에 대해 논의하기 위해 모였다.강하고 지속가능하며 균형 잡힌 성장을 위한 세계 경제와 G20 프레임워크2. 성장 강화와 고용창출은 우리의 우선순위이며 강건한 고용창출형 경제성장 경로로 되돌리기 위해 결단력 있는 행동을 취하는 데 전념한다. 3. 세계경제는 매우 부진한 상태가 지속되고 있으며, 경기회복은 여전히 취약하고 고르지 않다. 많은 국가의 실업률은 과도하게 높다. 미국과 일본의 경기는 개선되는 조짐이 있고, 유로 지역은 비록 안정 징후가 나타나긴 하지만 경기 침체가 지속되고 있으며, 많은 신흥국 경제는 예전보다 속도는 줄었지만 지속 성장하고 있다. 우리의 정책이 하방위험을 억제하는데 기여를 했지만 지역 간 성장 전망의 격차가 확대되는 등 위험은 여전히 높은 상황이다. 최근에는 금융시장 변동성이 확대되고 금융여건이 위축되고 있다.4. 세계 경제를 더 강하고, 지속가능하며 균형 있는 성장 궤도로 올려놓기 위해 우리는 정책조치들을 강화하고, 종합적인 상트페테르부르크 액션 플랜(St. Petersburg Action Plan)을 개발할 것이다. 우리는 금융시장 분절화 현상의 추가적 완화, 유럽의 단호한 은행연합 진전, 필요한 곳의 경기 부양적 통화정책 지속, 미국과 일본 등의 중기 재정전략 이행, 경제여건과 재정여력에 따라 재정 건전화의 속도와 요소 조절, 글로벌 수요의 리밸런싱, 신흥국의 성장, 안정, 회복력 지원을 위한 조치 시행 등을 통해 단기 정책 우선순위가 고용과 성장의 촉진이라는 점에 합의했다. 이와 동시에 우리는 중기 성장잠재력을 제고하기 위해 상트페테르부르크 액션 플랜은 반드시 생산성, 노동 참여, 고용을 증대시킬 수 있는 포괄적 구조적 개혁들을 포함해야 한다는 데에도 합의했다. 이를 위해 우리는 우리의 구조개혁 과제들을 검토했고, 강하고, 지속가능하며 균형 잡힌 성장이라는 우리의 종합적 목적 달성에 분명히 기여할 수 있는 행동과 우리의 정책공약 간 격차를 해소하는데 동의했다.5. 선진국이 강하고, 지속가능한 회복을 이루면서 동시에 재정 지속가능성을 확보하는 것은 여전히 중요하다. 이미 합의한 대로 정상회의시 마련될 신뢰할만하고, 각국의 상황을 고려한 중기 재정전략 개발에 진전이 이루어지고 있다. 이러한 전략들은 GDP 대비 국가채무비율 경로의 지속가능성을 확보하면서도 경제성장과 고용을 지원하기 위해 단기적 경제여건을 고려하여 충분히 유연할 것이다.6. 우리는 구조개혁을 통한 내부적 리밸런싱을 포함해 글로벌 수요의 리밸런싱을 위한 진전을 가속화해나갈 것이다. 이는 흑자국들의 내수확대와 적자국들의 국내저축 확대 및 경쟁력 제고를 요구한다. 우리는 환율이 펀더멘털을 반영할 수 있도록 보다 시장결정적 환율 시스템으로 전환하고 환율 유연성을 제고하며, 지속적인 환율 괴리현상을 피한다는 우리의 약속을 재확인한다. 우리는 경쟁적인 평가절하를 자제할 것이며 경쟁적인 목적을 위해 환율을 타겟팅하지 않을 것이다. 우리는 모든 형태의 보호무역주의에 저항할 것이며 시장을 지속 개방할 것이다. 7. 통화 정책은 물가안정을 지향하여야 하며 각국 중앙은행의 개별적 목표에 따라 경기회복을 지속 지원해야 한다. 우리는 최근 몇 년 간 비전통적 통화정책을 포함한 완화된 통화정책이 세계경제를 지원했음을 인식한다. 우리는 완화적 통화정책의 장기화로 인한 의도하지 않은 부작용과 위험을 지속 염두할 것이다. 향후 통화정책 기조의 변화는 지속적으로 신중하게 조정될 것이며 시장과 명확히 소통될 것이다. 우리는 과도한 자본변동성과 환율의 무질서한 움직임이 경제?금융안정에 부정적 함의를 지니고 있음을 재확인한다. 건전한 거시경제 정책과 강한 건전성 조치들은 잠재적 변동성에 대응하는데 도움이 될 것이다. 우리는 지속적으로 금융 시장 상황을 주의깊게 모니터링할 것이다. 국제금융체제8. IMF 지배구조 개혁 이행은 IMF의 신뢰성, 정당성, 효율성 제고를 위해 필수불가결하다. 이러한 이유로 2010년 IMF 쿼타 및 지배구조 개혁안에 대한 비준이 긴급하게 요구된다. 우리는 새로운 쿼타공식과 15차 일반쿼타검토에 관한 최종 합의안 도출을 위한 논의를 통합한다는 IMF 이사회의 결정을 지지한다. 우리는 서울 정상회의에서 합의하고 깐느 및 로스까보스 정상회의에서 재확인한 것과 같이 2014년 1월까지 전체 IMF 회원국과 함께 쿼타공식에 합의하고 15차 일반쿼타검토를 완료한다는 합의를 유지한다. 우리는 2013년 G20 장관회의 및 IMFC 회의까지 핵심요소(key elements)를 포함한 논의의 지속적인 진전을 확보하는 것에 큰 중요성을 부여한다. 우리는 공식에 따른 쿼타의 배분이 신흥개도국의 경제성장에 따라 세계경제에서 IMF 회원국들이 차지하는 상대적 비중변화를 더욱 잘 반영할 수 있어야한다는 이전 합의사항을 재확인한다. 우리는 일반쿼타검토 과정에서 IMF 최빈국의 목소리와 대표성을 보호할 필요가 있다는 것을 다시 한 번 확인한다.9. 국가채무관리 관련 기존 규약의 강화는 보다 건전한 재정 달성에 중요한 의미를 지닌다. 우리는 지금까지의 경험에 따라 “국가채무관리 가이드라인” 개정 검토 및 업데이트를 추진하려는 IMF와 세계은행의 의사를 환영한다. 우리는 9월 정상회의시 경과보고서 및 10월 장관회의시까지 가이드라인 업데이트 초안을 제출할 것을 기대한다. 우리는 또한 OECD에 대해 다음 회의시까지 국가보증을 포함한 국가채무의 발행?관리?상환에 대한 OECD 모범사례 업데이트에 관한 중간 보고서 제출을 요청한다.10. 지난 몇 년 동안 일어난 사건들은 모든 국가에 대해 채무 지속가능성의 중요성을 보여주었다. 따라서 우리는 이 문제에 대한 IMF와 세계은행의 활동에 지속적으로 주목할 것이며, 지속가능한 자금조달과 성장 촉진을 위한 저소득국 대상의 IMF?세계은행의 ‘채무 지속가능성 프레임워크’ 이행에 대한 우리의 지원을 확인한다. HIPC 이니셔티브와 MDRI의 성공적인 이행, 더욱 강력한 정책, 경제전망 개선은 저소득국의 외부 자금조달 기회를 확대하고 다양화하는데 도움이 되었고, 저소득국은 이것을 그들의 성장 잠재력 향상에 유용하게 활용하였다. 그러나 새로운 자금조달과 차입이 건전하게 시행되지 않는다면, 새로운 위험이 발생할 수 있다. 따라서 우리는 건전한 중기 채무관리 전략의 발전 및 그들의 채무관리 역량 강화에 대한 저소득국의 요청이 있을 경우, 그들에 대한 지원을 지속할 것을 IMF와 세계은행에 요청한다. 우리의 관행을 더욱 잘 알리기 위하여 우리는 저소득국에 대한 IMF?세계은행의 ‘채무 지속가능성 프레임워크’를 고려할 것이다. 우리는 저소득국과 함께 이 분야에 대한 포용적인 논의가 추가로 필요하다는 데 동의한다.11. 지역금융안전망(RFA)은 글로벌 금융안전망으로서 중요한 역할을 수행한다. 깐느 정상회의에서 우리는 IMF와 RFA간 협력에 대한 일반원칙을 채택하였다. 우리는 각 RFA의 고유 임무 및 독립성 유지 뿐만 아니라 이러한 협력원칙의 중요성을 재확인한다. 최근 이 분야의 IMF와 G20의 작업성과를 고려할 때, 우리는 잘 정비된 커뮤니케이션 채널을 통해 IMF와 RFA 간에 지속적으로 신축적이고 자발적인 대화를 기대한다. 우리는 또한 신축적이고 자발적인 방식으로 정보와 경험의 비공식적 교환을 장려하기 위하여 RFAs간 대화의 중요성을 인식한다.12. 우리는 글로벌 유동성 상황을 반영하는 지표 개발에 있어 가격과 수량 방식으로 접근하는 IMF와 BIS의 작업을 주목한다. 우리는 IMF에 대해 글로벌 유동성 지표를 IMF 감시(surveillance)활동에 더욱 광범위하게 적용하는 방법에 대한 추가적인 연구를 수행할 것을 요청한다.13. 우리는 효과적인 지역통화채권시장(LCBMs)이 국내 경제와 금융 시스템의 건전성 향상에 중요한 역할을 한다는 것을 다시 한 번 확인한다. 우리는 LCBM 발전을 위한 기술적?정책적 자문에 대한 국제기구들의 공조 강화 노력이 기술된 ‘LCBM 액션플랜’ 이행보고서 준비를 환영한다. 우리는 액션플랜의 일환으로 IMF, 세계은행, 유럽부흥개발은행(EBRD), OECD가 마련한 LCBM에 대한 진단 프레임워크를 환영한다. 우리는 금융안정과 더 나은 자본흐름 관리 에 대한 기여 측면에서 국제기구들의 LCBM 발전에 관한 연례 검토를 기대한다. 우리는 국제기구, 기타 기술 자문단과 정부 당국들이 LCBM 발전을 지원하기 위한 개혁 우선순위를 찾고, 해결해 나갈 것을 권장한다. 14. 우리는 아프리카 개발은행(AfDB)에 대한 13차 기금충당뿐만 아니라 국제개발협회(IDA)의 성공적인 17차 기금충당에 기여한다는 약속을 재확인한다. 15. 우리는 지속가능한 성장과 고용창출을 위해 인프라, 중소기업을 포함한 장기투자재원조성의 중요성을 재인식한다. 우리는 스터디그룹이 마련한 work plan을 승인하고, 인프라, 중소기업을 포함한 장기투자재원조성의 가용성과 접근성에 영향을 미치는 요인들을 평가하는데 도움을 준 국제기구들의 기여를 환영한다. 이러한 측면에서 우리는 G20 회원국들과 협의하여 OECD가 마련한 “기관투자자들의 장기투자 촉진을 위한 상위원칙”을 환영한다. 또한, 각국의 상위원칙 이행을 위한 접근법을 규명해줄 것을 OECD에게 요청한다. 우리는 향후에 국제기구들이 각국의 장기투자를 원활하게 하고 촉진하는데 기여해 줄 것을 기대한다. 우리는 금융규제 개혁이 장기투자재원 공급에 미치는 영향에 대한 FSB의 지속적인 모니터링을 기대한다. 16. 우리는 글로벌 저축을 인프라를 포함한 생산적 투자의 장기 재원조성으로 유인하는 자금 중개 촉진 조치들에 대한 추가적인 작업을 실시할 것이다. 우리는 민간재원과 자본시장을 보다 잘 활용할 수 있는 방안들을 모색할 것이다. 또한 우리는 다자개발은행들이 현재 진행중인 작업을 바탕으로 민간자본 레버리지 등을 통해 현재 재원의 활용을 최적화하고 그들의 대출여력을 강화하기 위한 새로운 접근법 개발을 기대한다. 우리는 세계은행과 지역개발은행들이 특히 신흥·개도국의 인프라 투자 재원을 조성ㆍ촉진하기 위해 각각 진행중인 작업들에 주목한다. 글로벌 인프라 부족에 대응하기 위한 우리의 노력은 사하라 이남 아프리카의 전기·에너지 분야 등 상당한 수요가 필요한 지역, 부문에 집중될 것이다.17. 우리는 장기투자재원을 유인하기 위해 투자환경의 중요성을 인식한다. 민간자본 동원에 있어 장애요인 규명에 기반해, 우리는 인프라, 중소기업들의 재원조성을 포함하여 종합적으로 접근할 것이다. 이러한 측면에서, 우리는 투자 환경 개선을 위한 추가적인 조치를 실시하는 데 전념할 것이다. 나아가 인프라 등 투자 프로젝트의 계획·우선순위 설정·재원조성과 관련된 과정과 투명성을 개선하는 것이 필수적이다. 특히 민관협력사업(PPP)의 개선을 위한 접근에 특별한 관심을 기울일 것이다.세원잠식 및 소득이전 (BEPS) 및 조세 회피 대응, 자동 정보교환 촉진, 비협조 지역과의 싸움18. 재정의 지속가능성, 성장촉진, 개발도상국의 금융개발을 위한 역량강화 측면에서, 모든 납세자들의 공정한 세금 납부에 높은 우선순위를 둔다. 조세회피, 유해 조세관행, 공격적 조세회피 전략에 대한 대응이 요구된다. 디지털 경제의 확대 또한 국제조세 정책에 어려움을 가져다준다. 우리는 G20의 요청에 의한 OECD의 BEPS 대응을 위한 야심차고 포괄적인 액션 플랜을 전적으로 지지한다. 우리는 OECD/G20 BEPS 프로젝트의 설립을 환영하고, 모든 관련 국가들이 참여하도록 권장한다. 우리는 액션 플랜에서 제시된 15가지 이슈를 해결하기 위해 개발되는 제안과 권고안에 대한 정기적 보고를 기대하고, 국가의 자주권적 패러다임을 고려하여 필요한 개인적, 집합적 행동을 할 것을 약속한다. 우리는 mobile income에 대한 효과적인 과세가 주요한 도전이라는 점을 인식한다. 이익 발생에 주된 기능이 수행되고 가치가 창출되는 곳에서 이익이 과세되어야 한다. BEPS를 최소화하기 위해 우리는 회원국들이 국내법이 어떻게 BEPS를 초래하고 있는지 점검하고, 국제 및 국내의 조세규제가 다국적 기업이 저세율국으로 인위적으로 소득을 이동시킴으로써 전반적 납세 부담을 줄이는 것을 허용하거나 독려하지 않는다는 점을 보장해야 한다.19. 우리는 최근 조세 투명성 분야에서 이룬 성과를 환영하며, 다자 및 양자간 자동 정보교환을 위해 진정한 글로벌 모델 마련을 제시한 OECD의 제안을 적극 승인한다. 우리는 자동 정보교환을 새로운 국제기준으로 받아들이기로 약속하며, OECD가 G20 회원국과 함께 추진하려는 자동 정보교환을 위한 새로운 단일 국제기준을 정립 작업을 적극 지지한다. 우리는 OECD에게 2014년까지 동 작업을 완료하기 위한 작업 일정이 포함된 경과 보고서를 다음 회의시까지 제출해주기를 요청한다. 우리는 모든 국가가 이 기준을 도입하겠다는 약속을 해줄 것을 요청한다. 우리는 자동 정보교환이 저소득 국가를 포함한 모든 국가에서 적용 가능하도록 할 것이며, 이들 국가의 역량강화를 위한 지원을 제공할 것이다. 우리는 모든 회원국들이 지체 없이 다자간 조세행정공조협약에 가입하기를 촉구한다. 우리는 이 새로운 기준이 국제적으로 실질적, 전면적으로 이행되기를 기대한다. 모든 회원국들이 이 새로운 투명한 여건으로부터 혜택을 얻어야만 하며, 글로벌 포럼(Global Forum on Tax Transparency and Exchange of Information)이 OECD의 조세 및 개발 태스크포스, WBG 등과 협력하여 개발도상국의 기술지원 및 역량강화 수요를 충족할 수 있도록 도와주기를 요청한다. 우리는 글로벌 포럼이 국제적 자동 정보교환 기준 이행 모니터링 및 검토 체계를 구축하기를 기대한다. 우리는 모든 국가들이 글로벌 포럼의 권고안을 이행하기를 촉구하며, 특히 법체계가 아직 기준에 미치지 못한 14개 지역은 신속히 권고안을 이행할 것을 촉구한다. 우리는 글로벌 포럼이 수익적 소유권과 관련하여 FATF의 작업을 활용할 것을 요청하며, 또한 지난 11월에 요청한 바와 같이 정보교환의 효과적 이행에 대한 전반적 등급(overall rating)을 평가하여 2014년 첫 번째 장관회의시까지 보고해줄 것을 기대한다.20. 우리는 자금세탁과 테러자금조달 차단, 그리고 조세 범죄, 부패, 테러, 마약 밀매 등과 같은 기타 범죄를 해결하는데 [중요한 기여]를 한 국제자금세탁방지기구(FATF)의 작업에 대한 [약속/지지]를 재확인한다. [특히, 전략적인 자금세탁방지 및 테러자금조달차단(AML/CFT)에 미흡한 고위험 지역을 확인하고 모니터링하는 작업을 지지한다.] 우리는 모든 회원국들이 법인 및 법적 거래의 불투명성에 의해 야기되는 위험에 대응하도록 독려하며, 기업의 수익적 소유권 및 신탁 등 과세목적상 관계있는 법적 거래에 대한 파악과 관련하여, [FATF의 기준을 충족하기 위한] 조치를 취할 것임을 약속한다.금융 규제21. 4월 장관회의 이후, 추가적인 지역이 바젤 Ⅲ 이행을 위한 최종 규제안을 도입함에 따라 금융체제 안정성 제고에 많은 진전이 있었다. 최종 규제안을 아직 도입하지 않은 국가들은 최대한 조속히 2013년 이내에 도입하기로 약속했다. 우리는 바젤은행감독위원회(BCBS; Basel Committee on Banking Supervision)의 회원국 규제안과 바젤 Ⅲ의 일관성 평가 작업을 환영하며, 정상회의 전에 바젤 Ⅲ 이행에 대한 최근의 경과보고서를 기대한다. 우리는 위험가중자산의 규제상 일관성에 대한 BCBS의 최근 보고서를 환영하며, 자본비율 규제의 비교가능성 제고를 위한 추가적인 작업을 기대한다. 우리는 BCBS가 바젤 Ⅲ 규제안의 나머지 요소인 레버리지 비율에 대한 작업을 2014년 초까지 마무리 하고, 단기유동성비율(NSFR; net stable funding ratio) 작업을 2014년 말까지 완료하기를 기대한다.22. FSB는 상트 페테르부르그 정상회의에서 ‘대마불사’ 대응 경과와 앞으로의 남은 과제들에 대해 보고할 것이다. 우리는 은행뿐 아니라 시스템적으로 중요한 금융기관이 FSB의 ‘효과적인 정리의 주요 요소’의 범위 및 내용과 일치하는 견고한 정리체계와 정리계획을 구축하는 것을 강력하게 지지한다. 우리는 FSB, IMF, 세계은행이 ‘효과적인 정리의 주요 요소’를 사용한 파일럿 평가를 기대한다. 우리는 당국이 금융기관을 효과적으로 정리할 수 있도록 국경간 이슈를 포함하여 필요한 법적인 조치 등을 추진할 것이다. 우리는 FSB와 IMF가 국경 간 정리 문제에 대한 지속적인 작업 추진을 독려한다. 우리는 은행구조개혁이 정리가능성을 제고한다는 점을 인지하며, FSB가 IMF와 협력하여 국가별 특수성을 고려한 국경간 일관성 평가 및 국제 금융 안정성에 대한 영향 분석을 요청한다.23. 우리는 IAIS와 FSB가 시스템적으로 중요한 글로벌 보험회사(G-SIIs)에 대한 패키지를 완료한 것을 지지한다. 우리는 G-SIIs의 최초 선정을 환영한다. G-SIIs에게는 정리계획과 그룹전체 차원의 감독이 적용될 것이다. 우리는 IAIS가 그룹전체 차원에 적용될 단순한 형태의 자본요구 기준을 2014년 G20 정상회의시까지 개발하려는 계획을 환영한다. 이는 G-SIIs의 손실흡수력 제고 기준에 대한 기반이 될 것이다.24. 우리는 장외파생상품 개혁의 이행에 있어서 지속적인 진전이 있음을 인지한다. 향후, 규제기준의 일관성 확보를 위한 작업이 남았음을 인지한다. 우리는 이 개혁의 이행을 위한 나머지 법 및 규제 도입을 조속히 완료할 것을 약속한다. 특히 최근 EU와 미국의 장외파생상품 규제의 국경간 이슈에 대한 합의 발표는 주요하고 건설적인 진일보로, 남아있는 규제 갈등, 불일치, 틈새 및 중복 문제의 국제적 해결을 위한 길을 열었다. 앞으로 추가적인 작업도 필요하다. 우리는 주요 장외상품시장 규제자들에게 9월 정상회의까지 그들이 어떻게 국경간 이슈를 해결했는지에 대해 보고해달라고 요청한바가 있다. 이러한 맥락에서 우리는 각 감독당국이 그들의 규제와 시행 체계의 정당성이 인정될 경우, 근본적으로 동일한 결과에 기반하여, 차별적이지 않은 방법으로, 각국 규제체제에 당연한 존중을 기반으로, 서로의 규제 적용을 연기할 수 있어야 한다는 점에 동의한다. 25. 우리는 법인식별코드(Legal Entity Identifier) 규제감독위원회(Regulatory Oversight Committe)의 글로벌 법인식별코드 재단의 조속한 설립을 위한 노력을 지지한다.26. 우리는 FSB의 Shadow Banking 시스템에 대한 감독 및 규제 정책 권고안이 정상회의까지 마련될 것을 기대하며, 시기적절한 이행을 위해 노력할 것이다.27. 위에 언급한 사항들은 글로벌 금융체제의 장기적인 건장함에 대한 자신감 회복을 위해 국제사회에 의해 수행된 중요한 진전들이다. 우리는 앞으로 지속적으로 금융체제와 경제성장에 대한 영향을 모니터링하고 평가할 것이다.28. 우리는 IASB와 FASB에게 주요 부분에 있어서 단일 회계기준으로의 합치 작업을 2013년말까지 완료해달라는 요청을 반복한다. 우리는 금융시장의 회복력 강화를 위하여 이 분야의 급속한 진전이 매우 중요한 점을 상기한다.29. 우리는 지표금리 및 신용평가사 관련 G20 고위급 세미나의 결과를 인지한다. 우리는 FSB가 상트 페테르부르그 정상회의에 제출 예정인 각 국 및 기준정립기구의 외부신용평가에 대한 의존 축소 이행경과보고서를 기대한다. 우리는 IOSCO의 금융지표에 대한 원칙 마련을 환영하며, FSB의 ‘공공부문운영그룹’(Official Sector Steering Group) 설치를 환영하며, 동 그룹이 지표금리 개혁에 필요한 작업을 조정하고 ‘시장참여자그룹’(Market Participants Group)의 작업을 안내할 것을 환영한다.30. 정책 분석을 위한 선결조건으로써, 우리는 FSB와 IMF G20 data gap initiative에 따른 G20의 정보차이 축소에 대한 지속적인 진전을 환영한다. 우리는 이들 권고안의 이행을 아주 강하게 독려하며, 우리의 2013년 10월 회의에서의 이행경과 보고서를 기대한다.31. 우리는 2014년말까지 완료될 FSB의 대표성 구조 검토 의사를 환영한다.금융 포용, 금융 교육, 소비자 보호32. 우리는 금융소비자 보호와 금융이해력에 초점을 맞춘 제4차 GPFI 하위그룹의 설립을 포함하여 금융 포용 글로벌 파트너십(Global Partnership for Financial Inclusion)이 만든 진전을 환영한다. 금융소비자 보호와 금융이해력 뿐만 아니라 금융서비스 제공의 질과 혁신적인 금융서비스 경로 이슈들까지 포괄할 수 있는 G20 기본 금융 포용 지표의 확장을 환영한다. 우리는 금융소외계층 포용을 위한 연합(Alliance for Financial Inclusion), 빈곤층 지원을 위한 자문그룹(Consultative Group to Assist the Poor), 국제금융공사(International Finance Corporation), OECD, 세계은행 등 이행 파트너로부터의 지지를 인지한다. 그리고 이 작업이 St. Petersburg 정상회의 까지 완료되기를 기대한다. 33. 우리는 금융 포용 약속을 한 40개의 신흥 시장과 개발도상국을 치하하고, GPFI가 이들 국가가 약속을 지키는데 지원할 수 있도록 AFI의 Maya Declaration, G20 금융포용 동료학습 프로그램(G20 Peer Learning Program), 세계은행의 금융포용지원 체계(Financial Inclusion Support Framework)과 같은 국제적 플랫폼을 지속해서 지지해주길 요청한다. 우리는 국제기준제정기구(SSBs)가 FATF의 장기적 작업의 일환으로 금융포용을 지지하는 것을 포함해 멘데이트와 일치하도록 금융 포용을 통합하기 위해 만든 진전을 환영한다. 우리는 이 과정에서 GPFI의 촉매 역할을 인지하고, 이 작업을 계속 진행하도록 요청한다.34. 우리는 중소기업금융경진대회(SME Finance challenge)의 이행을 통해 중소기업의 금융 접근성 문제를 해결하는데 각 국가들이 이룬 진전을 환영하고, SME Finance Compact를 통한 동료학습, AFI 실무그룹 설립을 지지한다. 중소기업 금융 격차가 전 세계적으로 큰 상황이기 때문에 우리는 더 많은 노력, 특히 GPFI보고서에 제시한 대로 신용 정보, 동산을 담보로 한 금융거래 시스템, 안전한 거래 시스템, 전자 결제 향상, 중소기업 금융 서비스 혁신 촉진을 위한 노력을 기울이기를 요청한다.35. 우리는 금융 이해력 측정 및 금융교육 프로그램을 평가하기 위한 실질적 도구를 환영하고, 또한 OECD/INFE, 세계은행이 만든 금융 포용과 교육 분야에서 여성과 청소년들의 장애물에 대한 경과 보고서를 환영한다. 우리는 금융 교육에 대한 여성과 소녀들의 요구를 해결하고자 하는 OECD/INFE의 정책 지도를 지지하고, 정상회의까지 G20 러시아 의장국과 OECD의 금융 교육 국가전략 발표를 기대한다. 우리는 또한 금융 소비자 보호에 관한 G20 고위급 원칙의 이행을 지지할 수 있는 효과적인 방안의 초석으로써 금융 소비자 보호에 대한 G20/OECD 태스크포스가 수행한 작업을 지지하고, 2014년 기타 원칙에 대한 G20/OECD 보고서를 기대한다. 에너지, 원자재 시장, 기후 재원36. 우리는 상품시장의 투명성과 기능을 개선하기 위한 우리의 결정을 재확인한다. 이는 에너지 인프라 투자를 촉진시킬 수 있고, 과도한 가격변동성을 예방할 것이다. 우리는 상트 페테르부르크 정상회의에 상품시장의 투명성을 개선하기 위한 G20의 기여내용을 담은 보고서를 제출할 것이다. 우리는 지속적으로 JODI-Oil의 적시성, 완결성, 신뢰성 제고 작업을 수행할 것이며, JODI 데이터가 보다 많은 사용자에게 빠르게 이용될 수 있는 방안을 포함한 IEF의 보고서를 10월 장관회의까지 기대한다. 우리는 JODI-Gas 데이터베이스의 발전을 환영하며, 최대한 빨리 공식운영을 시작하길 기대한다. 우리는 IEA?IEF?OPEC의 가스?석탄시장 투명성 제고를 위한 실질적 권고사항을 지지한다. 우리는 파생상품시장의 규제?감독에 관한 IOSCO 원칙이 적절히 이행되는지 지속적으로 모니터링할 것이다. 우리는 IOSCO가 PRA 원칙 이행보고서를 다음 회의까지 제출할 것을 기대한다. 우리는 가격발견 기능에 있어 PRA가 차지하는 중요한 역할을 감안할 때, IEA?IEF?OPEC 사이의 협력을 통해 마련된 IOSCO의 계획을 환영한다. 이 계획은 PRA 원칙을 IOSCO가 채택한 벤치마크의 거버넌스?투명성 국제기준에 맞춰 수정할 필요성과 IOSCO?IEA?IEF?OPEC의 감독방안을 담을 것이다. 우리는 낭비를 조장하는 비효율적 화석연료 보조금의 개혁에 대한 자발적 상호평가 시작을 환영하며, 광범위한 참여를 독려한다.37. 우리는 투자 촉진에 있어 여러 정책 수단 중 규제가 갖는 중요한 역할을 인정하며, 규제는 국가주도로 이루어져야 한다는 것을 강조한다. 우리는 6월 3일 카잔에서 개최된 G20 아웃리치 에너지 규제당국 라운드테이블 회의에서 합의된, 건전한 규제 및 에너지 인프라 투자 촉진에 관한 에너지 규제당국 선언문의 중요성을 강조한다.38. 우리는 기후변화재원과 효과적 재원조성 방안에 관하여, 우리가 UNFCCC의 목적?원칙?규정을 고려하면서 지속적으로 논의하는 것의 중요성을 인정한다. 우리는 지난 6월 파리에서 회원국 사이에 공유된 경험의 중요성을 강조한다. 우리는 상트 페테르부르크 정상회의에 위 토론에서 도출된 핵심 메시지를 보고하고, 내년 업무수행방향을 제안할 것이다.