뉴스 검색결과 10,000건 이상

- 외인 국채선물 양매도와 BOJ 동결…3년물 금리, 2.95%대[채권분석]

- [이데일리 유준하 기자] 31일 국내 국고채 시장은 2bp(1bp=0.01%포인트) 내외 상승하며 약세를 보인다. 금리와 가격은 반대로 움직인다.장 중 외국인이 국채선물을 순매도 중인 가운데 일본은행은 기준금리를 동결했다. 다만 기자회견 발언에 따른 여진은 주시할 필요가 있겠다. 이번 주 후반과 내주 미국 대선, 연방공개시장위원회(FOMC) 이벤트가 산적하나 저가매수 관점은 유효하다는 견해도 나온다.10년 국채선물 가격 5분봉 차트(자료=엠피닥터)◇일본은행 기준금리 동걸…“이벤트 대기, 저가매수 관점 유지”장 초 레포(RP) 금리는 전거래일 대비 6bp 오른 3.26%로 출발했다. 월말인 만큼 단기자금시장이 다소 빡빡한 것으로 풀이된다. 아시아 장에서 미국채 10년물 금리는 2.5bp 상승 중이다.장 중 일본은행은 이날까지 이틀간 개최한 금융정책결정회의에서 기준금리인 단기 정책금리를 0.25%로 동결했다.앞서 이번 동결은 일본 내 정치 지형 변화 등에 따라 금융시장에 큰 변화를 주지 않을 것이란 견해가 지지를 받으며 충분히 예상된 바 있다. 이에 향후 기자회견의 변동성도 크지 않을 것으로 전망된다.한 자산운용사 채권 운용역은 “금리 경로에 영향을 줄 이벤트가 아직까지 남아있는 만큼 관심있게 봐야할 것 같다”면서도 “국고채가 크게 박스권을 벗어나지 않는 선에서 보면 크레딧을 관심있게 보고 있는데 만기 도래분도 꽤 있고 스프레드도 벌어지며 꽤 되돌림이 나온 상황”이라고 짚었다.이어 “다만 AA급들이 AAA급 대비 강세를 보였던 점을 충분히 되돌리고 나면 어느정도 안정화되지 않을까 싶다”면서 “연말까진 저가매수 관점을 유지할 것”이라고 덧붙였다.이날 장 마감 후 오후 9시30분에는 미국 9월 개인소비지출(PCE) 가격지수와 주간신규실업수당청구건수, 10시45분에는 미국 10월 시카고연은 구매관리자지수(PMI) 등이 발표된다.오는 11월1일 고용보고서를 앞둔 만큼 해당 지표들의 미국장 영향력은 제한적일 공산도 있다.◇국고채 금리 2bp 내외 상승이날 엠피닥터에 따르면 장내 국고채 2년물과 3년물 금리는 오후 12시7분 기준 2.982%, 2.954%로 각각 1.9bp 상승하고 있다. 5년물과 10년물 금리는 각각 1.8bp, 2.2bp 상승한 3.018%, 3.124%를 기록하고 있다. 20년물과 30년물 금리는 각각 1.3bp, 0.6bp 상승한 3.040%, 2.956%를 기록 중이다.국채선물도 마찬가지다. 3년 국채선물(KTB3)은 전거래일 대비 6틱 내린 105.78에 거래되고 있다. 10년 국채선물(KTB10)은 19틱 내린 115.98에 거래 중이다. 30년 국채선물은 34틱 내린 139.56을 기록, 2계약이 체결됐다.수급별로는 3년 국채선물서 외국인 1151계약 등 순매도, 은행 3121계약 등 순매수 중이다. 10년 국채선물은 외국인이 3841계약 등 순매도를, 금투 2602계약 등 순매수 중이다.

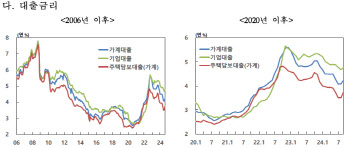

- "주담대 또 올랐다" 대출 조이기 언제까지…2년 만에 최대폭 상승

- [이데일리 하상렬 기자] 금융당국의 대출 관리 기조가 계속되면서 은행들의 가산금리가 올라 은행권 가계대출 금리가 두 달째 상승했다. 특히 가계대출의 대부분을 차지하는 주택담보대출(주담대) 금리는 2년 만에 최대폭으로 상승했다.사진=연합뉴스31일 한국은행이 발표한 ‘9월 금융기관 가중평균금리’에 따르면 예금은행의 신규취급액 기준 대출금리는 4.62%로 전월 대비 0.14%포인트 상승했다. 4개월 만의 상승 전환이다. 가계대출 금리와 기업대출 금리 모두 상승했다.가계대출 금리는 4.23%로 전월 대비 0.15%포인트 상승했다. 두 달째 상승세다. 가계대출 중 가장 큰 비중을 차지하는 주담대 금리가 전월보다 0.23%포인트 오른 3.74%를 기록했다. 이 역시 두 달째 상승세다. 금리 상승폭은 2022년 9월(0.44%포인트) 이후 2년 만에 최대다.고정형 주담대 금리는 0.23%포인트 상승한 3.72%, 변동형 주담대 금리는 0.04%포인트 오른 4.08%를 기록했다. 코픽스(적용월, -0.08%포인트) 등 주요 지표금리가 하락했지만, 은행권의 가산금리가 인상된 영향이다.전세자금대출 금리도 4.05%로 전월보다 0.23%포인트 상승해 두 달째 올랐다. 지표금리인 코픽스 및 은행채 2년물(-0.01%포인트) 금리 하락에도 가산금리가 오른 여파가 컸다. 일반신용대출 금리는 0.22%포인트 상승한 5.87%를 기록해 넉 달 만에 상승 전환했다.김민수 경제통계국 금융통계팀장은 “고정형 주담대는 지표금리가 은행채 5년물인데 금리 변동이 없었다”며 “고정형 금리가 0.23%포인트 올랐는데 대부분이 가산금리 인상 영향”이라고 설명했다. 지표금리가 하락했지만, 당국의 대출 관리 주문에 은행들이 가산금리를 높이면서 대출 금리가 상승한 것이다.자료=한국은행기업대출 금리는 4.77%로 전월보다 0.10%포인트 상승했다. 넉 달 만의 상승 전환이다. 대기업과 중소기업대출 금리가 각각 0.03%포인트, 0.15%포인트 오른 4.81%, 4.74%를 기록했다. 신규취급액 기준 대기업과 중소기업 사이 대출 금리 역전 현상은 8개월째 이어지고 있다. 일반적으로 기업 규모가 크고 신용도가 높은 대기업 대출 금리가 낮지만, 최근 은행권 대출경쟁과 정책자금(금융중개지원대출) 투입 등으로 중소기업 대출 금리가 더 낮은 상황이 이어지고 있다.가계대출 고정금리 비중은 전월보다 2.6%포인트 하락한 65.4%로 집계됐다. 두 달째 하락세다. 고정형 주담대 비중은 7월 96.1%에서 지난달 94.4%로 1.7%포인트 줄었다. 이 역시 두 달 연속 하락이다.예금은행의 신규취급액 기준 저축성 수신금리는 전월대비 0.05%포인트 상승한 3.40%로 집계됐다. 4개월 만의 상승 전환이다. 순수저축성 예금은 정기예금(0.05%포인트)을 중심으로 0.05%포인트 오른 3.41%를, 시장형 금융상품은 금융채(0.01%포인트)와 양도성예금증서(CD·0.07%포인트) 등을 중심으로 0.04%포인트 상승한 3.36%를 각각 기록했다.신규취급액 기준 예대금리차는 1.22%포인트로 전월보다 0.09%포인트 커져 6개월 만에 확대 전환됐다. 잔액 기준으로는 2.24%포인트로 0.03%포인트 줄었다.비은행의 경우 예금금리와 대출금리가 모두 하락했다. 수신금리는 상호저축은행(0.09%포인트, 3.73%)을 제외하고 신협(-0.05%포인트, 3.55%), 상호금융(-0.06%포인트, 3.38%), 새마을금고(-0.07%포인트, 3.55%) 모두 하락했다. 대출금리의 경우 상호금융(0.01%포인트, 5.25%)을 제외하고 저축은행(-0.65%포인트, 11.04%), 신협(-0.03%포인트, 5.42%), 새마을금고(-0.20%포인트, 4.93%) 모두 줄었다.

- 국고채 금리, 3bp 내외 상승 출발…외인 국채선물 순매도

- [이데일리 유준하 기자] 31일 국내 국고채 시장은 간밤 미국채 금리 흐름을 반영하며 금리가 3bp(1bp=0.01%포인트) 내외 상승, 약세 출발했다. 아시아 장에서 미국채 10년물 금리가 2.7bp 상승 중인 가운데 이날 외국인은 국채선물을 순매도 중이다. 채권 금리와 가격은 반대로 움직인다. 10년 국채선물 가격 5분봉 차트(자료=엠피닥터)엠피닥터에 따르면 이날 오전 9시33분 기준 3년 국채선물(KTB3)은 전 거래일 대비 11틱 내린 105.73을, 10년 국채선물(KTB10)은 35틱 내린 115.82를 기록 중이다. 30년 국채선물은 거래가 체결되지 않았다.수급별로는 3년 국채선물에서 외국인이 664계약 등 순매도를, 은행 1350계약 등 순매수를 보인다. 10년 국채선물에선 외국인 2540계약 등 순매도를, 금투 1762계약 등 순매수를 기록 중이다.공개된 미국 3분기 국내총생산(GDP) 속보치는 전기대비 연율 기준 2.8% 증가로 집계, 시장 예상치 3.0%를 하회했다. 다만 소비를 가늠하는 민간 구매자에 대한 최종판매가 3.2% 증가하며 지난해 4분기 이후 최고치를 기록, 강한 소비를 나타냈다.또한 개인소비지출(PCE)은 올 3분기 3.7% 증가하며 지난해 1분기 이후 최고치를 기록했다. 여기에 ADP 고용보고서에서의 비농업 취업자수는 23만3000명으로 예상치 11만명을 두 배 넘게 웃돌았다.이에 시카고상품거래소(CME) 페드워치 툴에서 연방기금금리(FFR) 선물시장의 11월 25bp 인하 가능성은 98.4%서 95.5%로 하락, 동결은 1.6%서 4.5%로 하락했다. 당장의 11월 인하 기대 변화는 미미하나 11월 25bp 인하 후의 12월 동결 가능성은 26.7%를 기록했다.국고채 현물 금리는 3bp 내외 상승 중이다. 엠피닥터에 따르면 민평3사 기준 장내 국고채 2년물 금리는 3.1bp 오른 2.994%, 3년물 금리는 전거래일 대비 3.3bp 오른 2.968%를 기록 중이다. 5년물은 3.5bp 오른 3.035%, 10년물은 3.7bp 오른 3.139%로 집계됐다. 20년물 금리는 2.6bp 오른 3.053%, 30년물 금리는 1.8bp 상승한 2.968%를 보인다. 미국채 10년물 금리는 아시아 장에서 2.7bp 상승 중이다.한편 국내 시장서 전거래일 콜금리는 3.265%, 레포(RP)금리는 3.20%를 기록했다. 차주 지준마감일을 앞두고 은행권 콜차입 수요가 있을 것으로 예상된다.

- 먹구름 걷혔나…카드사, 두자릿수 순익 기록

- [이데일리 최정훈 김나경 기자] 주요 카드사의 올해 3분기 당기순이익이 1년 전보다 16.9% 증가한 것으로 나타났다. 여행 수요 급증으로 트래블 카드와 VIP 고객 유치를 위한 프리미엄 카드 전략이 통했다는 분석이 나온다. 다만 이번 실적 증가는 업황이 여전히 어려운 상황에서 비용 절감의 효과도 무시할 수 없다는 지적이다. 금융지주 보험사들이 보험 손익 악화에도 비용절감, 장기보험 영업실적 제고를 통해 양호한 실적을 기록했다. KB손해보험이 3분기 누적 7400억원 당기순익을 내 지난해 같은 기간보다 9% 가까이 증가했고, 신한라이프도 비즈니스 혁신 노력에 힘입어 누적 4671억 당기순익을 기록했다. NH농협금융지주 계열사들은 지난해 같은 기간보다 당기순익이 큰 폭 증가했다.[이데일리 김정훈 기자]30일 금융권에 따르면 3분기 실적을 발표한 신한·KB국민·하나·우리 등 금융지주 계열 카드사와 삼성카드의 올해 3분기 누적 순이익의 합은 1조 7220억원으로, 지난해(1조 4730억원) 대비 16.9% 늘었다.5개 카드사는 모두 두자릿수 이상의 성장률을 보였다. 신한카드는 3분기 순이익 5527억원으로 순이익 1위를 수성했다. 이는 작년보다 17.8% 증가했다. 삼성카드가 전년 대비 23.6% 늘어난 5315억원의 순이익을 기록하며 신한카드의 뒤를 바짝 쫓고 있다. 순이익 성장률이 가장 큰 곳은 하나카드다. 하나카드의 3분기 순이익은 1844억원으로 작년보다 44.8% 증가했다. KB국민카드도 3분기 순이익이 3704억원으로 36% 증가했고 우리카드는 19.7% 증가한 1400억원의 순이익을 내며 호실적을 이어갔다.카드사들의 순이익 증가는 여행 수요 급증에 인기를 끈 트래블 카드와 VIP 고객 유치에 집중한 프리미엄 카드 전략이 통한 것으로 분석된다. 또 카드모집인 축소 등 효율화도 효과를 봤다. 카드론이 크게 늘어난 것 역시 3분기 실적 증가에 영향을 줬다. 지난해 말 기준 4개 카드사의 카드론 잔액은 24조원 수준이었으나, 지난달 기준 24조8000억원으로 약 8000억원이 증가했다.지난해에 비해 순이익이 급증한 하나카드는 “국내 및 해외 취급액 증가, 연회비 수익 증가, 모집 및 판촉비 절감 등이 실적 증가에 영향을 미쳤다”고 설명했다. KB국민카드도 “유 실적 회원과 금융자산 성장, 모집·마케팅 등 주요 영업비용 효율화를 통한 내실성장으로 지난해보다 당기순이이 증가했다”고 설명했다.주요 카드사들의 순이익이 두자릿수로 늘긴 했지만 카드사들은 허리띠를 졸라매는 방식으로 순이익을 만든 ‘불황형 흑자’라고 전했다. 특히 고금리 시기 조달한 자금에 대한 이자 비용은 여전히 부담이다. 신한·삼성·KB국민카드의 3분기 이자비용은 1조7545억원으로 전년 동기(1조5634억원) 대비 12.2% 늘었다. 특히 신한카드의 이자비용은 지난해 3분기 6887억원에서 올해 3분기 7781억원으로 13% 늘었다. 같은 기간 KB국민카드의 이자비용은 5135억원에서 5966억원으로 16.2% 증가했다.일부 카드사는 여전히 연체율 악화에 시달리고 있다. KB국민카드의 연체율은 1.29%로, 전년 말 대비 0.26%포인트 상승했다. 우리카드는 1.78%로 0.56%포인트, 하나카드의 연체율도 1.82%로 높은 수준을 유지하고 있다. 반면, 신한카드와 삼성카드는 연체율이 개선됐다. 신한카드의 연체율은 1.33%로 전년 말 대비 0.12%포인트 개선됐고, 삼성카드도 0.94%로 같은 기간 0.24%포인트 낮아졌다.카드론 증가의 반작용인 높은 연체율을 낮추기 위한 대출채권의 대규모 매각이 순이익 증가에 미친 영향도 적지 않다. 금융감독원 금융통계시스템에 따르면 채권 매각을 진행하는 6개 전업 카드사(신한·현대·KB국민·우리·하나·롯데카드)의 대출채권 매매이익은 올해 상반기 기준 3685억원을 기록했다. 연도별로 살펴보면 2019년 956억원에 불과했던 카드사 대출채권 매매이익은 지난해 5848억원으로 6배 넘게 불어났다.카드업계 관계자는 “3분기 실적이 좋은 이유는 업황 개선이 아니라 내실경영과 비용효율화에 따른 실적 유지다”며 “기준금리가 인하되긴 했지만 3년 발행 카드채 같은 경우 상환 시기가 돌아왔을 때 발행 시기보다는 높은 금리로 채권을 바꿔야 하기 이자비용이 부담이 줄어든 것이라 보긴 어렵다”고 설명했다.

- 국민연금, 8월 말 기금 운용수익률 8.76%…기금 1140조 쌓였다

- [이데일리 마켓in 김성수 기자] 올해 8월 말 국민연금 기금 수익률이 약 9%에 이르렀다. 이로써 1988년 국민연금제도가 도입된 이래 총 670조6000억원의 누적 수익금이 쌓이고, 1140조원의 기금이 적립됐다.미국 기술주 중심 강세로 해외주식 수익률이 양호했고, 원·달러 환율 상승이 해외자산 운용수익률에 긍정적 영향을 줬다.국민연금공단 기금운용본부는 올해 8월 말 기준 국민연금기금 수익률이 연초 이후 8.76%(잠정)로 집계됐다고 30일 밝혔다. 당해 연도 연환산 수익률은 9.08%다.국민연금기금 운용성과 (자료=국민연금 기금운용본부)이 기간 운용수익금(올해 8월 누적)은 92조6000억원, 기금 설립 이후 누적 운용수익금(1988년~현재)은 670조6000억원, 기금평가액은 1140조620억원으로 집계됐다.올해 8월 기준 자산별 잠정수익률(금액가중수익률 기준)을 보면 △해외주식 19.22% △해외채권 6.89% △대체투자 5.49% △국내주식 3.78% △국내채권 3.21% 순이다. 해외주식 및 해외채권의 운용수익률이 양호했다. 구체적으로 살펴보면 해외주식은 연초 이후 미국 물가 상승(인플레이션) 경계감에도 기술주 중심으로 주가가 상승했다. 특히 해외자산은 원·달러 환율 상승(원화 약세) 효과가 더해지면서 운용수익률에 긍정적 영향을 미쳤다.반면 국내주식은 하반기 경기침체 우려가 부각돼서 상반기 상승분을 일부 반납했다. 국내 주식시장(KOSPI)의 연초대비 상승률은 0.72%, 글로벌 주식시장(MSCI ACWI ex-Korea, 달러기준)의 연초대비 상승률은 15.57%로 집계됐다. 원·달러 환율은 연초 대비 3.56% 상승했다.국내채권 및 해외채권은 미국 기준금리 인하 시점에 대한 전망에 따라 채권 금리가 등락했다. 이후 국내·외 경제지표 둔화세로 연초의 금리 상승폭을 되돌리면서 채권수익률이 양호하게 나타났다.국고채 3년물 금리는 연초대비 19.0베이시스포인트(bp, 1bp=0.01%포인트) 내렸다. 미국채 10년물 금리는 연초대비 1.8bp 하락했다. 대체투자 자산의 수익률은 대부분 이자수익, 배당수익, 원·달러 환율 상승에 의한 외화환산이익이 반영된 것이다. 연도 말 기준 연 1회 공정가치 평가를 하므로 연중 수익률은 공정가치 평가액이 반영되지 않은 수치다.