|

[이데일리 이유미 기자] 삼성전자의 발표를 기점으로 국내 기업들의 자사주 매입 등 주주환원정책에 대한 관심이 고조되는 분위기다. 국내 시가총액 1위 기업인 삼성전자(005930)가 지난 29일 11조3000억원 규모의 자사주 매입 후 소각하는 주주환원정책을 발표하면서 신호탄을 쐈기 때문이다. 삼성전자는 이날 장중 6% 상승했으며 코스피지수를 장중기준으로 약 3개월만에 2050선을 회복할 수 있게 했다.

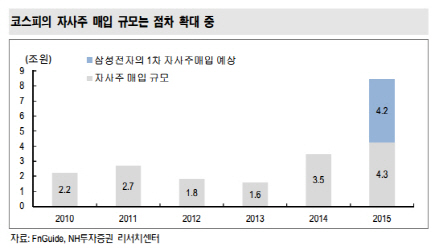

최근 코스피 상장사의 자사주 매입 규모가 늘어나는 추세다. 지난해 3조5000억원이었던 자사주 매입 규모는 올해 삼성전자의 자사주 매입규모를 제외하더라도 4조3000억원 규모다. 올해부터 3년간 시행되는 기업소득환류세제의 영향 덕분이다. 기업소득환류세제는 당해 기업소득의 80% 중 배당, 투자, 임금상승분을 제외한 금액에 10% 세율을 부과하는 세금이다. 자사주 취득 후 한달 내 소각하면 배당금으로 인정해준다.

금융투자업계에서는 배당은 한번 늘리면 다시 줄이기 어렵기 때문에 기업들이 자사주 매입 방식을 적용할 가능성이 높을 것으로 내다본다. 특히 세재가 도입되는 연말이 다가올수록 기업들의 자사주 매입 속도는 빨라지고 있다. 3개월 연속 자사주 매입규모는 6000억원을 웃돌고 있다. 최근 SK텔레콤이 자사주 5232억원 규모를, 삼성증권(016360)도 1172억원을 매입하기로 결정했다.

삼성전자의 자사주 매입은 지배구조개편 이슈도 맞물린다. 업계에서는 삼성그룹의 지배구조 개편 다음 시나리오로 삼성전자를 사업부문과 지주부문으로 인적분할한 후 삼성의 다른 계열사와 합병하는 방안이 나오고 있다. 이번 자사주 매입을 인적분할을 하기 전 자사주 매입을 통해 삼성전자 지주사의 사업부문 지분율을 높이는 전략으로 보고 있다. 또 자사주를 소각하면 오너일가의 지주사 지분도 상승하게 된다.

김영환 신한금융투자 연구원은 “기업 경영성과 평가사이트 CEO스코어에 따르면 30대 그룹 오너일가의 주식자산 승계율은 41.7%로 삼성그룹(53.6%)보다 낮아 향후 지배구조 개편 관련 자사주 매입에 나서는 그룹사들이 늘어날 가능성이 있다”면서 “주식자산 승계율이 낮은 그룹 계열사와 잉여현금흐름이 많은 종목들의 자사주 매입이 확대될 여지가 크다”고 분석했다.

다만 자사주 매입 흐름은 대형주를 위주로 진행될 가능성이 높다. 자사주를 매입하기 위해서는 기업 내부에 보유한 현금이 많아야 하지만 여력이 없는 기업들도 많기 때문이다.

▶ 관련기사 ◀

☞[스탁론] 배당 투자 매력도 높아…연2.7% 저금리 상품으로 투자기회

☞코스피, 상승 출발…삼성전자 9일 연속 강세

☞[특징주]삼성전자, '기대이상' 주주환원책…9일 연속 강세

![[포토]리슈잉-이율린-김지현-이승학-김승준,함께하는 포토 타임](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24062900166t.jpg)

![[포토] 장유빈 '조금 못미쳤지만 괜찮아'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24062900137t.jpg)

![[포토] 한미일 첫 다영역 연합훈련 '프리덤 에지'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24062900180t.jpg)

![[포토]조혜림-김세은-한지원,즐거운 쌍브이 인사](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24062800624t.jpg)

![[포토] 서울달과 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24062800762t.jpg)

![[포토]일잘러의 생성형 AI활용법](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24062800732t.jpg)

![[포토] 장유빈 '응원에 우승으로 보답하겠습니다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24062800198t.jpg)

![[포토]김포 골드라인 교통난 해소를 위해 증편 열차 첫 운행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24062800549t.jpg)

![[포토] 시험운행하는 서울달](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24062800484t.jpg)

![[포토]제22대 국회, 현충탑 참배 마치고 이동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24062800360t.jpg)

![[포토]장민규,꼼꼼히 살핀다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24062900451t.jpg)

![[이車어때]BMW의 미래 비전 다 담겼다…'비전 노 이어 클라쎄'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24062900063t.jpg)