|

[이데일리 양지윤 기자] 하이투자증권은 7일 SK아이테크놀로지에 대해 중국 법인의 SK이노베이션 로열티 지급금과 주요 분리막 업체들과의 점유율 경쟁에 따른 단가 인하 가능성 고려해 목표주가를 16만원으로 하향했다. 투자의견은 매수를 유지했다.

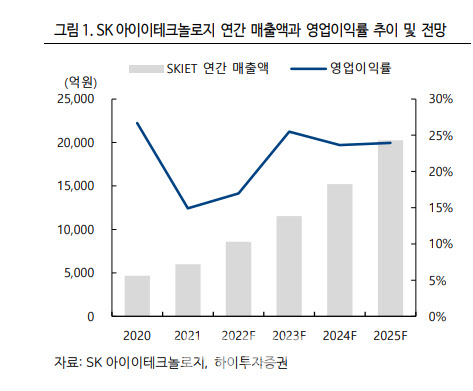

정원석 하이투자증권 연구원은 “ SK(034730)아이테크놀로지의 중장기 실적은 가파르게 상승할 전망이지만 현 주가는 2023년, 2024년 예상 실적 기준 각각 주가수익비율의 35.1 배, 28.3 배로 국내 이차전지 소재 업종 내 밸류에이션이 상대적으로 높다”고 밝혔다.

그는 SK아이테크놀로지가 올 하반기 실적 개선이 가파를 것으로 전망했다. 중국 IT 수요의 점진적인 회복과 주요 배터리 셀 고객사들의 신규 공장 가동으로 분리막 판매량이 크게 증가할 것이라는 설명이다.

그는 “특히 폴란드 1 공장 4M 승인이 완료되어 본격 가동될 것으로 예상되는 하반기 실적 개선이 뚜렷할 것”이라며 “이를 반영한 연간 분리막 출하량이 전년 대비 약 47% 증가한 9 억 m2 수준을 기록할 것으로 예상됨에 따라 올해 매출액과 영업이익은 각각 8571 억원(전년비 43% 증가), 1454억원(63%)으로 추정된다”고 했다.

한편 SK아이테크놀로지의 작년 4분기 실적은 매출액 1534억원(전년 동기 대비 13% 증가), 영업손실 290억원(적자전환)으로 시장 기대치를 크게 밑도는 적자를 시현했다. 주력 사업인 이차전지 분리막은 폴란드 1 공장 신규 증설에도 불구하고 4M 승인 지연과 차량용 반도체 공급 부족 영향으로 출하량이 전분기와 유사한 수준을 기록한 것으로 추정된다.

![[포토] 농가희망봉사단, 마을회관 기증품 전달](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112200740t.jpg)

![[포토]축사하는 한덕수 국무총리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112200598t.jpg)

![[포토]오언석 구청장 '경원선 지하화 추진협의회' 출범식 참석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101263t.jpg)

![[포토]지드래곤, 출국](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101253t.jpg)

![[포토]이력서 작성하는 어르신들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101012t.jpg)

![[포토] 전국시도교육감 총회장에서 시위하는 조합원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101008t.jpg)

![[포토]이재명 더불어민주당 대표, 소상공인들과 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112100813t.jpg)

![[포토]]인사 나누는 이재명 더불어민주당 대표-김동연 경기지사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112100709t.jpg)

![[포토] 저출산고령사회위원회, 인구전략 공동포럼](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112001106t.jpg)