바닥인 줄 알았던 국제유가가 지하까지 떨어지면서 원유 선물에 투자하는 파생상품인 상장지수펀드(ETF), 상장지수채권(ETN), 파생결합증권(DLS) 등이 막대한 손실을 내자 원자재 섹터 펀드가 대안으로 떠오르고 있다. 원유 선물이 마이너스까지 떨어진 것은 만기가 있는 선물 특성상 팔지 않으면 현물을 인도받아야 한다는 부담감과 만기물 교체에 따른 비용이 반영됐기 때문이다.

|

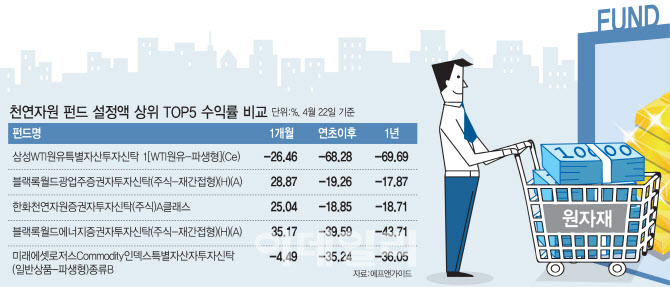

22일 펀드평가사 에프앤가이드에 따르면 이날 기준 설정액 10억원 이상의 천연자원 펀드 28개의 수익률은 -14.72%로 집계됐다. 전반적으론 손실이 났지만 개별 상품별로 살펴보면 희비가 극명하게 엇갈린다. 최근 한달 사이 3924억원이 몰린 ‘삼성WTI원유특별자산투자신탁 1[WTI원유-파생형](Ce)’은 서부 텍사스산 원유(WTI)를 기초 자산으로 하는 파생상품에 주로 투자한다. 전날 WTI 5월 인도분이 배럴당 -37.63달러를 기록하는 등 ‘지하’로 곤두박질치면서 같은 기간 수익률은 -26.46%로 집계됐다.

김종육 한화자산운용 펀드 매니저는 “최근 거시 변동성이 크게 증가했지만, 중장기 관점으로 천연자원 회사의 선별을 계속할 것”이라면서 “천연자원 회사는 2016년 유가 조정 이후 선제적인 구조조정을 진행하고 있어 다른 섹터 대비 현금 창출 수준이 높고, 주식 환매(buyback)와 매력적인 배당금을 통해 주주들에게 현금을 반환하기 위해 최선을 다하고 있다”고 설명했다.

이원주 키움증권 연구원은 “원유 가격 상승에 베팅을 하되 원유 파생상품의 가격 괴리, 롤오버 비용이 부담스러운 투자자라면 유가와 관련이 깊은 큰 미국 우량주를 투자하는 것도 합리적인 투자 전략”이라고 조언했다.

하지만 코로나19 장기화로 인한 원자재 수요 위축과 원유 공급 과잉이 지속된다면 이들 또한 먹구름을 만날 수도 있다. 최근 한 달 수익률은 지난달 낙폭이 워낙 컸던 만큼 기술적 반등에 따른 결과라는 지적이다. 마이너스로까지 떨어질 수 있는 원유 선물 파생상품과 비교하면 상대적으로 변동성이 덜한 것으로, 경기가 정상화되지 못하면 관련 기업의 실적 부진은 불가피하기 때문이다. 이날 영국 매체 더 타임즈에 따르면 마이크 헨리 BHP 최고경영자(CEO)는 “올해 세계 철강 생산량이 급격히 떨어질 수 있다”면서 “최근 중국의 수요가 늘어났음에도 미국, 유럽, 인도 등 주요국 철강 회사와의 계약이 코로나19 영향으로 급격히 축소될 수 있다”고 경고했다.

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![“신장 면화 안산다고? 유니클로 불매” 들끓는 中 민심[중국나라]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900960b.jpg)