| 마켓in | 이 기사는 01월 03일 11시 28분 프리미엄 Market & Company 정보서비스 `마켓in`에 출고된 기사입니다. |

◇ 한국물 공급 완화..만기 2분기에 집중

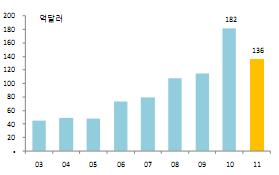

3일 국제금융센터는 `2010년 한국계 외화채권 발행동향 및 2011년 전망` 보고서를 통해 이같은 분석을 제시했다.

|

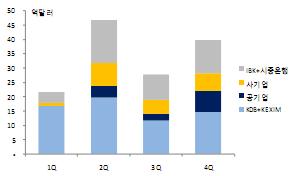

이중 특히 4월과 11월 만기도래 금액이 다소 크고, 분기별로는 2분기 만기도래액이 47억달러로 가장 많을 것으로 추정된다.

|

수출입은행과 산업은행의 만기도래액은 올해 한국계 만기도래 추정 규모의 46%인 63억달러 수준으로 전망된다. 기타 은행 만기도래액은 39억달러 수준이다.

포스코(005490)와 GS칼텍스, 현대캐피탈 등 비은행 사기업 만기도래액은 20억달러로 전체 만기도래금액의 15%를 차지한다. (★오른쪽 위 그래프 참조)

통화별로는 G3 통화(달러, 엔화, 유로화)가 71%인 97억달러로 예상된다. 달러화 상환액은 75억2000만달러, 엔화는 14억8000만달러, 유로화는 6억6000만달러 규모다. 올해 상환예정인 기타통화로는 홍콩달러 10억7000만달러(7.8%), 말레이시아 링깃 9억1000만달러(6.7%), 스위스프랑 6억1000만달러(4.5%), 싱가포르달러 5억3000만달러(3.9%) 수준이다.

국제 채권시장에서 견조한 투자자 수요를 바탕으로 볼때 가산금리 축소 여지가 있지만 벤치마크인 미 국채금리 상승폭이 확대될 가능성이 있어 전반적인 조달금리는 작년보다 높아질 것으로 전망됐다.

윤인구 국제금융센터 연구원은 "가산금리는 소폭 축소 여지가 있지만 미 국채금리 상승폭이 가산금리 축소 여지보다 클 것으로 보여 전반적으로 조달금리는 작년보다 높아질 수 있다"고 내다봤다.

우량채권에 대한 투자자 선호로 올해 투자등급채 가산금리는 작년대비 약 60bp, 하이일드채 스프레드는 120~150bp 축소될 것으로 예상됐다.

윤 연구원은 "미국의 2차 양적와화에 따른 풍부한 유동성과 한국물 공급물량 감소 전망 등은 가산금리 축소요인이지만 유럽 금융불안 전이 가능성과 지정학적 리스크 등 대내외 불확실성으로 축소 폭은 제한적일 것"이라고 말했다.

반면 한국의 지정학적 리스크가 확대될 가능성과 유럽 재정위기 전염 가능성은 국제채권시장에 가장 큰 위험요인으로 꼽혔다. 미 국채금리 상승 폭 확대에 따른 조달금리 상승 우려도 존재한다.

|

◇ "달러·엔화 발행 집중..유로화 발행은 뜸할 것"

이처럼 국제금융시장의 풍부한 유동성을 바탕으로 해외채 발행 호조세가 당분간 지속되겠지만 대내외적 불확실성이 높아 적정 발행시기를 포착하기 위해서 발행시장 동향을 지속적으로 모니터링 할 필요가 있다는 분석이다.

윤 연구원은 "한국물 유통 가산금리에 지난해 5월 천안함 사태와 11월 연평도 사태 이후 지정학적 우려가 반영돼 있다"며 "필요시 적극적인 투자설명회(IR)를 통해 투자자 우려를 불식시키도록 노력해야 한다"고 권고했다.

유럽 재정위기는 은행권 부실과 국가 재정 건전성이 맞물린 문제인 만큼 단기간내 해결되긴 어려운 변수다. 따라서, 내년에도 유로화 시장 보다는 달러나 사무라이시장을 중심으로 한국계 기관의 해외채권 발행 시장이 형성될 것으로 관측됐다.

또, 최근 10년만기 미 국채 금리가 지난해 12월 한달 사이에만 68bp 급등하는 등 미 국채금리 상승세가 가속화될 가능성에 주의해야 한다고 지적했다.

그는 "가산금리는 추가 축소 여지가 많지 않지만 미 국채금리 상승 여지는 상대적으로 크다"고 덧붙였다.

▶ 관련기사 ◀ ☞[마켓in]포스콘 합병한 포스코ICT 신용등급 AA-로 ↑ ☞[마켓in]포스콘 합병한 포스코ICT 신용등급 AA-로 ↑ ☞[마켓in][Zoom-In 대우건설·대한통운]④주인찾기(하)

![[포토]제76주년 국군의 날](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24100100616t.jpg)

![[포토]국군의 날, '차량에 타는 김건희 여사'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24100100450t.jpg)

![[포토]휘발유·경유 가격, 9주 연속 하락세…국제유가 '소폭 상승'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24100100416t.jpg)

![[포토]기계화 보병사단 분열](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24100100363t.jpg)

![[포토] 예나, 신곡 '네모네모' 무대](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24093000153t.jpg)

![[포토]청사 빠져 나가는 박희영 구청장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24093000941t.jpg)

![[포토]1914년 조선호텔 모습, 레고로 만나보세요](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24093000641t.jpg)

![[포토]서울투자자포럼 파이팅](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24093000531t.jpg)

![[포토]한자리에 모인 김병환 금융위원장과 8개 금융지주회장단](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24093000464t.jpg)

![[포토]'최고위 주재하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24093000391t.jpg)

![[포토]허다빈,귀여운 브이 출발](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092900394t.jpg)