[이데일리 박정수 기자] 유안타증권은 12일 켄코아에어로스페이스(274090)에 대해 수주 러시로 실적 성장이 가속화하고 있고 내년에는 흑자 전환이 기대된다고 분석했다. 투자의견과 목표주가는 제시하지 않았다.

켄코아에어로스페이스는 2013년에 설립된 우주항공 전문 기업으로, 원소재부터 가공, 조립, 정비까지 다루는 글로벌 강소기업이다. 주요 고객사로 보잉, 에어버스, 록히드마틴, 블루오리진 등이 있다.

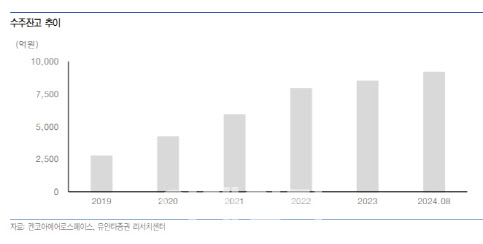

손현정 유안타증권 연구원은 “켄코아에어로스페이스의 현재 수주 잔고는 9,000억원에 육박하며, 내년 상반기까지 추가로 3000억~4000억원의 수주가 가능할 것”이라며 “수주 잔고의 증가는 글로벌 3대 유지·보수·정비(MRO) 업체인 ST엔지니어링으로부터 에어버스향 여객기·화물기 개조사업(PTF Conversion) 등 수주를 지속적으로 받아온 결과”라고 설명했다.

현재 ST엔지니어링 외 고객사 3~4곳 이상과도 추가 협상 중이며, PTF Conversion 뿐만 아니라 방산 항공기 생산 등 수주 다각화에 따른 매출의 고른 성장이 기대된다.

손현정 연구원은 “켄코아에어로스페이스는 올해 초부터 대규모 증설을 진행해왔으며, 내년 상반기 마무리될 예정”이라며 “투자금액은 약 500억~600억원에 달할 것으로 예상되며 추가적으로 인수합병(M&A)을 통한 사업 확장도 검토 중”이라고 전했다.

손 연구원은 “올해 국내 1공장에 240억원, 2공장에 160억원을 투자했으며, 신규 수주 물량은 1, 2공장에 이미 차 있는 상황”이라며 “내년 초부터는 대형 항공기 구조물 위주로 일부 생산 공정이 가동될 계획이다. 이번 증설을 통해 동사는 급증한 수주 물량에 대응하는 한편, 내재화를 통한 원가 절감으로 매출 성장과 수익성 개선이 기대된다”고 진단했다.

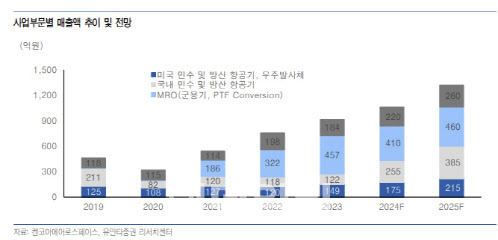

켄코아에어로스페이스 2024년 매출액은 1060억원으로 전년 대비 16.3% 증가하고, 영업손실 12억원이 전망된다. 올해 상반기에는 보잉의 품질 이슈로 인해 항공기 퇴역이 지연되면서 에어버스 PTF 사업이 영향을 받았다.

손 연구원은 “2025년부터는 급증한 수주가 매출로 반영되며, 큰 폭의 성장이 기대된다”며 “2025년 매출액은 1320억원으로 전년 대비 24.5% 늘고, 영업이익 122억원으로 흑자 전황이 예상된다”고 판단했다.

그는 특히 “주요 고객사인 록히드마틴, NASA, 보잉과의 계약을 통해 방산 및 우주항공 부문에서 매출이 확대될 전망”이라며 “현재 수주잔고 중 방산 부문이 46%임을 감안하면, 향후 실적 향상의 주요 동력으로 작용할 것으로 기대한다”고 강조했다.

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![강 건너고 짐도 나르고…‘다재다능’ 이상이의 무한변신 차는[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24113000161h.jpg)