|

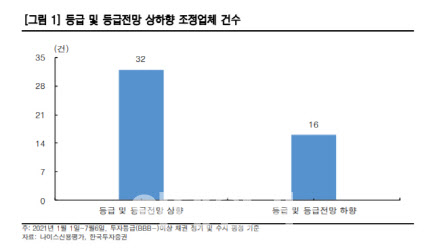

실적 개선세가 두드러진 철강, 의외의 코로나 특수를 누린 NB 라텍스(LATEX), 폴리에틸렌(PE), 폴리프로필렌(PP) 등 일부 석유화학, 건설, 비금속광물, 반도체, 디스플레이, 중소형 증권·캐피탈 등의 금융 업종 등 많은 업종에서 등급 내지 등급 전망 상향 기조가 나타났다.

김기명 연구원은 “작년 정기평정 결과와는 180도 바뀌어, 올해 크레딧채권 투자는 펀더멘털 측면에서 고민거리가 별로 없는 상황으로 반전됐다”고 전했다.

그는 “물론 철강업종 등과 같이 대폭적인 실적 개선세를 보이면서 등급이나 등급 전망이 상향 조정된 업종의 실적이 향후에도 현재 수준을 유지할 수 있을지는 장담할 수 없다”며 “공급측면의 병목현상이 해소될 경우 실적은 현재보다 둔화될 가능성이 있다”고 판단했다.

하지만 김 연구원은 “내년 정도까지는 양호한 실적이 이어질 가능성이 있고 이 과정에서 자본 축적과 잉여현금 창출을 통해 재무적 완충력을 제고할 수 있어 향후 찾아올 수 있는 실적 둔화기에도 과거보다 우수한 등급 방어력을 유지할 수 있을 것으로 본다”고 분석했다.

등급 전망 ‘부정적’ 유지 기업은 등급 방향성이 업종별로 차별화가 이뤄질 것으로 예상했다.

|

지하우시스, 씨제이푸드빌, 예스코, 예스코홀딩스(015360), 한화에너지, 에이치솔루션, 에스케이이엔에스, 녹십자(006280), 에스케이종합화학, 파라다이스(034230), 메가박스중앙, 제이티비씨, 한국토지신탁(034830) 등이 이에 해당한다.

반면에 기존에 등급전망 ‘부정적’을 부여받은 기업들 중 30% 정도는 실적 개선이나 자구 노력을 통해 등급전망 ‘안정적’(신용평가 3사 중 한 곳이라도 등급전망 ‘안정적’으로 복귀한 경우 포함)으로 복귀했다.

SK하이닉스(000660), 대신에프앤아이, 현대일렉트릭(267260)앤에너지시스템, 연합자산관리, 세아베스틸(001430), 세아홀딩스(058650), 서연이화(200880), LG디스플레이(034220), 한화솔루션(009830), 장금상선, 두산(000150) 등이 이에 해당한다.

그리고 나머지 40% 정도의 기업은 등급전망 ‘부정적’(신용평가 3사 중 한 곳이라도 등급전망 ‘부정적’을 유지한 경우 포함)인 상태가 그대로 유지됐다.

AJ네트웍스(095570), 네패스(033640), 대한항공(003490), 두산중공업(034020), 롯데렌탈, 롯데쇼핑(023530), 롯데오토리스, 성우하이텍(015750), 한온시스템(018880), 한진칼(180640), 한화토탈, 에이케이에스앤디, 한화호텔앤드리조트, LS네트웍스(000680), 아시아나항공(020560), LS엠트론, LS아이앤디 등이 이에 해당한다.

|

그는 “등급 자체가 하향 조정되지 않고 등급 전망 ‘부정적’인 상태가 유지된 기업이나 새로 등급 전망 ‘부정적’을 부여받은 기업들은 향후 등급 방향성이 기업별로 차별화 될 것으로 예상한다”며 “이들 기업을 영위 업종으로 구분하면 코로나19 팬데믹 이전부터 구조적인 경쟁력 저하 및 실적 둔화 문제를 안고 있었던 유통업종의 경우에는 등급 방향성이 부정적인 상태에서 탈피하기 어려울 것으로 예상한다”고 분석했다.

반면에 호텔업종이나 영화관업종의 경우에는 코로나19의 타격을 크게 받으면서 등급 방향성이 하향 쪽으로 돌아섰는데, 향후에는 코로나19 상황에서 회복되는 수준에 따라 등급 방향성이 결정될 것으로 예상한다.

항공업종의 경우에는 정부 주도의 항공산업 재편 과정에서 정책적 지원에 의해 등급이 유지된 것으로 볼 수 있는데, 향후에도 자구노력 외에도 정책적 지원 수준에 따라 등급 방향성이 결정될 가능성이 있는 것으로 판단했다.

김 연구원은 “이외 등급 전망 ‘부정적’ 기업들은 기업공개(IPO), 인수합병(M&A), 배당성향 등 개별 이슈의 진행 결과에 따라 등급 방향성이 결정될 것”이라며 “그리고 등급 자체가 하향 조정될 경우, 중단기적 관점에서 추가적인 등급 하향 가능성은 제한적일 것”이라고 내다봤다.

그는 “종합할 때 등급 방향성이 하향 쪽인 기업들은 회사채 정기평정을 통해 정기평정 전보다 작은 범위로 추려졌다”며 “크레딧채권 투자심리를 훼손할만한 결과가 아니다”고 전했다. 이어 “펀더멘털 측면에서 국한해 볼 때 현시점의 크레딧채권 투자는 상당히 편안한 상황으로 평가할 수 있다”고 덧붙였다.

![[포토]박도은,핀에 집중한다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092000231t.jpg)

![[포토]주얼리를 향한 고민](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092000751t.jpg)

![[포토]수시 전형 상담](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092000732t.jpg)

![[포토] 행정안전부, 호우 대책 중대본 회의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092000674t.jpg)

![[포토] '아프려나'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092000605t.jpg)

![[포토] 취재진에 답변하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092000538t.jpg)

![[포토]애플 아이폰16 1차 출시국, 기다리는 시민들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092000450t.jpg)

![[포토]고소장 접수위해 중앙지검 민원실 향하는 검은우산비대위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24091900883t.jpg)

![[포토]신자용 대검차장과 인사 나누는 심우정 검찰총장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24091900611t.jpg)

![[포토] 국무회의 참석하는 박성재 법무부장관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24091900534t.jpg)

![[포토]정남수,헤드커버를 준비한다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092000509t.jpg)