[이데일리 박순엽 기자] 하이투자증권은 25일 한화엔진(082740)에 대해 2021년 이전 수주했던 저가 물량이 대부분 해소됐으며, 2022년 이후 개선된 판가로 수주한 물량이 매출로 이어져 실적 개선세가 이어지리라고 평가했다. 투자의견은 ‘매수’, 목표가는 기존 1만 5000원에서 2만원으로 ‘상향’했다. 전 거래일 종가는 1만 5880원이다.

| | (표=하이투자증권) |

|

변용진 하이투자증권 연구원은 “조선사들의 실적이 안정화되고 있으며 이에 따라 한화엔진의 실적 가시성 역시 높아지고 있다”며 “현재 국내 조선사가 누리기 시작한 실적 상승의 단맛을 한발 앞서 경험하고 있다”고 말했다.

또 “카타르 1·2차 프로젝트에서 대량의 액화천연가스(LNG)선을 수주한 중국의 점유율 잠식이 다소 우려되고 있지만, 중국으로의 엔진 수주잔고 비중이 이미 28%로 앞으로 중국이 수주를 더 늘리더라도 안심할 수 있는 사업 구조를 지니고 있어 중장기적으로는 조선사보다도 더 리스크 헷징이 잘 돼 있다는 판단”이라고 덧붙였다.

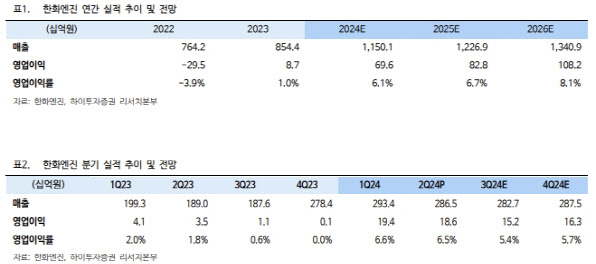

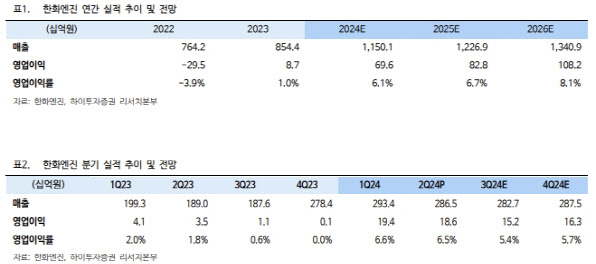

한화엔진의 올 2분기 영업이익은 컨센서스 대비 35.9% 웃돈 186억원, 같은 기간 매출액은 3.8% 상회하는 2865억원을 기록했다. 2022년 3분기 흑자 전환을 시작해 2023년 4분기까지 영업이익률은 2% 이하에 머물렀지만, 올해 들어 두 분기 연속 6%대의 영업이익률을 기록하며 괄목할 만한 개선세를 보여주고 있다는 평가다.

한화엔진의 2분기 신규 수주도 4223억원으로, 상반기에만 6469억원을 기록했다. 이는 2023년 연간 1조 2441억원의 52%에 해당한다. 상대적으로 D/F 엔진 도입 비율이 적은 탱커용 디젤엔진의 수주가 늘어 D/F 엔진 수주비중은 73%로 2023년의 95%보다 감소했다.

변 연구원은 “D/F 엔진에 비해 단가가 낮은 디젤엔진 비중이 높아졌음에도 수주금액이 탄탄하다는 것은 그만큼 판가 자체가 높아졌다는 점을 의미한다”며 “급격히 상승한 선가가 엔진 판가에 전이되어 한화엔진의 수주금액에도 영향을 미치고 있다고 판단된다”고 설명했다.

변 연구원은 한화엔진의 올해 매출액과 영업이익을 각각 1조 1501억원과 696억원으로 예측했다. 그는 “조선업계에서 3분기는 전통적으로 1~2주의 여름휴가 및 추석 연휴 탓에 조업일수가 적어 비수기로 분류돼 실적은 2분기에 비해 다소 하락할 가능성이 있으나 이는 4분기에 다시 개선될 것으로 보인다”라고 말했다.

![[포토] 정찬민 '무빙데이, 9타를 줄이며 우승경쟁 합류'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24090700174t.jpg)

![[포토]이가영,조금 강했나](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24090700207t.jpg)

![[포토]이동은,타깃 보고 선다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24090600655t.jpg)

![[포토] 전가람 '한국대회, 다른 나라 선수에 우승을 줄 수 없다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24090600357t.jpg)

![[포토]KSP 20주년 성과공유컨퍼런스 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24090600761t.jpg)

![[포토] ‘베스파’ 프리마베라, 스프린트, NEW LX 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24090600575t.jpg)

![[포토]박주성,꼼꼼히 실피는 야디지북](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24090500641t.jpg)

![[포토] 입장하는 쯔위](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24090500361t.jpg)

![[포토] 장유빈 '스폰서 대회 우승을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24090500323t.jpg)

![손해보기 싫다면 이 차?…'사장님' 이상이의 럭셔리 전기 세단은[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24090700185t.jpg)

![[포토]배소현,나이스 파세이브](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24090700545t.jpg)