[이데일리 박순엽 기자] 키움증권은 16일 한화에어로스페이스(012450)에 대해 올해 상반기 해외 수주를 확대하면서 중장기 성장 기반을 확보했다고 평가했다. 투자의견은 ‘매수’, 목표가 기존 20만원에서 34만원으로 ‘상향’했다. 전 거래일 종가는 26만 5000원이다.

이한결 키움증권 연구원은 “한화에어로스페이스는 올해 상반기 폴란드 천무 2차 실행 계약, 루마니아 K9 자주포 및 K10 탄약운반차 패키지 공급 계약을 체결하며 약 3조 6000억원의 신규 수주를 확보했다”며 “올해 기대되는 수주를 상반기 대부분 확보한 상황으로, 앞으로 동유럽·중동·아시아태평양 지역을 중심으로 수출 확대 전략을 추진할 것으로 판단한다”고 말했다.

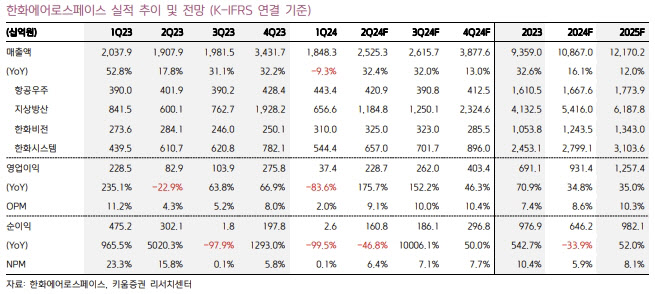

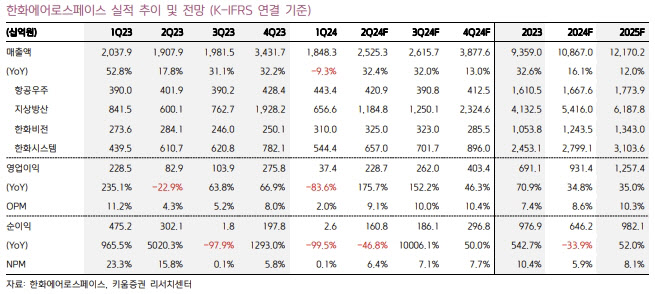

| | (표=키움증권) |

|

이 연구원은 한화에어로스페이스의 올 2분기 영업이익이 전년 동기 대비 175.7% 증가한 2287억원, 같은 기간 매출액이 32.4% 늘어난 2조 5253억원을 기록하리라고 내다봤다. 이는 시장 기대치를 웃도는 수준이다. 지상방산 부문에서 폴란드향 K9, 천무 인도가 재개되면서 실적 개선을 이끌었다는 평가다.

이 연구원은 “항공우주 부문은 민수 항공기의 회복세로 매출은 소폭 성장할 것으로 기대되나 수익성 개선은 GTF RSP 손실로 정체된 상황으로 추정한다”며 “자회사인 한화시스템과 한화비전은 올해 1분기에 이어 업황 호조가 지속함에 따라 실적 호조를 기록할 것으로 전망한다”고 설명했다.

그는 또 지상방산 부문 수주 잔고가 약 30조원 규모까지 성장할 것으로 판단했다. 앞으로 지상방산 부문의 매출 성장세를 고려하면 4~5년 정도의 일감을 확보한 것으로 추정했다. 또 수출 수주의 비중이 약 70% 수준임을 고려했을 때 지상방산 부문의 중장기 실적 성장세가 나타날 것으로 기대했다.

이에 이 연구원은 한화에어로스페이스의 올해 영업이익이 전년 대비 34.8% 증가한 9314억원, 같은 기간 매출액이 16.1% 늘어난 10조 8670억원을 기록하리라고 전망했다. 그는 “올해 연간 예정되어 있던 K9 60문, 천무 30대 이상의 납품 계획에는 변동이 없는 상황으로 하반기로 갈수록 실적 개선 폭은 확대될 것으로 기대한다”고 강조했다.

그는 이어 “K9 생산 라인 증설을 계획 중인 것으로 파악돼 추후 매출 증가 속도는 더욱 빨라질 가능성이 클 것으로 판단한다”며 “이미 수주한 호주 레드백 사업도 8월 생산 시설을 완공한 이후 설계 변경을 추진할 예정으로, 레드백은 빠르면 2026년 말 늦어도 2027년부터 생산을 시작할 것으로 전망한다”고 덧붙였다.

![[포토]안신애,한화 클래식 좋아요](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/08/PS24082100249t.jpg)

![[포토]시구 나선 아이린](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/08/PS24082101127t.jpg)

![[포토]성유진,1차 목표는 컷 통과죠](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/08/PS24082100204t.jpg)

![[포토] 위기임산부 통합지원센터 찾은 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/08/PS24082100804t.jpg)

![[포토]'발언하는 조국 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/08/PS24082100699t.jpg)

![[포토] NH통합IT센터 2024 을지연습](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/08/PS24082100631t.jpg)

![[포토]금융권 공동채용 박람회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/08/PS24082100608t.jpg)

![[포토]더불어민주당 최고위, '모두발언하는 김민석'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/08/PS24082100474t.jpg)

![[포토] 인공지능이 그린 오세훈 서울시장의 초상화](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/08/PS24082000762t.jpg)

![[포토]안신애,좋은 성적 기대해요](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/08/PS24082100252t.jpg)