[이데일리 양지윤 기자] 흥국증권은 24일 대한유화에 대해 올해 고유가 상황과 중국발 봉쇄 정책에 따른 수요 위축에 수익성 개선은 어렵지만 하반기 중국의 봉쇄 완화 정책 발표되며 스프레드 개선 가능성이 높아졌다고 진단했다. 투자의견은 매수, 목표가는 19만원으로 커버리지를 개시했다.

장현구 흥국증권 연구원은 “

대한유화(006650)의 2022년 매출액은 2조9629억원으로 지난해 같은 기간보다 17.8% 증가하고 영업이익은 64.4% 감소해 영업이익률이 2.2%를 기록할 것”이라고 밝혔다.

지속되는 고유가와 나프타분해설비(NCC) 위주 공급 과잉이 예상되는 올해는 순수 케미칼 비중이 높은 회사의 수익성 저하 요인으로 작용할 것으로 분석했다. 다만 NCC 10만t 증설이 3분기 내 완료 예정인 만큼 하반기 원료인 나프타 가격의 안정화가 이루어진다면 증설효과를 일부 누릴 수 있을 것으로 판단했다. 아울러 5월 말부터 시행 예정인 중국의 봉쇄 완화 정책에 위축됐던 수요가 회복되며 스프레드도 동반 회복될 것으로 예상했다.

올해 2월부터 지정학적 요인으로 국제 유가가 급등했으며, 현재까지도 고유가 추세가 지속되고 있다. 석유화학 원료인 나프타도 동반 상승하며 대부분의 범용 화학제품의 스프레드가 지속적으로 약세를 기록했다.

그는 “대한유화의 지난해 기준 매출 비중은 기초유분 및 모노머(55.0%), 합성수지(43.3%) 산업용 가 스(1.8%)로 이뤄져 있어 유가 변동에 민감하다”며 “3월 이후 확대된 유가 변동성에 래깅효과 반영되어 2분기는 적자폭이 확대될 것”이라고 추정했다.

이어 “하반기는 정기보수가 예정되어 있으나, 봉쇄 조치 완화발 수요 회복과 NCC 증설효과가 일부 반영되어 영업이익은 상반기 대비 회복될 것”이라고 전망했다.

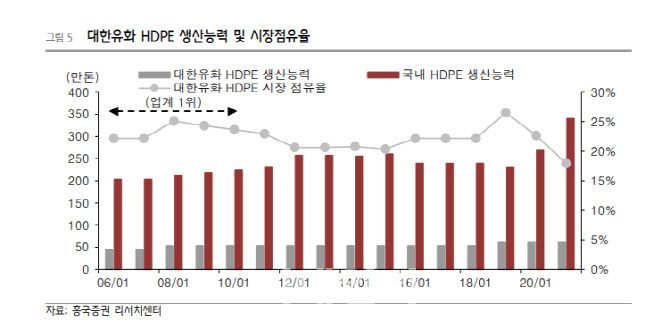

2차전지 분리막 시장 성장이 급속도로 이뤄지고 있는 만큼 분리막용 폴리에틸렌(PE) 역시 시장 성장에 맞춰 판가 인상과 수요 증가가 나타날 것으로 판단했다. 그는 “현재 분리막 PE 시장 점유율 1위인 대한유화의 기술경쟁력은 다른 기업보다 우위에 있으며 범용제품에서 고부가·스페셜티 제품으로의 매출 변화가 긍정적”이라고 평가했다.

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![세단 주행감 갖춘 SUV…더 진화한 패밀리카 'BMW 뉴 X3'[타봤어요]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24113000092h.jpg)

![“오늘은 회사 안 갈래”…출퇴근 자유로운 ‘이 회사’[복지좋소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000047b.jpg)