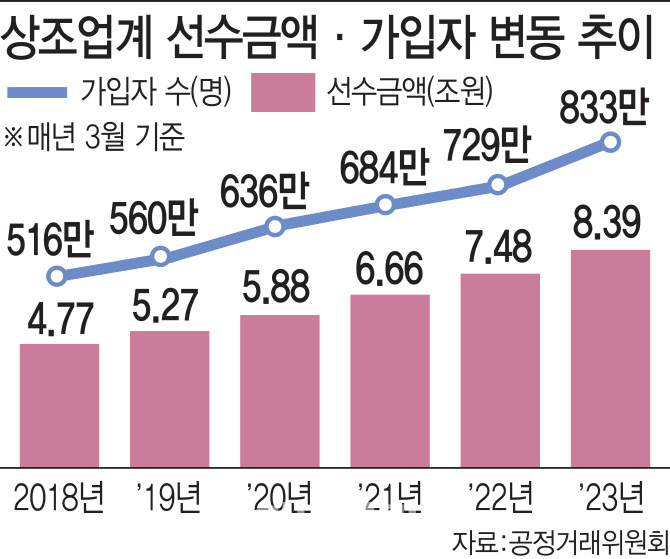

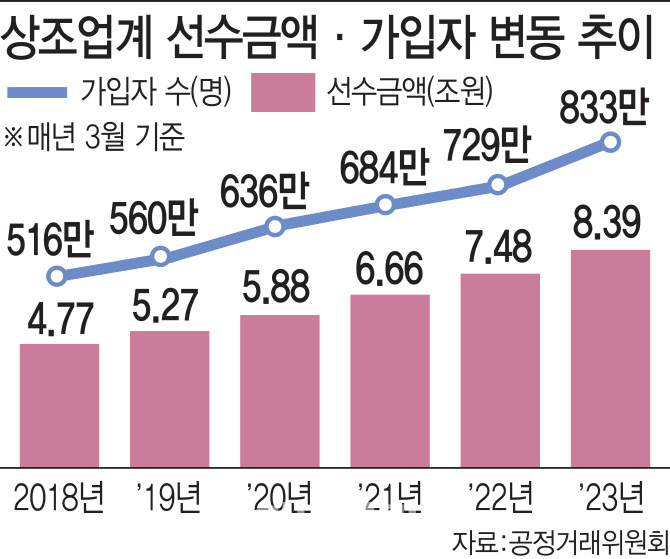

[이데일리 김경은 기자] 상조 3.0 시대를 맞아 시장 지각변동이 예상된다. 업계 1위인 프리드라이프가 인수합병(M&A) 시장 매물로 나오고 보험업계에서도 상조사업에 눈독을 들이면서 업계 다툼은 한층 치열해질 것으로 전망된다.

| | (그래픽=김일환 기자) |

|

선수금 기준 업계 1위인 프리드라이프는 최대주주인 PEF(사모펀드) 운용사 VIG파트너스가 매각에 착수하면서 새 주인을 맞이할 채비를 하고 있다. 다만 1조원 규모의 인수금액이 부담이어서 새 주인을 찾기에는 난항을 겪고 있다.

업계 4위 사업자인 교원라이프는 3위 대명스테이션을 바짝 추격하고 있다. 교원라이프의 선수금 규모는 2017년부터 매년 2배 이상 증가하는 추세로 현재 대명스테이션과 438억원 차이를 보인다. 올해 장례 브랜드 ‘교원예움’과 장례 종합 플랫폼 ‘첫장’ 등을 선보이며 관련 사업을 강화하는 만큼 순위권 변동 가능성도 점쳐진다.

보험업체들의 진출 가능성도 꾸준히 거론된다. 생명보험업계에선 전 생애 주기를 다룬다는 점에서 사업 연관성이 크고 시장 성장 가능성이 높다는 점에서 상조산업에 눈독을 들이고 있다. 금융당국이 ‘금산분리’(금융자본과 산업자본의 분리) 규제 완화에 힘을 실으면서 상조업계도 보험사들의 진출 여부에 촉각을 기울이고 있다.

실제로 미래에셋생명이 지난 10월 금융감독원에 부수업무 신고를 마치고 상조 브랜드 대명아임레디를 운영하는 대명스테이션과 협업해 시니어 맞춤형 제휴서비스를 주선하는 등 보험업계가 상조 업무에 발을 들이고 있는 상황이다. 지난 8월에는 NH농협생명이 농협파트너스와 장례지원 토털서비스 업무협약을 체결하기도 했다. 생명보험협회를 중심으로 업계는 관련 규제를 완화해달라고 당국에 지속 요청하고 있다.

상조업계 관계자는 “보험업계의 상조시장 진출 가능성이 제기되곤 있지만 아직 관련 규제가 완화되지 않은 만큼 지켜봐야 할 것”이라며 “보험사가 시장에 진출한다면 소규모 상조업체를 인수할 가능성이 높다”고 분석했다. 이어 “프리드라이프는 인수가격 등을 고려할 때 현재로선 동종업체나 보험사보단 또 다른 PEF 운용사를 새 주인으로 맞을 가능성이 높다”고 전망했다.

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![[포토]울리빙디자인페어 in 마곡](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800810t.jpg)

![[포토] 서울역 환승센터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800768t.jpg)

![[포토] 미국 캘리포니아 '석류' 첫 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800646t.jpg)

![[포토]'돈이 보이는 창' 찾은 함영진 우리은행 부동산리서치랩장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801076t.jpg)

![[포토]통화정책방향 기자간담회, '물 마시는 이창용 한은 총재'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800833t.jpg)

![[포토] '질퍽거리는 눈 피해서'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800590t.jpg)

![[포토]이재명, 한국거래소 찾아 국내 주식시장 활성화 논의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800462t.jpg)

![[포토]국민의힘 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800406t.jpg)

![채상욱 "불황에도 내년 상반기 집값 오르는 이유"[2024돈창콘서트]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112801131h.jpg)