[이데일리 양지윤 기자] 흥국증권은 29일 호텔신라에 대해 3분기부터 점진적 실적 개선 가능할 것으로 진단했다. 투자의견은 매수, 목표주가는 기존 9만원을 유지했다.

호텔신라(008770)의 28일 종가는 7만3100원이다.

박종렬 흥국증권 연구원은 “3분기부터 강화될 실적 모멘텀과 함께 주가 재평가 가능할 것”이라며 “10월 이후 중국의 봉쇄조치에 대한 변화 가능성은 열려 있고, 실적과 주가에 긍정적인 영향도 기대해 볼만하다”고 밝혔다.

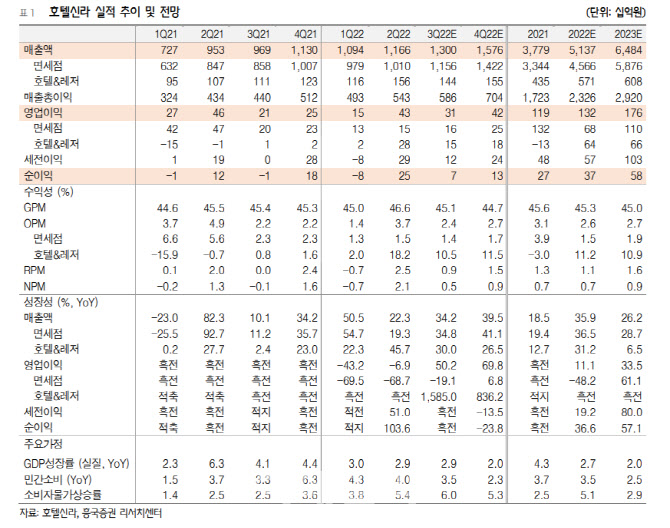

호텔신라는 하반기 실적 모멘텀이 개선될 전망이다. 3분기 연결기준 매출액 1조 3,001억원, 영업이익 313억원으로 지난해 같은 기간보다 각각 34.2%, 50.2% 증가할 것으로 추정됐다.

면세점의 매출액과 영업이익은 각각 1조1557억원, 162억원을 기록할 전망이다. 지난해 같은 기간과 비교해 매출액은 34.8% 늘어나지만, 영업이익은 19.1% 감소한 수준이다.

그는 “여전히 따이공(중국 보따리상) 위주 영업으로 경쟁 심화와 함께 알선수수료가 증가하면서 영업이익률은 1.4%로 전년 동기비 0.9%포인트(p) 약화되지만 호텔&레저 부문은 전분기에 이어 호조세가 지속될 것”이라고 말했다.

매출액과 영업이익은 각각 1444억원과 152억원으로 전년동기비 각각 30.0%,1,585.0% 증가할 것으로 추정했다. 그는 “여행 수요 증가와 함께 투숙률 개선으로 영업이익률은 10.5%로 크게 호전될 것”이라며 “다만 전분기 대비 영업이익이 감소할 것으로 보는 것은 전분기에 일회성이익 100억원(브랜드로열티 수입)이 있었기 때문”이라고 짚었다.

3분기부터 점진적 실적 개선 가능할 것으로 판단했다. 그는 “4분기에는 중국을 제외한 다수의 국가들이 빗장을 열고 있어 해외여행 수요가 크게 증가할 것이고, 이는 면세점 업황 회복에 긍정적으로 작용할 것”이라는 설명이다. “다만 요우커(중국인 관광객) 방한이 현실화되고 있지 않아 면세점의 본격적인 실적 호전 시기는 다소 늦춰지고 있지만, 호텔&레저 부문은 개선세가 4분기에도 지속 가능할 것”이라고 말했다.

![‘비상계엄인데’ 국방위 회의실서 게임한 장성 시끌 [영상]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121100339b.jpg)

![[포토] 서울시 비상경제회의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121100621t.jpg)

![[포토]법사위 전체회의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121100594t.jpg)

![[포토]탄핵 정국 연말 특수 기회 사라진 식당](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121001231t.jpg)

![[포토]조정훈-조지연, '비공개 의원총회 참석'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121000859t.jpg)

![[포토]국방위, '軍의 눈물'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121000666t.jpg)

![[포토] 교보문고, 한강 작가 초상화 전시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121000577t.jpg)

![[포토]한덕수 국무총리와 국무위원들, 국기에 대한 경례](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121000570t.jpg)

![[포토]김학균 센터장, 야당 정무위 대상으로 설명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121000537t.jpg)

![[포토]최고위, '대화하는 이재명-김민석'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121000403t.jpg)