이상조 한켐 대표이사는 최근 서울 여의도에서 진행한 이데일리와 인터뷰에서 “한켐의 고객 맞춤형 소재 연구·개발·생산 방식은 고객의 제품 개발 시간과 비용을 절감하는 데 효과를 발휘한다”며 “한켐이 개발하고 생산한 소재는 국내 대기업뿐만 아니라 해외 원천소재 개발업체에도 공급하며 사업 영역을 확장하고 있다”고 말했다.

|

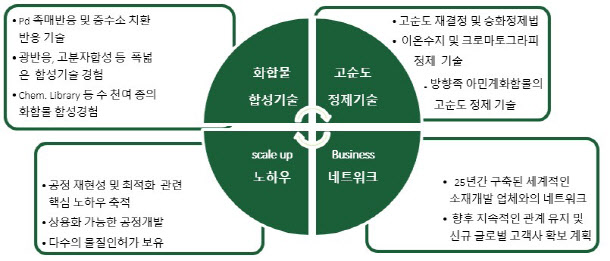

이 대표는 “국내 소재 업체 대부분은 이미 상용화했거나 미래에 상용화할 일부 소재를 미리 개발해 이를 기반으로 영업하는 형태지만, 한켐은 초기 연구 단계부터 고객 맞춤으로 소재를 개발·생산하는 사업을 벌이고 있다는 면에서 다르다”며 “어떤 미래 소재를 시장이 선택할지 모르는 상황에서 한켐의 사업 방식이 더 효율적이라고 볼 수 있다”고 강조했다.

이 대표는 또 “한켐은 약 160여건의 파일럿과 50여건의 양산화 경험 등 양산화 공정 개발 분야 경쟁력도 뛰어나다”며 “합성공정 개발 시 그동안 습득한 다양한 정제 기술을 활용해 개발 초기부터 양산화를 염두에 두고 공정을 개발하는 만큼 기술적 완성도와 원가 경쟁력, 품질 경쟁력 측면에서 고객의 높은 신뢰를 얻고 있다”고 덧붙였다.

|

이 대표는 “기존 공급하던 파이프라인에 새로운 소재 공급 파이프라인이 매년 평균 5건 이상 누적되면서 매출액과 영업이익 모두 가파르게 증가하는 추세”라며 “앞으로 고부가가치 소재를 개발부터 양산, 승화 정제까지 아우르는 일관생산체제를 구축해 고객 만족도를 높이는 전략으로 수익성을 극대화할 계획”이라고 말했다.

아울러 한켐은 이번 상장으로 조달된 자금을 사업 다각화 등에 활용할 예정이다. 이 대표는 “OLED 소재뿐만 아니라 반도체 소재, 석유화학 촉매 등 다른 소재 분야에서도 연구개발·영업 활동을 강화할 것”이라며 “앞으로 성장성이 큰 신약 개발 분야에서도 CDMO 방식으로 의약 소재를 개발해 공급하면서 한켐의 더 높은 성장을 이끌 계획”이라고 말했다.

한편, 한켐은 지난 20일 코스닥 상장을 위해 금융위원회에 증권신고서를 제출했다. 이번 상장에서 160만주를 전량 신주로만 공모하며, 희망 공모가는 1만 2500~1만 4500원이다. 총 공모금액은 200억~232억원이다. 기관 대상 수요예측은 다음 달 6일부터 5거래일간 진행하며 같은 달 24~25일 일반 청약을 거쳐 10월 내 상장을 목표로 한다. 상장 주관사는 신영증권이다.

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![“신장 면화 안산다고? 유니클로 불매” 들끓는 中 민심[중국나라]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112901024b.jpg)

![[단독]의협, 전공의 투표 독려 위해 21억원 투입](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112901000h.jpg)