[이데일리 양지윤 기자] 메리츠증권은 20일 하이브에 대해 2분기 일회성 비용 증가로 2분기 실적이 시장 컨센서스를 하회하지만 올해 연결기준 영업이익은 11% 증가할 것으로 내다봤다. 투자의견은 매수, 적정주가는 35만원으로 기존 34만원에서 2.9% 올렸다.

하이브(352820)의 19일 종가는 26만3500원이다.

정지수 메리츠증권 연구원은 “하이브의 2분기 앨범 판매량은 1193만장(세븐틴 759만장, 르세라핌 159만장 등)으로 역대 최대 판매량을 기록했고, 앨범 매출액 역시 2563억원으로 전년 동기보다 21.5% 성장할 것”이라고 밝혔다.

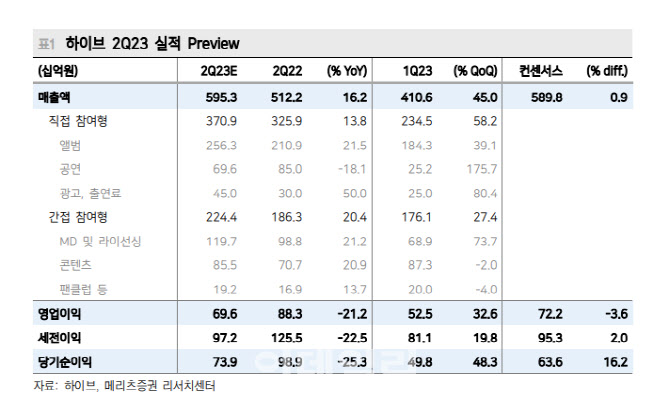

2분기 연결 기준 매출액은 5953억원, 영업이익은 696억원으로 추정했다. 지난해 같은 기간보다 매출액은 16.2% 늘어나지만 영업이익은 21.2% 줄어 시장 컨센서스(영업이익 722억원)를 하회할 전망이다.

공연 실적은 696억원으로 18.1% 감소할 것으로 예상했다. 관객수는 BTS 슈가와 TXT 월드투어 등으로 62만명을 모집한 것으로 파악했다.

정 연구원은 “BTS FESTA, 위버스콘 등 일부 공연 관련 비용과 보이넥스트도어 데뷔 제작원가 반영으로 수익성은 다소 부진할 전망”이라고 설명했다.

올해 매출액과 영업이익은 각각 2조1260억원, 2651억원으로 제시했다. 지난해보다 각각 19.6%, 11.5% 증가한 규모다.

그는 “3분기에는 뉴진스 미니 2집과 BTS 정국 솔로 앨범 발매, 엔하이픈과 세븐틴의 월드투어 일정 등이 예정됐다”고 전했다. 이어 “4분기에는 BTS 뷔 컴백과 플레디스 보이그룹 데뷔가 예상되며, ‘R U Next’ 걸그룹과 UMG와 협업하는 글로벌 걸그룹 프로젝트는 내년 상반기 데뷔를 목표로 준비 중”이라고 덧붙였다.

그는 목표주가 상향과 관련해 “위버스의 경우 멤버십 서비스 시작과 에스엠 아티스트들의 입점으로 월간 활성 이용자 수(MAU)와 인당결제금액(ARPPU) 상승이 기대된다. 연말 UMG와 협업한 글로벌 걸그룹 프로젝트 방영을 기점으로 투자자들의 기대감이 고조될 전망”이라고 말했다.

![[포토] 송민혁 '응원에 감사드립니다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200142t.jpg)

![[포토] 송민혁 '우승과 함께 신인왕을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100474t.jpg)

![[포토] 화사, 매력적인 자신감](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100393t.jpg)

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![이네오스 그레나디어가 선보인 ‘정통 오프로드’의 맛[이車어때]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200295t.jpg)

![[포토]최혜용,버디를 정조준한다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200434t.jpg)

!["AI 태블릿도 클수록 좋네"…'갤럭시 탭 S10' 울트라의 매력[잇:써봐]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200402b.jpg)