|

[이데일리 박수익 기자] 공격적 투자에 따른 재무위험이 꼬리표처럼 따라붙던 이랜드그룹이 결국 5년여 만에 신용등급 강등이라는 악재에 부딪혔다. 이랜드그룹은 재무구조 개선을 위해 킴스클럽 매각을 추진하고 있지만 이것만으로는 궁극적인 재무 개선이 쉽지 않다는 분석이 나오면서 추가 자산 매각과 기업공개(IPO)에 나서지 않을까 관심이 모아지고 있다.

줄 잇는 재무 경고음…늘어나는 빚부담

한국신용평가는 최근 이랜드그룹 지주회사격인 이랜드월드와 자회사 이랜드리테일의 신용등급을 ‘BBB+’에서 ‘BBB’로 한 단계씩 하향 조정했다. 지난 2010년 하반기 ‘BBB+’로 올라선 이후 5년여만의 제자리로 돌아온 것이다. 앞서 NICE신용평가도 이랜드 주요 계열사의 등급전망(아웃룩)을 ‘부정적’으로 제시한 바 있다.

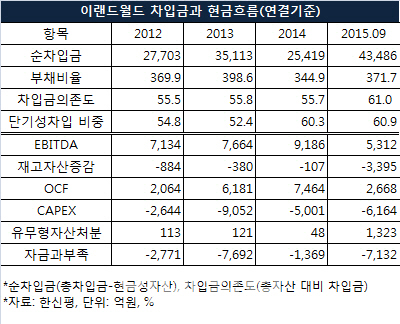

이랜드그룹은 흔히 인수합병(M&A)공룡으로 불리지만 지난 2014년 이후에는 대규모 자금이 들어가는 중·대형 M&A에 눈길을 주지 않고 속도조절에 나서는 모습을 보여왔다. 그러나 M&A 공룡이 포식의 속도를 조절하는데도 전반적인 빚부담이 줄지 않고 더 늘어났다. 지주사 이랜드월드의 연결기준 순차입금은 2014년 3조5000억원에서 지난해 9월말 4조3000억원으로 1조원 가까이 늘었고 1년내에 만기가 돌아오는 단기차입금 비중도 61%에 이르고 있다. 기존에 인수한 사업을 비롯해 전반적인 그룹의 수익성 저하가 나타나는 가운데 국내외 신규 출점, 유통채널 다변화 등 사업적 지위를 유지하기 위한 투자금은 계속 지출해야했기 때문이다.

|

킴스클럽 매각으론 한계…추가매각-IPO 주목

한국신용평가는 이랜드 계열 등급을 하향조정하면서 “중국법인 3사 등 그룹 주력사의 영업수익성이 전반적으로 저하돼 킴스클럽 매각만으로는 재무구조 개선이 충분치 않을 수 있다”며 “자산매각, IPO 등을 통한 보다 확실하게 재무 안정성을 높일 수 있는 대책을 내놓을 필요가 있다”고 분석했다.

특히 IPO는 재무부담 경고음이 잇따르는 상황에서 이자를 지불하지 않고서 거액의 자금을 끌어모을 수 있는 효과적인 대체 자금조달 통로이다. 다만 그동안 이랜드의 기업공개 정책을 감안할때 적극적인 IPO에 나설지 여부는 좀더 지켜봐야한다.

이랜드는 국내 27개 계열사 가운데 이월드 한 곳만 상장해 있다. 지주회사 역할을 담당하며 대부분의 계열사를 직·간접 지배하는 이랜드월드는 박성수 회장 지분(40.59%)을 제외한 대부분이 자사주(44.71%)로 이뤄진 구조이다. 중간지주사 격인 이랜드리테일은 2014년 전환상환우선주 발행 당시 올 3월말까지 IPO 주관사를 선정하고 12월까지 상장예비심사청구서를 제출해 3년내인 2017년에 상장키로 했다. 이와관련 이랜드 관계자는 “계획대로 2017년까지 상장하는 것으로 준비중”이라고 설명했다. 이밖에 중국법인도 홍콩·싱가폴 등에 상장해 자금을 회수할 수 있는 방법으로 거론되지만 아직 공식적인 방향은 제시되지 않고 있다.

![[포토]그린리본마라톤 페스티벌에서 기념사진](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092800201t.jpg)

![[포토]박보겸,선두를 노려본다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092700633t.jpg)

![[포토] 김연서 '제가 우승했어요'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092700166t.jpg)

![[포토] 한국형 소득·경영 안정망 민당정 협의회 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092700472t.jpg)

![[포토]윤두상,출발은 준비한다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092600480t.jpg)

![[포토]2024 이데일리 K-모빌리티 포럼, '발표하는 김재우 전문위원'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092600954t.jpg)

![[포토] '페이커' 이상혁에 맞춤 제작된 차량](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092600761t.jpg)

![[포토]제6회 ACI 고객경험 글로벌 써밋](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092600665t.jpg)

![[포토]박보겸,강력하게 선두로 가자](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092700635t.jpg)

![뜨거운 흑백 숟가락 전쟁…'수저왕' 백종원의 '이븐'한 차는[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092800164t.jpg)

![뜨거운 흑백 숟가락 전쟁…'수저왕' 백종원의 '이븐'한 차는[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092800164b.jpg)