|

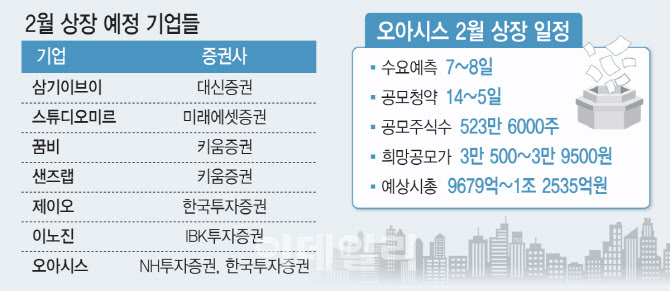

1일 금융투자업계에 따르면 오는 3일 삼기이브이를 시작으로 7개 기업이 코스닥 시장에 상장한다. 컬리를 제치고 국내 ‘이커머스 1호’ 상장을 노리는 오아시스는 이달 하순 코스닥 입성에 앞서 7~8일 기관 투자자가 대상 수요예측, 14~15일 일반 청약을 진행한다. NH투자증권과 한국투자증권이 공동 대표주관을 맡았다.

오아시스는 이번 상장으로 523만6000주를 공모한다. 공모 예정가는 3만500~ 3만9500원, 총 공모금액은 1597억~2068억원 규모다. 목표 시가총액은 9679억~1조 2535억원이다.

탄소나노튜브 제조사인 제이오는 작년 코스닥 상장에 도전했다가 실패한 재수생이다. 이날부터 2일까지 수요예측, 7~8일 일반 공모청약을 진행한다. 상장 예정 시기는 2월 중순, 대표주관사는 한국투자증권이다.

오아시스의 IPO 흥행 여부를 두고 금융투자업계에선 의견이 분분하다. 1월 IPO시장이 아무도 예상하지 못한 반전 드라마를 썼지만, 그 속에서도 ‘옥석 가리기’가 뚜렷하게 나타났기 때문이다. 한주라이트메탈, 미래반도체 등 시가총액 1000억원 안팎의 가벼운 소형주들은 기관 투자자 대상 수요예측에서도 좋은 성적을 받았다. 하지만 삼기이브이, 티이엠씨처럼 구주매출 비중이 높거나 목표 시가총액이 4000억원대 내외로 무거운 종목들은 기관 수요예측과 일반 청약에서 모두 흥행에 실패했다. IPO 성적이 저조했던 오브젠은 상장 첫날 ‘따상(공모가 두 배로 시초가 형성 후 상한가)’을, 티이엠씨는 공모가를 웃도는 주가로 반등에 성공하며 그나마 숨통이 트였다. 이 역시 IPO 투자심리가 회복된 측면도 있지만 증시 급등도 적잖은 영향을 준 것으로 해석된다.

중대형주도 옥석가리기?…IPO 업계 시각차

오아시스의 몸값이 부담스럽다는 지적도 나온다. 중소형 공모주들은 몸값이 상대적으로 작아 수급 부담이 덜한 반면 중대형주는 상장 직후 물량이 쏟아져 나올 수 있다. 또 증시 변동성이 커질 경우 주가 안정성이 떨어질 수 있어 투자자들이 대규모 손실을 입을 가능성도 크다. 총 공모금액도 1597억~2068억원으로 최근 IPO 기업들과 비교하면 10배 이상 차이가 난다. 기관 투자자들이 자칫 물리게 될 경우 공모주 시장의 자금 경색이 겹칠 수 있어 공격적인 투자에 나서기 쉽지 않을 것이라는 전망이다.

반면 새벽 배송업계의 유일한 흑자기업인 만큼 흥행에 성공할 것이라는 시각도 있다. 오아시스는 지난해 3분기 누적 매출액은 3118억원으로 전년 같은 기간보다 20% 늘었다. 영업이익은 77억원으로 81% 증가했다. 최근 조 단위 기업의 IPO가 실종된 상황에서 희소성도 있다는 평가다.

전문가들은 오아시스의 IPO 결과에 따라 향후 중대형 공모주에 대한 투심의 방향이 정해질 것으로 판단했다. 금융투자업계 관계자는 “지난해 LG에너지솔루션의 수요예측의 경우 기관들이 1주라도 더 공모주를 받기 위해 경쟁을 펼쳤다면, 지금은 적극 나서지 않으려고 눈치싸움이 치열하다”며 “오아시스가 이런 분위기를 뚫고 IPO에 성공한다면 공모주 시장도 전환점을 맞게 될 것”이라고 말했다.

![[포토]사라진 버스 차벽](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011600789t.jpg)

![[포토]권성동, '윤 대통령 생각하면'](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011600633t.jpg)

![[포토] 금융통화위원회](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011600455t.jpg)

![[포토]'모두발언하는 권성동 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011600443t.jpg)

![[포토]권영세 '이재명 대표, 이제 흡족하십니까?'](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011600419t.jpg)

![[포토] 조사 마친 윤석열 대통령](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501678t.jpg)

![[포토] 코스피, 코스닥 내림세...](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501243t.jpg)

![[포토]'내란 우두머리 피의자' 윤석열 대통령 공수처로 이동](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501058t.jpg)

![[포토] 네스프레소 2025 캠페인 론칭 토크쇼](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501014t.jpg)

![[포토] '와일드무어' 미디어 행사](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501005t.jpg)

![[포토]박현경,백여 명의 팬들과 즐거운 출정식 개최](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011200149h.jpg)

![[속보]윤 측 "불법부정선거, 중국과 관련" 주장](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011600874h.jpg)