|

[이데일리 오현주 문화전문기자] 활황 미술시장이 또 다른 ‘몸집 키우기’ 시도로 꿈틀거리고 있다. 먼저 움직인 것은 미술품 경매사다. 서울옥션은 신세계와 손을 잡고 ‘미술품 공급’ 등 관련 사업에서 협력하기로 했다. 케이옥션은 이달 코스닥 상장을 결정했다.

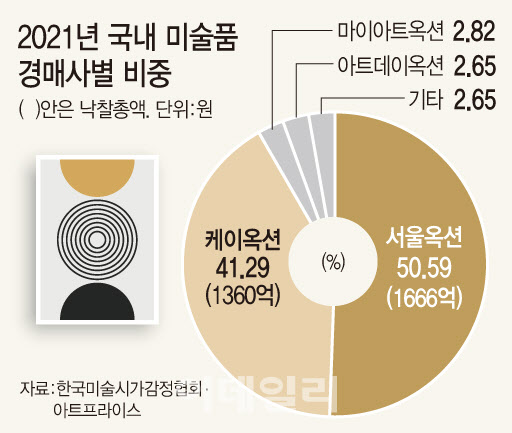

국내 10여개 경매사 중 양대산맥인 두 미술품 경매사는 줄곧 1·2위로, 국내 경매시장 중 90%가 넘는 압도적 점유율을 보여왔다. 지난해만 놓고 볼 때 91.88%로 이 중 서울옥션은 50.59%, 케이옥션은 41.29%다. 낙찰규모로도 두 경매사는 역대 최대 성과를 냈다. 낙찰총액 3294억원을 기록한 지난해 경매시장에서 서울옥션은 1666억원, 케이옥션은 1360억원을 나눠가졌다. 들끓어 오른 미술시장에서 가장 큰 수혜를 봤다고 할 두 미술품 경매사의 발 빠른 움직임은 단순히 수치 이상의 의미로 미술시장에 굵직한 변화를 예고한다.

|

서울옥션, 신세계에 280억원 규모 유상증자

서울옥션이 신세계에 유상증자하는 규모는 280억원. 주당 3만 2681원에 발행하는 신주 85만 6767주(4.82%)를 신세계가 취득하게 된다. 그렇다면 손을 맞잡은 서울옥션과 신세계는 무엇을 해나가게 되나. 크게 세 가지다. 미술품 공급 사업, 오픈마켓 블랙랏 사업, NFT와 메타버스 사업.

지난해 11월 서울옥션이 론칭한 오픈마켓 블랙랏의 활성화에도 협력한다는 계획을 세웠다. 블랙랏은 보통의 경매 형식을 벗어나 판매자들이 각자의 경매작품을 선정하고 가격을 책정하는 등, 마치 1인 경매회사처럼 운영케 한 게 특징이다.

‘NFT와 메타버스 사업’에선 관련 기술과 네트워크를 공유하겠다고 했다. NFT·메타버스에서 핵심이라 할 원천 지식재산권(IP)을 확보해 나가자고도 합의를 봤다.

서울옥션과 신세계의 협약은 서로 가장 좋은 패를 꺼내놓고 시너지를 내자는 데 있다. 서울옥션은 신세계의 고객이나 수집가치가 있는 아이템에 대한 공급 기반을 얻고, 신세계는 안정적인 미술품 공급망과 신사업부문 네트워크를 확보할 수 있다.

케이옥션, IPO로 1위 서울옥션 따라잡을까

|

케이옥션은 이미 상장계획을 담은 증권신고서를 금융감독원에 제출한 상태. 희망 공모가 1만 7000∼2만원으로 160만주를 공모한다. 공모규모는 272억∼320억원이다. 이달 6∼7일에 수요예측을 하고 12∼13일 청약을 거쳐 1월 내 상장한다는 계획도 내놨다. 상장 예정 주식 수는 890만 9420주, 예상 시가총액은 1515억∼1782억원이다. 상장 주관사는 신영증권으로 알려졌다.

케이옥션은 2018년에 코스닥 상장을 추진하려다 접은 적이 있다. 그랬던 것을 3년 만에 다시 밀어붙인 배경에는 역시 ‘불타오른 미술시장’이 있다. 케이옥션은 2020년 매출액 241억원, 영업이익 15억원, 당기순손실 20억원을 써냈다. 2019년 대비 매출액은 21% 감소, 영업이익 62% 감소하는 등 2020년 성적은 신통치 않지만 증권업계는 지난해 현저한 실적 개선세를 긍정적으로 본 모양이다. 수입원은 상품 매출(44.3%)과 수수료 수입(54.9%) 등으로 나뉜다.

서울옥션은 1998년 국내 첫 미술품 경매회사로 창립했다. 2008년 코스닥 상장과 함께 아시아미술업계에서는 최초로 홍콩시장에도 진출했다. 첫 경매를 연 1999년에 낙찰총액 18억원으로 출발해 지난해 1666억원으로 최고점을 찍었다. 케이옥션은 2005년 창립했고 그해 첫 경매를 열었더랬다. 2006년 국내 최초로 ‘온라인경매’를 선보였으며, 2009년 국내서 처음으로 ‘빈티지 시계 경매’를 진행해 굳이 미술품에 한정하지 않는 행보를 보이기도 했다. 역시 지난해 낙찰총액 1360억원으로 최고점을 찍었다.

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![강 건너고 짐도 나르고…‘다재다능’ 이상이의 무한변신 차는[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24113000161h.jpg)