|

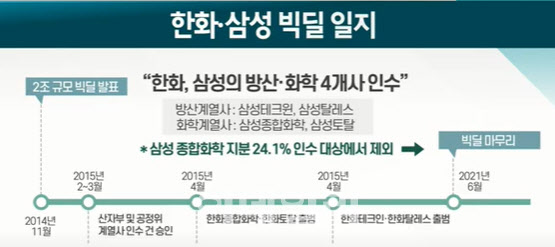

한화(000880)는 2015년 한화탈레스(옛 삼성탈레스)와 한화테크윈(옛 삼성테크윈), 한화종합화학(옛 삼성종합화학), 한화토탈(옛 삼성토탈) 등 방산·화학 계열사 4곳을 2조원 가량에 인수했다. 2조원에 달하는 한화의 인수 금액 부담을 고려해 당시 삼성 측은 삼성물산과 삼성SDI가 보유한 한화종합화학 지분을 각각 20.05%, 4.05%을 남겨뒀다. 그리고 양측은 한화종합화학을 6년 혹은 회사 요청 시 7년 안에 기업공개(IPO)하겠다고 합의했다. 올해 안에 한화종합화학 상장이 유력하게 점쳐졌던 배경이다.

하지만 한화가 한화종합화학을 상장하기보다 삼성 측이 보유한 지분을 인수하는 쪽으로 방향을 바꿨다. 인수 대금은 한화에너지와 한화솔루션이 보유한 현금으로 올해 1차 대금을 지급하고, 내년부터 지급할 2·3차 대금은 향후 사업에서 발생하는 이익으로 나눠 삼성 측에 지급한다. 이로써 방산·화학 4개사의 계열사를 사들이는 ‘빅딜’이 6년 만에 마무리된 것이다.

한화는 한화종합화학이 최근 본격화한 수소 혼소·유통, 친환경 케미칼제품 사업 등의 성장성이 크다는 데 의견을 모은 것으로 알려졌다. ‘지속가능 미래형 기업’으로의 변화가 우선이라고 판단한 것이다. 상장 재추진은 향후 시장 변화와 기업 성장에 따라 검토하겠다는 입장이다.

한화 측은 “한화·삼성 빅딜 시즌1이 마무리됐다”며 “시즌2는 석유화학 회사에서 지속 가능 미래형 기업으로의 변화를 주도하는 작업이 될 것”이라고 강조했다.

24일 이데일리TV 빅머니1부 ‘기업 in 이슈’에서는 한화-삼성간 빅딜 마무리 이슈를 자세히 분석했다.

한화와 삼성간 ‘빅딜’이 6년만에 마무리?

|

- 인수대금, 세 차례 걸쳐 삼성에 지급

- IPO 대신 ‘지속가능 미래형 기업’ 추진

- 수소 신사업 투자 집중…미국 PSM·네덜란드 ATH 인수하기도

- 석유화학 친환경 사업에 속도 내기로

향후 전망 및 투자전략은?

- 한화 “미래전략 사업 성장 가능성 커”

- 주가 전망 긍정적…현금 동원 능력·확실한 목표 제시

![[포토]고생했어~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401524t.jpg)

![[포토] 걷고 싶은 거리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401206t.jpg)

![[포토] 광복 80주년 기념사업 시민위원회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401169t.jpg)

![[포토]1400원 뚫은 원-달러 환율…외환당국 '적극개입' 시그널](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401121t.jpg)

![[포토]송길영 작가 "지상파를 역전한 넷플릭스" 기조강연](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401082t.jpg)

![[포토]외규장각 의궤 전용 전시실 일반에 공개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401057t.jpg)

![[포토]발언하는 박상우 국토교통부 장관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111400713t.jpg)

![[포토] 2025학년도 수능](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111400625t.jpg)

![[포토]벼랑 끝에 있는 최윤범 고려아연 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301728t.jpg)

![[포토]유상임 과기정토부 장관, 통신사 CEO 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301573t.jpg)