[이데일리 김응태 기자] 한화투자증권은 31일

삼성에스디에스(018260)에 대해 올해 2분기 영업이익이 임금 인상으로 전분기 대비 감익이 예상되지만 실적 상향 가능성이 높고, 밸류에이션도 매력적이라고 판단했다. 이에 투자의견 ‘매수’, 목표주가 21만원을 유지했다. 30일 종가는 14만9000원이며 상승여력은 40.9%이다.

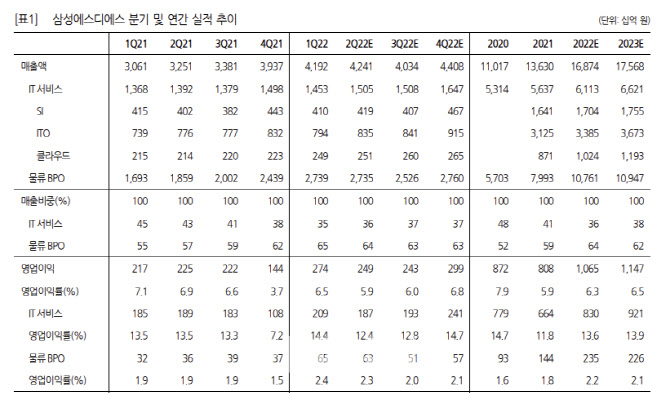

김소혜 한화투자증권 연구원은 “삼성에스디에스의 2분기 실적은 긍정적 요인과 부정적 요인이 혼재돼 있다”며 “2분기 매출액은 전년 대비 30% 상승한 4조2400억원, 영업이익은 11% 늘어난 2493억원을 기록할 전망”이라고 말했다.

김 원구원은 지난해 40%나 성장한 물류 사업은 높은 기저효과에도 불구하고 2분기 매출이 전년 대비 47% 증가할 것으로 전망했다. 락다운, 선박 공급 부족으로 인한 항공 물동량 증가와 운임 강세로 인해 호황이 지속되고 있다는 판단에서다.

반면 IT서비스 영업이익률은 전분기 미반영된 임금 인상분으로 인해 전분기 대비 2%포인트 낮아진 12.4%를 예상했다. IT서비스 부문의 수익성이 낮아지지만 관계사의 스마트팩토리 및 클라우드 투자 강화로 매출 성장률은 점차 회복할 것으로 내다봤다.

연간 실적은 상향할 가능성이 높다고 진단했다. 운송 캐파의 공급 부족이 지속되고 있어 물류 사업의 호조세가 구조적으로 유지되고 있다는 이유에서다. 또 지난해까지 위축됐던 기업 투자 수요 증가가 본격화함에 따라 관계사 투자 회복이 예상되는 것도 호재 요인으로 꼽았다. 김 연구원은 “특히 클라우드 매출 성장률은 20% 가까운 성장세가 지속될 것으로 전망하는데, 고마진의 클라우드 매출 증가는 전사 수익성에도 긍정적인 영향을 미칠 것으로 예상한다”고 말했다.

그는 밸류에이션도 상대적으로 저평가돼 있다고 판단했다. 김 연구원은 “최근 삼성에스디에스의 주가는 저점 대비 약 14% 상승했음에도 불구하고, 현재 밸류에이션은 올해 예상실적 기준 주가수익비율(PER) 14배에 불과한 박스권 하단의 주가 수준”이라며 “올해 매출액과 영업이익 성장률이 각각 24%, 32%에 달할 정도로 높은 성장이 전망되고, 관계사의 투자 확대 계획은 추가적인 기회 요인이 될 것”이라고 강조했다.

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![[포토]서울리빙디자인페어 in 마곡](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800810t.jpg)

![[포토] 서울역 환승센터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800768t.jpg)

![[포토] 미국 캘리포니아 '석류' 첫 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800646t.jpg)

![[포토]'돈이 보이는 창' 찾은 함영진 우리은행 부동산리서치랩장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801076t.jpg)

![[포토]통화정책방향 기자간담회, '물 마시는 이창용 한은 총재'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800833t.jpg)

![[포토] '질퍽거리는 눈 피해서'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800590t.jpg)

![[포토]이재명, 한국거래소 찾아 국내 주식시장 활성화 논의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800462t.jpg)

![[단독]SNS 성범죄 증거 삭제 막는다…'불법 영상물 보전명령 도입'](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900101b.jpg)

![[속보]삼성전자, 부사장 35명·상무 92명 등 137명 승진](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900240h.jpg)