[이데일리 박정수 기자] 코스닥 상장사가 전환사채(CB)를 발행하면서 콜옵션(조기상환권) 권리까지 사모펀드에 넘기고, 펀드에 최대주주가 후순위 투자자로 참여한 사실이 알려지면서 논란이 일고 있다. 펀드 구조를 뜯어보면 현행 자본시장법상 금지된 사모방식 분리형 신주인수권부사채(BW) 발행과 다를 바 없기 때문이다. 이 과정에서 최대주주의 평가차익도 상당해 CB 콜옵션의 사각지대가 최대주주 배불리기에 활용되고 있다는 지적이 나온다.

10일 금융투자업계에 따르면 바이오기업인

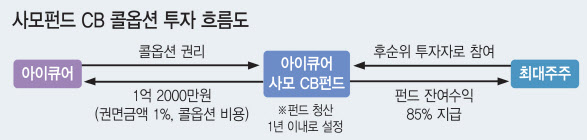

아이큐어(175250)는 지난 1월 아이앤제이자산운용, 유안타증권과 함께 135억원 규모의 사모펀드인 ‘아이앤제이메자닌전문투자형사모투자신탁’을 조성했다. 그러면서 아이큐어의 CB뿐 아니라 CB의 콜옵션에까지 투자했다. 문제는 펀드의 후순위 투자자(15억원)로 아이큐어 최대주주가 참여했다는 점이다.

업계 관계자는 “아이큐어의 CB 사모펀드는 자본시장법에 금지된 사모방식의 분리형 BW 발행과 같은 구조로 보면 된다”며 “무엇보다 과거 논란이 됐던 현대엘리베이터 CB 거래를 사모펀드로 만든 것”이라고 지적했다.

앞서 지난 2015년 11월 현대엘리베이터는 2050억원 규모의 사모 CB를 발행하고 2016년 12월 40% 수준(820억원)을 콜옵션 행사를 통해 조기 상환했다. 상환된 CB에 대한 콜옵션을 현정은 현대그룹 회장과 현대글로벌에 약 78억원에 양도(부여)하는 계약을 체결했다. 사실상 채권과 신주인수권(워런트)을 분리할 수 있는 분리형 BW에서 워런트만 따로 매매하는 것과 같은 효과를 봐 논란이 된 바 있다. 사모형 분리형 BW는 발행은 워런트가 지배주주의 경영권 방어에 악용될 소지가 있어 금지돼 있다. 결국 아이큐어도 CB 사모펀드로 동일한 효과를 보는 셈이다.

게다가 펀드 잔여분배금의 85%를 최대주주가 가져가도록 구조를 짰다. 펀드가 콜옵션을 매입하는데 지불한 비용은 불과 1억원 남짓인 데다 펀드 만기도 1년에 불과하다. 현재 아이큐어 주가(이날 종가4만5200원)가 전환가보다 50%가량 높다는 점을 고려할 때 최대주주는 15억원을 투자해 45억원 가량 돌려받게 된다.

펀드 청산 후 콜옵션 행사로 아이큐어 주가가 희석되면 피해는 고스란히 개인투자자들이 입게 된다. 김우찬 고려대학교 경영대학 교수는 “사모방식의 분리형 BW 효과와 동일한데 하나는 규제하고 다른 하나는 규제가 안된다는 것은 입법적인 미비”라며 “결국 이를 방지할 수 있는 법안이 필요하다”고 강조했다.

![[포토] 평창송어 얼음낚시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010301047t.jpg)

![[포토]윤 대통령 체포 실패하고 이동하는 공수처](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300843t.jpg)

![[포토] 서울광장 스케이트장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300711t.jpg)

![[포토]윤석열 대통령 지지자 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300591t.jpg)

![[포토]공수처 도착한 오동운 공수처장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300320t.jpg)

![[포토]공수처와 경찰, 윤 대통령 관저 정문 통과](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300246t.jpg)

![[포토]윤 대통령 지지자 강제 해산하는 경찰](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010201153t.jpg)

![[포토]윤 대통령 지지자들에게 인사하는 윤상현-김민전](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010201052t.jpg)

![[포토]2025년 한국 증시 ‘상저하고’…코스피 2398 ‘약보합’ 마감](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010200974t.jpg)

![[포토] 서울시청 합동분향소](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010200781t.jpg)

![[포토] 메디힐 골프단 '최정상급 수준의 계약으로 최강 골프단 등극'](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010300073h.jpg)

![스포츠 센터 엽기 막대 살인...최종 형량은 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010400307h.jpg)