| 마켓 인 | 이 기사는 11월 29일 13시 54분 프리미엄 Market & Company 정보서비스 `마켓 인`에 출고된 기사입니다. |

[이데일리 권소현 기자] 증권사들의 채권운용수익은 환매조건부채권(RP) 운용 규모에서 판가름났다. RP운용규모가 컸던 증권사들이 상대적으로 더 높은 수익을 낸 것이다. 운용규모가 큰 만큼 사놓은 채권이 많았고, 채권금리가 하락하면서 자연스럽게 이익이 났다.

◇ RP북 운용규모 커졌다

|

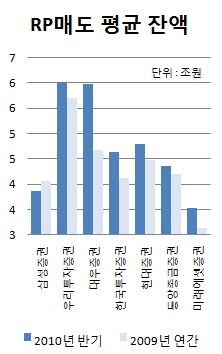

29일 반기보고서에 따르면 채권운용규모 상위 7개 증권사의 상반기(4~9월) RP매도 평균잔액은 4조7404억원으로 지난 회계연도 연간 평균치 4조3400억원에 비해 9.2% 늘었다.

대우증권의 RP매도 평균잔액이 5조9890억원으로 전년 대비 28.2% 증가해 가장 큰 폭으로 늘었다. 한국투자증권과 미래에셋증권이 각각 4조6372억원, 3조5278억원으로 12.5%씩 늘렸다.

반면 삼성증권의 RP매도 잔액은 3조8573억원으로 전년비 5.1% 감소세를 보였다. 삼성증권 한 관계자는 "리스크를 관리하자는 차원에서 RP매도 규모를 줄였다"고 설명했다.

재무제표에 기재된 RP매도 규모는 대지점 RP와 한국은행과의 기간 RP를 합한 수치다. 대지점 RP 비중이 절대적으로 높은 만큼 RP북 운용규모로 봐도 무방하다.

금리가 시중은행 예금금리나 콜금리보다 높아 증권사는 요구 수익률을 만족시키기 위해 만기가 긴 채권을 사거나 은행채 등 크레딧물도 담는다. 즉, 자금은 단기로 조달하지만 운용은 다양한 만기의 채권으로 한다는 것이다.

◇ 채권운용수익 주역 RP북

이처럼 RP북 운용규모가 커진 것은 저금리가 지속되는 가운데 시중 대기성 자금이 은행 수시입출금식 예금에 비해 더 높은 금리를 주는 증권사 RP 상품이나 RP형 종합자산관리계좌(CMA)로 유입됐기 때문이다.

RP북에서 수익이 대거 났던 이유는 RP로 조달한 자금으로 증권사들이 채권을 사놓았기 때문이다. 특히 RP형 상품이 단기상품인 만큼 원리금 지급보증을 위해 RP 거래채권의 시가를 환매수가액의 105% 이상으로 유지해야 한다.

때문에 돈이 들어올 때마다 채권을 담아놨고, 채권금리가 하락하면서 자연스럽게 평가이익이 난 것이다. 신동준 동부증권 투자전략본부 리서치센터 본부장은 "채권금리가 하락할때 기본적으로 채권 포지션이 많은 곳이 수익을 많이 올리게 된다"며 "RP 규정상 채권을 비워놓고 갈 수 없는 구조여서 RP북 수익이 많이 날 수밖에 없었던 것"이라고 말했다.

이에 따라 RP 매도규모가 큰 증권사들이 주로 수익도 높았다. 상반기 RP매도 절대규모로는 우리투자증권이 6조원을 넘어 가장 컸고 대우증권, 현대증권, 한국투자증권, 동양종금증권, 삼성증권, 미래에셋증권 순이었다.

채권운용수익을 기재한 증권사 가운데 2분기 우리투자증권이 가장 695억원으로 가장 높은 수익을 올렸고, 채권운용수익을 따로 밝히지 않은 대우증권도 이를 능가하는 수익을 낸 것으로 알려졌다. 신 본부장은 "결국 RP북 운용규모가 증권사 채권운용 수익을 갈랐고, 그 다음이 듀레이션이었다"고 말했다.

![[포토]골프존 파스텔 합창단,지역주민위한 공연](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400127t.jpg)

![[포토]'규탄사하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401162t.jpg)

![[포토]비상계엄 해제 후 한자리에 모인 한덕수 총리와 국무위원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401092t.jpg)

![[포토]최상목 경제부총리, '어두운 표정'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400960t.jpg)

![[포토]청사들어서는 한덕수 총리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400786t.jpg)

![[포토] 대통령실 입구의 취재진](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400817t.jpg)

![[포토]'긴급 의원총회 참석하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400571t.jpg)

![[포토]'긴박했던 흔적들'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400485t.jpg)

![[포토]조국, '국가 비상사태 만든 이는 尹...탄핵해야'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400366t.jpg)

![[포토]尹, '비상 계엄 해제할 것'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400277t.jpg)