|

이종섭 교수는 “SVB 뱅크런이 발생했을 때 흥미로웠던 시장 상황이 있었다. 디지털(가상) 자산이 모두 폭락하지는 않았다는 점”이라며 “폭락하지 않은 자산은 비트코인과 이더리움”이라고 말했다.

이 교수는 “중소은행(SVB)의 뱅크런은 (미국의) 금융당국이 예금보장을 하겠다고 하니 금방 가라앉는 분위기였다”라며 “하지만 보장해주겠다는 말 이면에 있는 것은 BTFP(Bank Term Funding Program, 은행기간대출프로그램)”이라고 설명했다.

BTFP는 미국 연방준비제도(Fed)가 SVB 사태를 수습하기 위해 미국 국채와 주택저당증권(MBS)를 담보로 제공한 은행에 1년간 대출을 해주겠다는 프로그램이다.

그는 “BTFP는 시장 80원짜리(채권)를 100원에 장부가로 사주겠다는 얘기”라며 “(은행) 자금 지원이 들어가는 과정에 뭔가 돈을 찍어내는 게 내재돼 있다는 것이고 이는 인플레이션 택스(tax, 세금)가 들어가 있는 방법이 계속 추구되는 느낌을 받게 된다”고 강조했다.

인플레이션 세금은 세금을 뜯기듯 통화량 증가로 국민 실질 소득이 떨어지는 현상을 말한다. 물가 상승이 구매력을 갉아먹어 소득이 줄어드는 것과 같은 결과를 일으키는 것으로 물가가 급등할수록 가만히 앉아서 더 가난해진다는 표현이다.

이 교수는 “2008년 금융위기 때 사토시 나카모토가 각광을 받았던 이유가 여기에 있다”며 “그 당시에도 은행 파산을 인플레이션, 양적 완화를 통해 극복한 것이 미국 연준의 선택이었는데, 똑같은 방식의 선택밖에 남지 않았다는 것을 실토한 상황이 다가왔다”고 덧붙였다.

사토시 나카모토는 사실상 계속해서 발행량을 늘려와 인플레이션을 유발해온 기존의 은행 중심의 정부 화폐 시스템 대안으로 한정된 발행량이 있고, 은행이 필요치 않은 가상화폐 비트코인을 개발한 인물로 알려져있다.

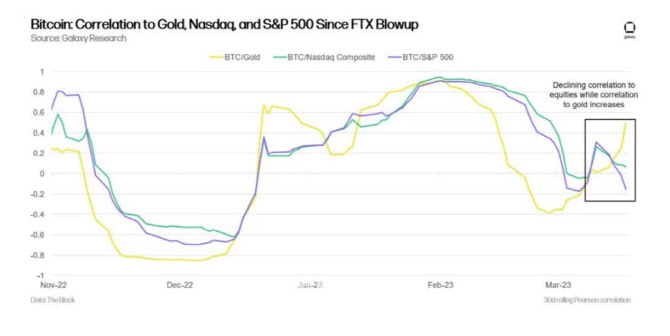

이 교수는 다만 “전통 금융시장의 뱅크런이 크립터 윈터를 살릴 것인지 다시 크립터 윈터로 갈 것인지는 금융위기가 어디로 갈 것인지 금융위기 심각성에 달려 있다”며 “금융위기가 심각하게 번지지 않고 국지적으로 끝나면 연준이 금리 인상 스케줄을 높게 가져갈 수 없어 상대적인 양적 완화가 일어나 비트코인이 수혜를 받을 수 있다”고 했다.

반면 “금융위기가 유럽으로 확산 돼 유럽 은행이 유동성 위기에 몰리면서 MBS, 자산담보부증권(ABS), 미국 국채 등을 팔기 시작하면 그 금융위기가 미국으로 돌아와 아마겟돈(인류 최후의 전쟁)이 될 것”이라며 “위험회피가 급증해 주식, 비트코인이 급락하고 만기가 짧은 미 국채만이 유일하게 선호될 것”이라고 부연했다.

그는 “이 경우 금융권 붕괴와 함께 달러를 담보로 하는 스테이블코인(달러 등 법정화페에 연동하도록 설계된 가상화폐) 시장도 함께 붕괴돼 이는 디파이(탈중앙화금융) 시장의 연쇄 마진콜(자산가치 급락에 따른 추가 증거금 요구)로 이어져 크립토 윈터가 장기화될 수 있다”고 우려했다.

![[포토]박성재 법무장관·조지호 경찰청장 탄핵안 가결...즉시 직무 정지](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121201103t.jpg)

![[포토] 작품이 된 생활용품](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200968t.jpg)

![[포토]조국, 징역 2년 확정..의원직 상실](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200952t.jpg)

![[포토] 롯데뮤지엄, '뷔르템베르크 왕실의 주얼리 세트' 전시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200856t.jpg)

![[포토]법정 나서는 조국혁신당 의원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200841t.jpg)

![[포토]야6당, '12.3 내란 사태' 국정조사 요구서 제출](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200820t.jpg)

![[포토]이재명 대표 만난 정순택 대주교](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200816t.jpg)

![[포토]국민의힘 새 원내대표에 ‘친윤’ 중진 권성동 의원 선출](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200800t.jpg)

![[포토]與 ‘탄핵 가결’ 급물살… 한동훈도 ‘찬성’ 돌아섰다](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200673t.jpg)

![[포토]발표하는 김동헌 고려대 경제학과 교수](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200511t.jpg)

![[포토]박현경,자기 관리 중요해요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121100160h.jpg)