[이데일리 김성훈 김연지 기자] 토종 OTT(온라인동영상서비스) 왓챠(Watcha) 박태훈 대표의 사퇴 여부가 매각 성패를 가를 뇌관으로 떠올랐다. 왓챠 인수를 검토 중인 일부 원매자들 사이에서 박 대표가 경영에서 물러나는 것을 인수 조건으로 검토하고 있어서다. 박 대표가 단기성 자금 조달로 ‘시간 벌기’에 나선 가운데 막판 어떤 결론을 맺을지가 관심사로 떠올랐다.

| | 프리IPO 실패로 매각 갈림길에 섰던 토종 OTT 업체 왓챠가 일단 버티기를 선택한 것으로 파악됐다. (사진=이데일리 이영훈 기자) |

|

8일 자본시장에 따르면 왓챠는 지분(구주), 나아가 경영권을 매각 대상으로 시장 수요를 타진하고 있다. 경쟁 OTT인 웨이브와 쿠팡플레이, 유니콘(기업가치 1조원 이상 비상장 기업)으로 발돋움한 콘텐츠 플랫폼 리디(RIDI)가 인수를 조심스레 타진 중이다. 시장에서 점치는 왓챠의 밸류에이션(기업가치)은 1500억~2000억원 사이로 알려졌다.

이데일리 취재를 종합하면 이들 원매자 가운데 일부는 경영참여형 사모펀드(PEF) 운용사와 컨소시엄 형태로 인수를 논의 중으로 알려졌다. PEF 운용사를 전면에 세우고 자금을 대는 전략적투자자(SI) 역할을 맡을 것이란 게 업계 설명이다.

컨소시엄이 완성될 경우 한층 수월한 베팅이 가능할 것이란 얘기도 나온다. 현재 거론되는 밸류에이션이 2020년 시리즈D(네 번째 투자유치) 당시 인정받은 3000억원에 크게 못 미치는 상황에서 인수 금액을 조금만 더 책정하면 가격요소에서 앞서 갈 수 있다는 계산 때문이다.

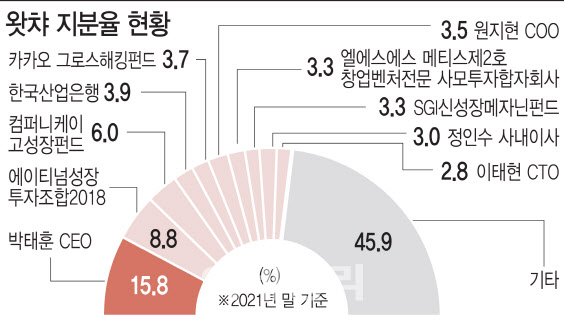

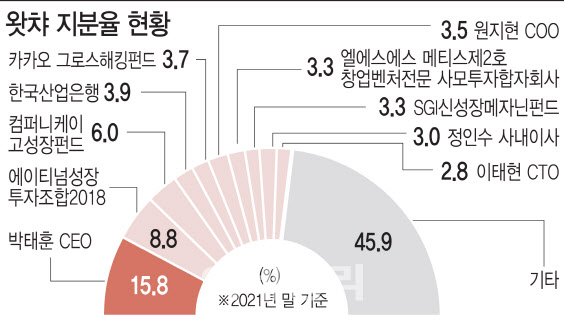

한 가지 흥미로운 대목은 박태훈 대표의 경영 참여 배제를 인수 조건으로 검토하고 있다는 점이다. 한 업계 관계자는 “인수를 검토 중인 원매자 측에서 박 대표가 경영에서 물러나는 것을 원하는 것으로 알고 있다”고 말했다. 자금난에 내몰린 상황에서 최대주주 지위를 내려놓고 ‘회사를 떠나느냐, 마느냐’의 갈림길에 설 수 있다는 것이다.

| | [그래픽=이데일리 김일환 기자] |

|

투자자들도 숨죽이며 분위기를 예의주시할 수밖에 없다. 왓챠는 2012년 5월 첫 투자(시드) 유치 이후 2020년까지 약 20곳 넘는 투자사로부터 570억원의 투자를 유치했다. 왓챠 매각을 바라보고 있는 투자사만 20곳이 넘는다는 얘기다. 겉으로 드러내진 않지만, 성공적으로 인수합병(M&A)이 이뤄지길 바라는 투자자들이 적지 않다는 점은 부정할 수 없다.

다만 박태훈 대표의 경영 참여 의지가 여전한 상황에서 이를 받아들일 가능성은 크지 않다는 게 업계 전언이다. 실제로 박 대표는 자본시장 내 개인 투자자를 대상으로 수십억 원 규모 단기성 자금을 조달하며 ‘버티기’에 돌입했다. 매각 작업이 가시화한 상황에서 시간을 확보한 뒤 원하는 조건을 관철하려는 의도가 엿보이는 대목이다.

박 대표 입장에서는 결국 가격과 함께 경영 참여가 보장되는 ‘비가격적 요소’가 매각 분수령이 될 전망이다. 더 높은 가격에 파는 것도 중요하지만, 매각 이후 경영 참여를 보장해 줄 수 있는 곳과 우선 협상할 가능성도 배제할 수 없다.

한 VC업계 관계자는 “경영권 참여 보장을 대가로 한참 못 미치는 밸류에이션에 지분이나 경영권을 매각하는 결정도 쉽지는 않을 것”이라며 “투자자들의 직간접적 압박이 시간이 흐를수록 거세질 텐데 최종적으로 어떤 결정을 내릴지가 중요하다”고 말했다.

![[포토] '금융권 공감의 장' 인사말하는 오화경 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600932t.jpg)

![[포토]경북 국립의대 신설 촉구, '참석자들에게 인사하는 한동훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600846t.jpg)

![[포토]손태승 전 회장, 영장실질심사 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600794t.jpg)

![[포토]내년에 또보자 가을](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600715t.jpg)

![[포토]민주당 민생연석회의 참석하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600655t.jpg)

![[포토] '소상공인 힘보탬 프로젝트' 발표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600583t.jpg)

![[포토]정부, 국무회의에서 세번째 `김여사 특검법` 거부권 건의 의결](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600579t.jpg)

![[포토] 이즈나 데뷔](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500181t.jpg)

![[포토]첫 싱글 '라스트 벨'로 돌아온 TWS](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500118t.jpg)

![[포토] 의원들과 인사나누는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500985t.jpg)