[이데일리 이용성 기자] KB증권은 30일

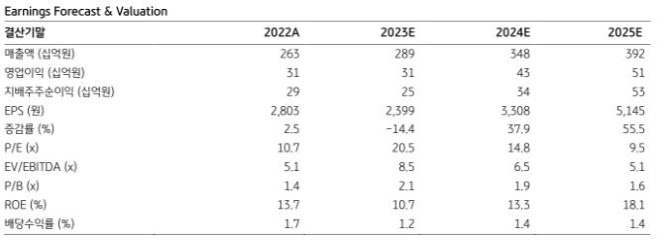

삼화콘덴서(001820)에 대해 IT용 적층세라믹콘덴서(MLCC) 수요 부진으로 단기적인 실적 부진이 불가피하지만, 하반기 IT업황이 개선될 것으로 예상됨에 따라 실적 성장이 기대된다고 밝혔다. 투자의견은 ‘매수’ 목표가는 4만8000원에서 5만7000원으로 상향했다. 전 거래일 종가는 4만9100원이다.

| | (사진=KB증권) |

|

이창민 KB증권 연구원은 “삼화콘덴서의 올해 1분기 실적은 매출액 649억원으로 전년 동기 5% 감소하고, 영업이익은 42억원으로 전년보다 53% 줄어들 것으로 추정된다”고 밝혔다. 그 이유에 대해 이 연구원은 “IT용 MLCC 수요 부진이 지속되는 가운데, 재고 소진을 위해 연초 제품 단가 인하가 단행됨에 따라 수익성이 부진할 전망”이라고 설명했다.

아울러 삼화콘덴서의 올해 실적은 매출액 2894억원 전년 동기 대비 10% 늘고, 영업이익도 310억원으로 전년보다 2% 증가할 것으로 내다봤다. 이 연구원은 “하반기 IT 업황 반등이 전망됨에 따라 IT향 MLCC 수급상황 개선이 전망된되고, 성장세와 부가가치가 높은 전장 중심으로 사업구조가 개편되고 있다”며 “전장용 MLC와 DCLC (엔진에서 전송되는 직류를 교류로 변환시켜주는 장치) 등 전기차와 자율주행차 확산 시 전방 수요가 늘어날 수 있는 사업의 비중이 확대되고 있다”고 전했다.

향후 자동차가 전장화될수록 1대당 MLCC 탑재량이 늘어나기 때문에 전방 시장 고성장에 따른 수혜가 예상되며, DCLC도 현대모비스를 거쳐 공급하는 고객군 및 수주 규모가 확대되고 있어 향후 가파른 실적 성장이 기대된다는 것이 이 연구원의 설명이다.

그러면서 이 연구원은 “하반기부터 글로벌 경기 회복 및 중국 리오프닝 효과가 본격화될 것으로 예상되므로 이에 따른 IT향 MLCC 수요 회복을 반영해 향후 10년 평균 자기자본이익률(ROE)를 기존 13.4%에서 14.8%로 상향했다”며 “시장위험프리미엄 기준도 2022년 7.16%에서 올해 5.41%로 변경됐다”고 밝혔다.