[이데일리 김소연 기자] 삼성증권은 16일

일진머티리얼즈(020150)에 대해 증설과 원자재 가격 변동에 따라 내년은 달라질 것으로 예상했다. 주요 고객사들의 북미, 유럽 증설과 맞물려 새로운 생산능력(캐파, CAPA) 증설 가능성이 높아져 주가에 긍정적으로 작용할 것으로 판단했다. 투자의견 ‘매수’ 유지, 목표주가는 기존(10만원)보다 28% 상향한 12만8000원을 제시했다. 현재 주가는 15일 기준 10만8500원이다.

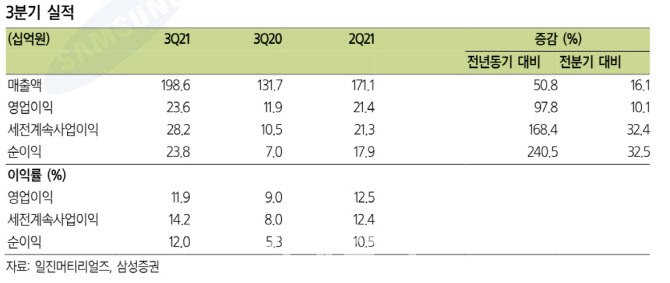

장정훈 삼성증권 연구원은 이날 보고서에서 “3분기 연결 기준 매출은 1986억원, 영업이익은 236억원을 기록했다”며 “매출액은 시장 예상치에 부합했으나 영업이익은 하회했다”고 설명했다.

이어 “전지박 부문인 I2B(이차전지용 일렉포일) 매출액은 말레이시아 생산법인 IMM 생산능력이 풀가동되면서 전분기 대비 26%, 전년 동기 대비 65% 증가한 1275억원을 기록하며 다시 분기 최고 매출을 경신했다”며 “영업마진도 10% 중반대로 개선됐다”고 분석했다. 다만 연결 부문에서 건설 자회사의 자재비 상승으로 인한 원가 부담이 생기면서 전사 마진은 전분기 대비 하락했다고 분석했다.

장 연구원은 “4분기는 동박·전지박 사업은 풀캐파 가동이 예상되나 건설 부문의 원가부담은 여전한 상황으로 판단된다”며 “연결기준 매출 1743억원, 영업이익은 209억원으로 낮춘다”고 말했다. 이어 “다만 2022년 연간 매출액은 9774억원, 영업이익은 1343억원으로 소폭 상향한다”며 “말레이시아 추가 2만톤 양산 투입과 추가 판가 상승을 가정했다”고 덧붙였다. 증설과 원자재 가격 변동성에 따라 2022년엔 달라질 것으로 전망했다.

장 연구원은 “목표주가를 기존보다 28% 상향한 12만8000원으로 제시한다”며 “이는 목표가 산정에 쓰이는 주당순이익(EPS) 추정치는 내년 이익 전망 상향과 더불어 2차 전지 소재 피어 그룹의 평균 주가수익비율(PER)이 50배에서 65배로 30% 오른 점을 반영했다”고 설명했다. 이어 “여기에 동가격 상승 후 변동성이 커진 점과 건설자회사의 사업 환경과 관련된 리스크 10% 할인율로 평가 반영했다”고 덧붙였다.

![[포토]축사하는 이상원 양형위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112200974t.jpg)

![[포토] 농가희망봉사단, 마을회관 기증품 전달](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112200740t.jpg)

![[포토]축사하는 한덕수 국무총리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112200598t.jpg)

![[포토]오언석 구청장 '경원선 지하화 추진협의회' 출범식 참석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101263t.jpg)

![[포토]지드래곤, 출국](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101253t.jpg)

![[포토]이력서 작성하는 어르신들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101012t.jpg)

![[포토] 전국시도교육감 총회장에서 시위하는 조합원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101008t.jpg)

![[포토]이재명 더불어민주당 대표, 소상공인들과 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112100813t.jpg)

![[포토]]인사 나누는 이재명 더불어민주당 대표-김동연 경기지사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112100709t.jpg)

![한일 격차 이 정도였어?…10분의 1 수준 토큰증권 시장의 숙제는[마켓인]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112201113h.jpg)