|

그는 “최대주주 특수관계인의 지분 매도 공시 이후 주가가 급락했으나 펀더멘털에는 이상이 없으며 현재 주가는 2024년 EPS 기준 PER 10.5배로 현저히 저평가되어 전략적인 매수 기회로 분석된다”며 “화장품 및 미용기기 동종 업체들과 비교해도 저평가된 상태”라 진단했다.

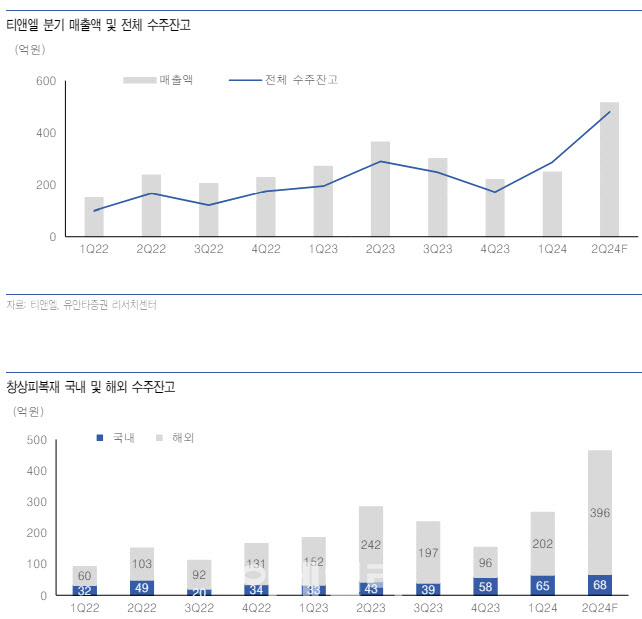

티엔엘은 올 2분기 미국의 여드름 패치 수요 증가로 역대 최대 실적이 기대된다. 하반기에도 미국 외 유럽 및 국내 매출 증가로 전년 대비 두드러진 성장세를 보일 것이란 유안타증권의 전망이다.

손 연구원은 “지난해 2분기 리스탁킹 이후 재고 소진으로 하반기 실적이 부진했으나, 올해는 신규 국가 진출로 하반기에도 호실적이 기대된다”며 “2분기 실적은 매출액은 전년비 41.3% 증가한 515억원과 영업이익은 42.4% 늘어난 179억원이 예상되며 하반기에도 전년대비 매출 성장세를 이어가며 2024년 실적은 매출액은 38.4% 증가한 1598억원, 영업이익은 57.7% 는 486억원이 전망된다”고 말했다.

최근 중국 등 방한 외국인의 수요 증가로 국내 매출도 늘어날 전망이다. 손 연구원은 “티앤엘의 창상피복재 제품 중 약 50%는 올리브영 등 국내 채널을 통해 중국으로 수출되고 있으며, 징둥닷컴의 스킨케어 품목에서 1위를 차지한 올리브영 케어플러스 여드름 패치의 원단도 동사가 공급하고 있다”며 “올리브영의 일본, 미국, 중국 오프라인 매장 진출로 추가 매출 성장도 기대된다”고 진단했다.

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]영화 속 배경에서 찰칵](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901369t.jpg)

![[포토] 아수라장된 기자회견장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901115t.jpg)

![[포토]다양한 식음료가 한 자리에, '컬리 푸드페스타 2024'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900958t.jpg)

![[포토]2025학년도 정시 대학입학정보박람회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900743t.jpg)

![[포토]북적이는 정시 대학입학정보박람회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900708t.jpg)

![[포토] 미소짓는 오세훈 서울시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900574t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)