장정훈 삼성증권 연구원은 “2분기 매출은 3177억원, 영업이익 270억원으로 당사 기존 추정치와 큰 차이는 없지만, 시장 컨센서스(매출 2980억원, 영업익 216억원)를 웃돌 전망”이라며 “분기별 영업이익 기준 1분기에 이어 2분기에도 다시 사상 최고치를 기록할 것”이라고 내다봤다.

주요 고객사의 non IT 제품과 EV용 제품 출하가 골고루 늘면서 동사의 재료성장도 두드러질 것이란 예상이다.

삼성증권은 하반기 주목할 이슈로 △USMCA에 따른 재료확대 기회 △Gen5와 원통형 시장 모멘텀 △관계사 수직계열화 이점 부각가능성을 꼽았다.

장 연구원은 “주요 고객사인 SK이노베이션은 이미 미주공장 증설을 진행중이나 삼성SDI는 아직 준비되지 않은 상황이어서 고객사 증설 기대감이 있을 뿐 아니라 역대 생산비중을 맞춰야 해 주요 재료 공급망도 생산기지를 확대해야 할 것”이라며 “고객사의 Gen5 양산 공급과 테슬라의 4680셀 연내 양산 가능성으로 인해 하이니켈 NCM과 NCA의 잠재 시장 확대 기대감이 있다”고 설명했다.

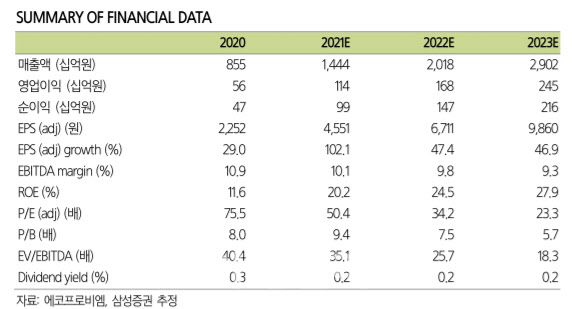

연간 매출 1조4000억원 영업이익 1138억원의 전망치엔 큰 변함이 없지만 목표가를 29.5% 상향한 것은 피어그룹의 P/E 평균배수가 기존 40.7배에서 46.4배로 14% 개선됐고, 성수기 진입에 따라 실적 변동성 리스크 20% 할인요인을 제거하는 대신 관계사의 업스트림 재료 양산 시작에 따른 프리미엄을 10% 반영해 산출한 것이라고 덧붙

|

![[포토]'모두발언하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300359t.jpg)

![[포토]의정갈등에 피해는 환자에게…](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200764t.jpg)

![[포토]사랑의열매, '희망2025나눔캠페인' 시작… 목표액 4497억원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200776t.jpg)

![[포토] 서울 중장년 동행일자리 브랜드 선포](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200708t.jpg)

![[포토]'본회의장 향하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200677t.jpg)

![[포토]표정 어두운 우원식 국회의장, '오늘 예산안 상정 안 해'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200559t.jpg)

![[포토] 화학물질저감 우수제품 발표하는 이병화 환경부 차관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200532t.jpg)

![[포토]교보생명 광화문글판, 유희경 시인 ‘대화’로 새단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200500t.jpg)

![[포토]우정사업본부, 2025 연하우표 발행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200431t.jpg)