[이데일리 김소연 기자] DB투자증권은 24일

유진테크(084370)에 대해 단기 실적 부진은 이미 주가에 상당부분 반영됐다고 판단했다. 유진테크는 연초 대비 주가가 48% 하락하며, 현재 밸류에이션은 매력적인 구간이라는 분석이다. 투자의견 ‘매수’를 유지했다. 다만 목표주가는 기존 4만8000원에서 4만원으로 16.6% 하향 제시했다. 현재 유진테크 주가는 23일 기준 2만6950원이다.

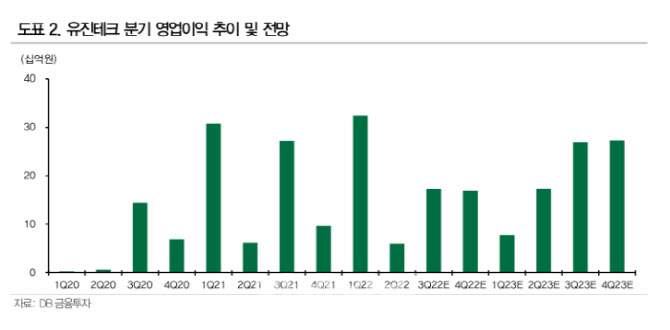

어규진 DB투자증권 연구원은 이날 보고서에서 “유진테크의 2분기 실적은 매출액 762억원, 영업이익 60억원으로 다소 부진했다”며 “2분기 SK하이닉스향 잔여 장비 입고, 삼성전자 평택3 신규 낸드 투자가 재개됐지만 글로벌 경기 침체에 따른 반도체 업황 부진으로 고객사 투자 규모가 축소 혹은 지연됐기 때문”이라고 분석했다.

이어 “반면 유진테크의 경우 기존에는 D램 매출 의존도가 높았던 장비군 비중이 상반기를 시작으로 낸드 장비가 확대 적용되며 연간 낸드 장비 비중이 증가한다는 점이 긍정적”이라고 설명했다.

중장기적 단위당 매출 증가는 긍정적이라는 평가다. 어 연구원은 “유진테크가 현재 양산에 성공했거나 준비중인 신규 증착장비 관련 아이템은 D램향 라지 배치(Large Batch), 비메모리향 미니 매치 더말 ALD(Mini Batch Thermal ALD), 낸드향 라지 배치 장비 및 메탈 박막장비(QXP) 등이다. 즉 D램, 낸드, 비메모리 모든 영역에서 장비를 준비 중”이라고 말했다.

이어 “결국 삼성전자의 2분기 V7 3D 낸드, 4분기 1 a nm D램 신규투자 부터 메모리 투자 당 유진테크의 단위당 매출을 크게 증가시키며 실적 성장에 기여할 전망”이라고 예상했다. 올해 유진테크의 연간 실적은 매출액 3651억원, 영업이익 726억원을 달성할 것으로 내다봤다.

유진테크 주가는 올해 연초 대비 48% 수준 하락한 상태다. 어 연구원은 “유진테크에 대해 고객사의 투자 축소, 지연에 따른 단기 실적 추정치 하향분을 반영해 목표주가를 4만원으로 하향한다”며 “다만 단기 실적 부진은 이미 주가에 상당부분 반영됐다. 현재 밸류에이션은 주가수익비율(PER) 11.8배 수준으로 매력적인 구간”이라고 설명했다.

![[포토] '금융권 공감의 장' 인사말하는 이병래 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600936t.jpg)

![[포토]경북 국립의대 신설 촉구, '참석자들에게 인사하는 한동훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600846t.jpg)

![[포토]손태승 전 회장, 영장실질심사 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600794t.jpg)

![[포토]정윤하 등장](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600056t.jpg)

![[포토]내년에 또보자 가을](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600715t.jpg)

![[포토]민주당 민생연석회의 참석하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600655t.jpg)

![[포토] '소상공인 힘보탬 프로젝트' 발표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600583t.jpg)

![[포토]정부, 국무회의에서 세번째 `김여사 특검법` 거부권 건의 의결](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600579t.jpg)

![[포토] 이즈나 데뷔](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500181t.jpg)

![[포토]첫 싱글 '라스트 벨'로 돌아온 TWS](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500118t.jpg)

![“270만원 화웨이 신상폰 살 수 있어요?” 中매장 가보니[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112601335h.jpg)