[이데일리 김연지 기자] 삼성증권은

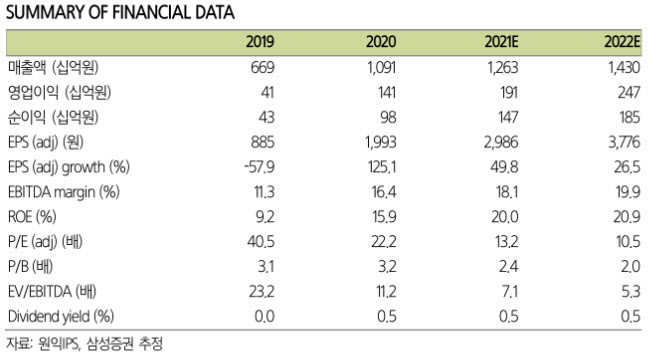

원익IPS(240810)가 3분기 증권사 전망치를 충족하는 실적을 냈다고 평가했다. 다만 국내외 고객사향 장비 주문 지연 현상 등으로 4분기 매출은 감소할 것으로 내다봤다. 이에 투자의견 ‘매수(buy)’는 유지하고 목표주가는 기존 6만5000원에서 5만원으로 하향조정했다. 현재 원익IPS 주가는 지난 5일 종가 기준 3만9550원이다.

삼성증권에 따르면 원익IPS는 3분기 매출액 3732억원과 영업이익 651억원을 시현했다. 이는 전년동기대비 각각 14.19%와 45.08% 감소한 규모다. 영업이익은 증권사 추정치를 약 7% 상회하기도 했다. 이종욱 삼성증권 연구원은 “QD-OLED 장비 매출이 증권사 추정보다 더 많이 반영되면서 주로 디스플레이 장비 실적 및 수익성이 예상치를 상회했다”며 “반도체 장비는 여전히 전체 매출의 77%를 차지했고, 반도체 장비 매출 중에서는 디램 27%, 낸드 34%, 로직 30%, 부품 9%를 기록했다. P2 생산 확대로 디램과 파운드리 매출 비중이 확대됐다”고 설명했다.

다만 4분기에는 매출이 감소할 것으로 내다봤다. 국내외 고객사향 장비 주문 지연 현상이 나타날 것이라는 설명이다. 이 연구원은 “디스플레이 업황의 피크아웃이 디스플레이 고객사 설비투자(capex)에 영향을 미칠 가능성이 크다”며 “QD-OLED의 추가 투자 가능성도 불확실한 상황 속에서 주문 지연은 일시적이지 않을 가능성이 크다”고 했다. 삼성증권은 이에 따라 2022년 디스플레이 장비 매출 추정치를 기존 4019억원에서 3379억원으로 하향조정했다.

신규 공정 전환에 따른 추가적인 매출 성장 기회는 있다는 설명도 덧붙였다. 투자의견을 여전히 ‘매수(buy)’로 유지한 이유다. 이 연구원은 “고객사의 디램, 낸드, 파운드리 등 반도체 신규 공정에서 원익IPS의 단위투자당 장비 투자 매출이 확대될 것으로 기대된다”며 “기존 D1z와 6세대에서 단위 투자당 매출이 거의 성장하지 못했던 것과 비교하면 이번 공정 전환기에 원익IPS 매출 확대를 기대해볼만 하다. 이러한 매출 변화는 2022년 하반기부터 점진적으로 반영될 것”이라고 내다봤다.

![[포토]첫 싱글 '라스트 벨'로 돌아온 TWS](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500118t.jpg)

![[포토] 의원들과 인사나누는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500985t.jpg)

![[포토] 2024 개발협력의 날 기념촬영](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500978t.jpg)

![[포토]안전운임제 확대 촉구](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500923t.jpg)

![[포토]허정무 ‘축구협회는 다시 태어나야’](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500080t.jpg)

![[포토]가을의 절정](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500677t.jpg)

![[포토]스테파니 린, 리서치 헤드, 기업거버넌스포럼](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500657t.jpg)

![[포토] 김재홍 국립중앙박물관장, 상형청자 특별전](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500648t.jpg)

![[포토]가슴 뛰는 통일 대한민국을 위하여](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500462t.jpg)

![[포토]최고위, '대화하는 이재명-김민석'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500382t.jpg)