[이데일리 김응태 기자] KB증권은 29일

제일기획(030000)에 대해 하반기 캡티브향 신규 제품 출시에 따른 마케팅 증가로 실적이 개선이 두드러질 것으로 전망했다. 이에 투자의견 ‘매수’, 목표주가 2만6000원을 유지했다. 전날 종가는 1만8180원이다.

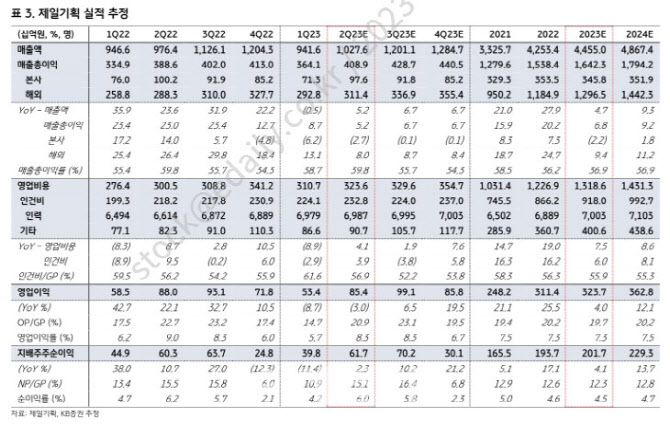

최용현 KB증권 연구원은 “제일기획의 올해 2분기 매출총이익은 전년 대비 5.2% 증가한 4089억원, 영업이익은 854억원을 기록하며 컨센서스에 부합할 전망”이라고 진단했다.

전분기 대비 매출총이익 성장과 영업이익 개선은 고무적이지만 계절적 성수기 영향이므로 아직 광고 시장의 완연한 회복이라고는 판단할 수 없다는 분석이다. 매출총이익은 퍼포먼스 마케팅이 집중되면서 디지털 중심으로 성장하고, 지역별로는 주요 해외 자회사 비계열 광고주 개발이 계속되며 본사보다 자회사 성장이 두각을 보일 것으로 봤다. 수익성 측면에서는 인력이 전분기에 이어 계속 늘어나면서 비용도 증가하지만 매출총이익 성장으로 부담이 전분기보다 줄어들 것으로 예상했다.

하반기에는 캡티브향 실적 개선이 기대된다고 짚었다. 캡티브 부문은 하반기 적자 축소가 시작되면서 무선 및 가전 영역 마케팅 지출이 늘어날 것으로 봤다. 또 7월 말 사상 처음으로 국내에서 폴더블폰 언팩 행사를 개최할 예정으로 제일기획의 비매체광고(BTL) 마케팅 수혜가 예상된다고 평가했다.

닷컴 비즈니스에도 주목했다. 제일기획은 닷컴 비즈니스를 기반으로 디지털 마케팅 비중을 계속 높일 것으로 관측했다. 최 연구원은 “장기적으로 닷컴 비즈니스는 캡티브를 넘어 논캡티브, 기업간거래(B2B)로 확대하면서 매출총이익 성장에 기여할 것”이라고 말했다.

이외에도 최 연구원은 올해 주가수익비율(PER)이 10.4배로 글로벌 피어 대비 밸류에이션이 매력적이며, 시장 평균을 상회하는 6.6%의 배당수익률 등이 투자 포인트라고 짚었다.

![[포토]오언석 구청장 '경원선 지하화 추진협의회' 출범식 참석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101263t.jpg)

![[포토]지드래곤, 출국](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101253t.jpg)

![[포토]이력서 작성하는 어르신들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101012t.jpg)

![[포토] 전국시도교육감 총회장에서 시위하는 조합원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101008t.jpg)

![[포토]이재명 더불어민주당 대표, 소상공인들과 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112100813t.jpg)

![[포토]]인사 나누는 이재명 더불어민주당 대표-김동연 경기지사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112100709t.jpg)

![[포토] 저출산고령사회위원회, 인구전략 공동포럼](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112001106t.jpg)

![[포토]코스피 소폭 상승해 2480선 회복, 코스닥 '하락'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112001101t.jpg)

![[포토]잡(JOB) 다(多)](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112000963t.jpg)

![美 시장 의지 드러낸 현대차그룹…"투자·협업·신차로 공략"[LA오토쇼]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112200089h.jpg)