[이데일리 김응태 기자] 신한투자증권은 26일

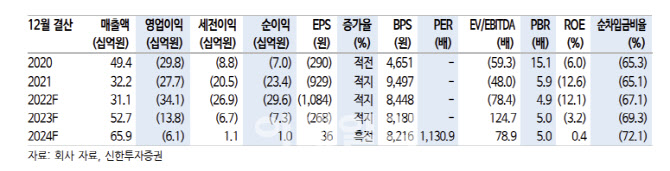

레고켐바이오(141080)에 대해 ‘항체·약물 복합체(ADC) 플랫폼’ 기술이전 계약 이후 추가 라이센싱 기회도 유효해 기술료 유입을 통한 선순환 구조를 이룰 것으로 평가했다. 이에 투자의견 ‘매수’, 목표주가는 6만원에서 6만8000원으로 상향했다. 상승여력은 65.9%이며, 전거래일 종가는 4만1000원이다.

이동건 신한투자증권 연구원은 “글로벌 대형제약사 암젠과 총 12억 4750만달러 규모의 기술이전 계약 체결을 발표했다”며 “다수의 기술이전에도 불구하고 빅파마향 추가 계약이 없어 저평가 받던 근거는 이로써 해소됐다”고 진단했다.

암젠과 맺은 이번 계약은 레고켐바이오의 콘쥬올(ConjuALL) 플랫폼을 활용한 총 5개의 타겟 후보물질 발굴 계약이다. 항체는 암젠이 직접 선정하고 레고켐바이오는 위치특이적 결합 방법(site-specific conjugation), 링커와 페이로드 기술을 제공한다. 세부적인 계약금액이 공개되지 않았지만 선급금 비율은 크지 않을 것으로 추정했다. 다만 후보물질 발굴 시 유입되는 금액이 의미가 있기 때문에 첫 후보물질 발굴이 예상되는 오는 2024년 유입될 기술료를 기대할 만하다는 평가다.

추가 라이선싱 기회도 유효하다고 짚었다. 올해 다수의 글로벌 제약사들과 물질이전계약(MTA)을 체결했으며, 이번 빅파마와의 계약 체결이 ConjuALL 플랫폼 기술 경쟁력을 다시 한번 증명했기 때문이다. 플랫폼뿐만 아니라 자체 물질에 대한 파트너십도 내년 중으로 가시화될 것으로 전망했다. 현재 공동임상개발(Co-Development) 및 라이선싱 옵션딜을 논의 중이다. 계약 시 해당 물질에 대한 초기 임상은 레고켐 주도 하에 진행되며 임상 비용을 지원받는다. 초기 임상 종료 후 옵션딜 행사 시 사전 합의 금액에 따라 기술이전될 예정이

다. 특히 ‘HER2’ 이후로 ‘Trop2’ 타깃 ADC 경쟁이 심화하는 상황 속에 ‘LCB84(Trop2-MMAE)’에 대한 관심도가 높아질 것으로 전망했다. LCB84는 내년 상반기 중으로 임상 1상 임상시험계획(IND) 절차에 진입한다.

내년부터 기존 기술이전의 마일스톤 및 추가 기술이전 계약금 유입을 고려하면 수백억원 규모의 현금 유입이 예상된다고 예상했다. 올해 3분기 말 기준 현금은 약 1700억원으로 증자에 대한 리스크는 없다고 평가했다. 이 연구원은 “암젠과 이번 계약의 마일스톤을 고려하면 흑자전환에 가까워지고 있다”며 “이제는 기술료를 통한 현금 걱정 없는 선순환 구조를 충분히 기대할 수 있다”고 말했다.

![[포토] '금융권 공감의 장' 인사말하는 이병래 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600936t.jpg)

![[포토]경북 국립의대 신설 촉구, '참석자들에게 인사하는 한동훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600846t.jpg)

![[포토]손태승 전 회장, 영장실질심사 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600794t.jpg)

![[포토]정윤하 등장](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600056t.jpg)

![[포토]내년에 또보자 가을](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600715t.jpg)

![[포토]민주당 민생연석회의 참석하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600655t.jpg)

![[포토] '소상공인 힘보탬 프로젝트' 발표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600583t.jpg)

![[포토]정부, 국무회의에서 세번째 `김여사 특검법` 거부권 건의 의결](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600579t.jpg)

![[포토] 이즈나 데뷔](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500181t.jpg)

![[포토]첫 싱글 '라스트 벨'로 돌아온 TWS](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500118t.jpg)