최근 집값이 떨어지자 ‘내집마련’에 나선 직장인 A씨는 주택담보대출 상담을 받으러 은행을 찾았다가 깜짝 놀랐다. 지난해 12월 초 경기도 수원에 있는 아파트를 7억원대에 구매하려고 은행에 주담대 DSR(총부채원리금상환비율)한도(30년 기준)를 알아봤을 때만해도 3억3000만원이 가능하다고 했는데, 이달 다시 알아보니 2억7000만원으로 줄어들었기 때문이다. 기존에는 금리가 4.5%였는데, 그사이 6.1%로 오르면서 한도에 영향을 미쳤다. 결국 A씨는 다른 자금을 끌어모아 집을 구매해야 하거나, 매수를 포기해야 하는 상황이다.

|

집값이 하락 국면에 들어섰지만, 서민들의 집 구매하기는 여전히 어려운 상황이다. 집값이 떨어지는 대신 금리가 대폭 오르면서 은행에서 주담대로 빌릴 수 있는 총 DSR 한도가 줄어들었기 때문이다.

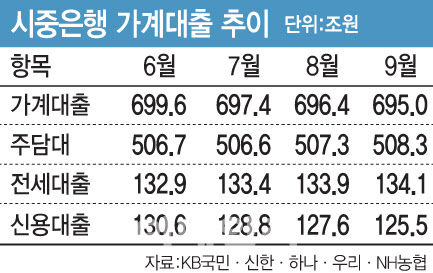

4일 금융업계에 따르면 5대 시중은행(KB국민ㆍ신한ㆍ하나ㆍ우리ㆍNH농협)의 가계대출 잔액은 지난달 말 695조830억원으로 집계됐다. 전월 말(696조4509억원)과 비교해 1조3679억원 줄어들었다. 지난해 12월 말(709조529억원)과 비교하면 올해만 12조원이 줄어들었다.

반면 주담대 잔액에 포함돼 있는 전세자금대출 잔액은 9월말 기준 134조1976억원으로 전달대비 0.21%가 늘었다. 특히 실제 올해 1월말부터 9월까지 주담대가 1조5596억원 늘어나는 동안 전세자금대출은 4조6824억원이 불어났다. 사실상 주담대 증가의 대부분을 전세자금이 견인한 셈이다.

|

금리 급등에 원리금 부담도 껑충

실제 앞선 A씨의 사례처럼 지난해 12월 초 7억원 30년 주담대 기준 기존 3억3000만원이 2억7000만원으로 축소됐다. 매달 내야하는 상환액은 161만8786원으로 지난해 12월초와 비교해 고작 5만원 수준만 줄었다. 특히 최근 나온 40년 주담대 상품으로 바꿔도 주담대 한도는 3억원밖에 되지 않아 별반 차이가 나지 않았다. 예를 들어 지난해 12월 3억3000만원의 대출을 받았다면 내야 하는 원리금은 금리 4.5%로 계산해 대략 167만원이지만, 현재는 6.1%로 올라 199만원으로 월 32만원 정도 부담이 커진다.

문제는 주담대 금리가 앞으로 더 오를 것으로 예상된다는 점이다. 지난달 30일 기준 하나은행과 우리은행의 고정금리형 주택담보대출 금리 상단은 연 7%를 넘겼다. 이에 따라 같은 날 기준 4대 은행(KB국민·신한·우리·하나)의 고정금리형 주담대 금리는 연 4.73∼7.14% 수준이다. 이는 1주일 전인 9월 23일(4.380∼6.829%)과 비교하면 상단이 0.312%포인트, 하단이 0.350%포인트 높아진 수치다.

한 금융권 관계자는 “DSR에 영향을 끼치는 게 정부의 정책, 본인연봉, 대출기간, 금리인데 정책과 내 연봉과 기간은 그대로인 상황에 금리가 오르고 있으니 결국 총한도는 줄었다고 봐야 한다”며 “결국 집을 구매하기 위해서는 모아둔 돈이 부족하다면 지난 2년전과 마찬가지로 영끌을 해야하는 상황”이라고 말했다.

![[포토] '금융권 공감의 장' 인사말하는 이병래 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600936t.jpg)

![[포토]경북 국립의대 신설 촉구, '참석자들에게 인사하는 한동훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600846t.jpg)

![[포토]손태승 전 회장, 영장실질심사 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600794t.jpg)

![[포토]정윤하 등장](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600056t.jpg)

![[포토]내년에 또보자 가을](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600715t.jpg)

![[포토]민주당 민생연석회의 참석하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600655t.jpg)

![[포토] '소상공인 힘보탬 프로젝트' 발표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600583t.jpg)

![[포토]정부, 국무회의에서 세번째 `김여사 특검법` 거부권 건의 의결](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600579t.jpg)

![[포토] 이즈나 데뷔](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500181t.jpg)

![[포토]첫 싱글 '라스트 벨'로 돌아온 TWS](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500118t.jpg)

![“270만원 화웨이 신상폰 살 수 있어요?” 中매장 가보니[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112601335h.jpg)