|

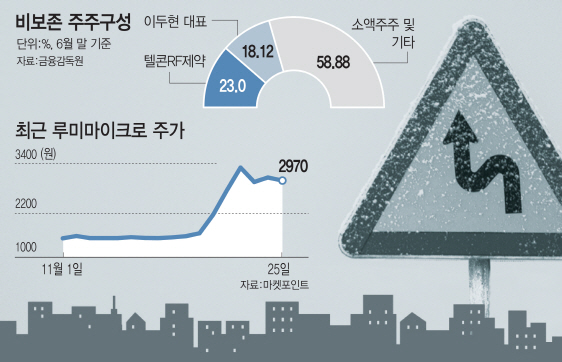

25일 마켓포인트에 따르면 루미마이크로 주가는 지난 15일 이후 84% 급등했다. 지난 18~19일 이틀 연속 상한가를 기록하는 등 엿새만에 주가가 2배 가까이 뛰었다.

비보존, 루미마이크로 인수…“우회상장 등 다양한 방안 검토”

비보존의 루미마이크로 인수 소식이 불을 지폈다. 비보존은 볼티아와 함께 루미마이크로의 350억원 규모 제3자배정 유상증자에 참여해 최대주주로 등극할 예정이다. 오는 12월 초 유상증자 대금을 납입하면 볼티아와 비보존이 각각 12.2%, 9.1%의 지분율을 확보하게 된다. 볼티아는 비보존의 이두현 대표가 최대주주로 있어 사실상 비보존이 루미마이크로의 경영권을 확보하게 된다. 비보존은 루미아이크로의 유상증자 참여 대금을 마련하기 위해 볼티아를 대상으로 제3자배정 유상증자를 실시하기로 했다.

비보존은 비마약성 진통제 `오피란제린`을 개발하고 있다. 회사는 미국에서 진행한 임상 2b상의 탑라인 결과를 이달 공식 발표할 예정이며, 임상 3상 결과에 대한 기대치도 높아지고 있다. 이에 비보존은 K-OTC 시장에서 연일 몸값을 올리고 있다. 지난달 초만해 도 2만3000원대에 머물렀던 비보존 주가는 이날 기준 6만3100원으로 2.5배 넘게 올랐고 시가총액은 1조6551억원에 달한다. 코스닥시장에서 시가총액 12위에 해당하는 규모다. 비보존이 합병을 통해 우회상장을 추진할 경우 루미마이크로의 기업가치는 대폭 오를 것으로 기대된다. 루미마이크로는 코넥스시장에서 코스닥으로 이전 상장을 추진하던 다이노나와도 주식교환을 통해 100% 자회사로 두는 방안을 추진하고 있다.

텔콘RF제약 “우회상장 하려면 3800억원 들여 주식 사가라”

다만 비보존의 최대주주인 텔콘RF제약은 우회상장 시도를 일축하고 나섰다. 기술특례상장을 우선적으로 고려하고 있다는 입장을 밝힌 것이다. 비보존이 텔콘RF제약과 협의 없이 독자적으로 루미마이크로 인수에 나선 것으로, 우회상장을 시도할 경우 최대주주인 텔콘RF제약의 동의가 반드시 필요하다는 것이다. 그럼에도 텔콘RF제약은 비보존이 우회상장을 고집할 경우 매수청구권을 활용할 계획이다. 텔콘RF제약은 비보존 주식 602만1015주를 보유하고 있어 비보존은 이날 기준 3799억원의 자금을 들여 텔콘RF제약이 보유하고 있는 주식을 사들여야 한다.

결국 비보존이 우회상장을 시도할 경우 3800억원에 달하는 자금을 마련할 수 있을지가 관건이다. 시장에서는 에이프로젠의 김재섭 대표와 비보존의 연관 가능성도 제기되고 있으나, 에이프로젠 측은 관계가 없다는 입장이다. 김 대표는 2017년 개인회사인 지베이스를 통해 유가증권시장 상장사 에이프로젠KIC를 인수했고, 에이프로젠KIC는 에이프로젠제약과 에이프로젠 H&G를 통해 루미마이크로의 기존 최대주주였던 에스맥(097780)을 보유하고 있었다.

에이프로젠 관계자는 “(비보존이 에이프로젠과 연결됐다는 루머에 대해)비보존과 관계가 없으며, 협의한 사실도 없다”고 잘라 말했다.

![[포토]한덕수 대통령 권한대행 국무총리 탄핵소추안 투표하는 우원식 국회의장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700978t.jpg)

![[포토] 달러 상승 이어져...](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700871t.jpg)

![[포토] 헌법재판소 소심판정](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700760t.jpg)

![[포토] 정청래 단장과 김이수 전 헌법재판관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700742t.jpg)

![[포토] 윤석열 법률대리인 헌재 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700731t.jpg)

![[포토]내수경기활성화 민당정협의회 열려](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700609t.jpg)

![[포토]입장하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700546t.jpg)

![[포토] 달려라~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700515t.jpg)

![[포토]이재명 "한덕수·국민의힘 내란 비호세력 탄핵 방해로 민생 경제 추락"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700363t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)

![45년간 자리 지킨 ‘포프모빌’…전기차로 바뀌었다는데[누구차]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122800090h.jpg)

![한강뷰 보며 케이터링 즐긴다…호텔 같은 ‘이 회사’[복지좋소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122800051h.jpg)