|

자본시장 안팎에서도 올해를 M&A 큰 장이 열릴 것으로 점치는 모습이다. 국내 1위 경영참여형 사모펀드(PEF) 운용사인 MBK파트너스 김병주 회장은 최근 기관 투자가(LP)에 보낸 연례 서한에서 “우리가 경험을 통해 아는 것은 위기 이후 큰 수익을 얻는 기회가 뒤따른다는 것”이라며 “올해 북아시아 시장에 ‘기회의 황금창(golden window of opportunity)’가 열릴 것”이라고 강조했다.

김 회장은 “코로나19를 계기로 비즈니스의 디지털화라는 변화가 찾아왔다”며 “펀드 투자 기업의 디지털 전환에 박차를 가하겠다”고 밝히기도 했다.

이러한 열기는 현재 M&A 시장에 나온 매물인 이베이코리아에 고스란히 전이되고 있다. 신세계(004170)와 롯데 등 유통 공룡은 물론 SK텔레콤(017670)과 MBK파트너스가 속속 이베이코리아 인수전에 뛰어들며 관심을 드러낸 상황이다.

사실 지난해까지만 해도 자본시장에서 이베이코리아 매각을 바라보는 시각은 후하지 않았다. 5조원에 가까운 희망 매각가가 부담이었고 수수료로 수익을 내는 오픈마켓 서비스에 대한 의구심이 걷히지 않아서다.

그러나 쿠팡의 뉴욕 증시 상장으로 국내에서 보수적으로 책정하던 기업가치에 인플레이션이 걸렸고 ‘이 정도 가격도 싼 것 아니냐’는 업계 안팎의 착시현상이 생기면서 이베이코리아 인수전에 수혜로 작용했다.

한 PEF업계 관계자는 “(매물을) 정말 후한 값에 잘 팔 수 있다 싶으면 여론전을 극도로 자제하는 것이 시장의 전통적인 룰이었다”면서 “이번에는 반대로 대대적으로 원매자들의 면면을 알리면서 분위기를 몰아갔고 (원매자들이) 서로가 서로를 견제하는 전략을 짠 것으로 봐야 한다”고 말했다.

끝나지 않은 변수…매각측 VS 원매자 눈치싸움

물론 이베이코리아 인수전이 아직 마침표를 찍은 것은 아니다. 이제 막 예비입찰에 들어온 원매자를 대상으로 숏리스트(적격인수후보)를 추리고 실사 단계에 돌입했을 뿐이다. 매각 측과 원매자들의 ‘동상이몽’이 최종적으로 어떤 결론을 맺을지에 관심이 쏠리는 이유다.

매각 측으로서는 이 여세를 몰아 원하는 가격에 팔 분위기를 끝까지 유지하는 것에 초점을 맞출 전망이다. 이베이 본사로서도 현 수준 가격대에 사업을 털고 나갈 수 있다면 금상첨화라는 계산이다. 매각 주관사 입장에서도 거액의 수수료를 단단히 챙길 기회다 보니 유찰이나 저가 낙찰을 막는 전략을 펼칠 것이라는 게 업계 중론이다.

한 PEF업계 관계자는 “매각 측 전략은 딱 하나다. 매각 측이 수긍할 수 있는 가격대를 제시할 수 있는 진성 원매자 1곳만 등장하면 목적 달성”이라며 “직접적으로 협상 막판에서 경쟁자의 상황을 흘리면서 가격 협상에 나설 가능성이 크다”고 말했다.

이커머스 업계를 누구보다 잘 아는 원매자들의 현미경 실사에서 어떤 평가를 받을지가 관건이다. 재무·법률 자문 비용으로만 십수억의 자금을 쓰지만 좋은 지피지기 교보재가 될 수 있다는 분석이다.

한 업계 관계자는 “지금도 이베이코리아 희망 매각가격이 비싸다는 데는 업계 관계자들 모두 수긍하는 부분일 것이다”면서도 “업계 3위권 판매량을 유력 경쟁자에게 넘겨줬을 경우 그 책임을 어떻게 감수할 것이냐도 만만치 않아 실사를 통해 최종 입찰 여부를 저울질할 것”이라고 말했다.

이베이코리아 인수전이 어떤 결론을 맺는지에 따라 후발 주자 격인 이커머스·온라인 플랫폼에도 영향을 미칠 전망이다.

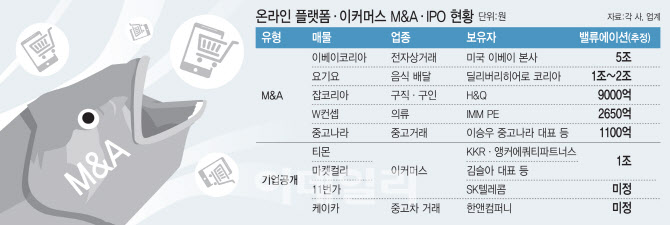

현재까지 분위기는 좋다. 앞서 지난달 온라인 채용 플랫폼인 잡코리아가 9000억원에 PEF인 어피너티에 매각된 가운데 여성의류 플랫폼인 W컨셉도 3000억원 안팎에 SSG닷컴을 새 주인으로 맞이했다. 여기에 희망매각가만 1조5000억~2조원에 육박하는 국내 배달앱 서비스 점유율 2위인 ‘요기요’가 매각 절차를 밟고 있으며 티몬과 11번가, 마켓컬리의 증시 상장도 본 궤도에 오른 상태다.

한 업계 관계자는 “이베이코리아 인수전 결과가 쿠팡의 열기를 이어갈 촉매제 역할을 할 수 있다”며 “비단 이커머스 업계는 물론 업계 전반 시장 분위기에도 중추적인 영향을 미칠 것”이라고 말했다.

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]영화 속 배경에서 찰칵](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901369t.jpg)

![[포토] 아수라장된 기자회견장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901115t.jpg)

![[포토]다양한 식음료가 한 자리에, '컬리 푸드페스타 2024'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900958t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)