|

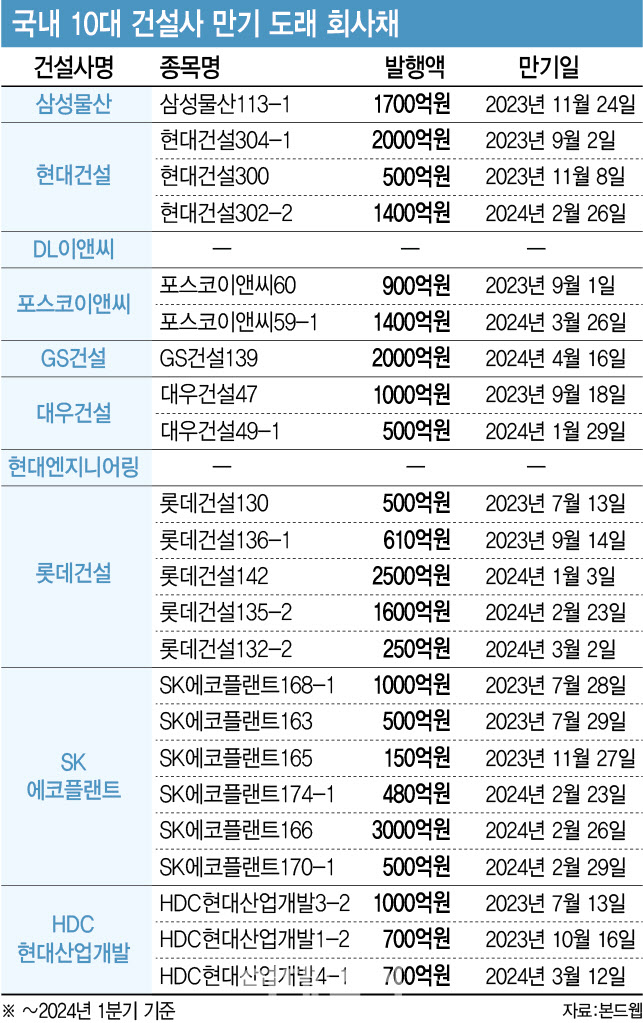

19일 본드웹에 따르면 내년 1분기까지 만기 도래를 앞두고 있는 10대 건설사의 회사채는 총 2조4890억원으로 집계됐다. 이중 올해 말까지 만기가 도래하는 금액은 1조5710억원이다.

특히 SK에코플랜트(A-)의 경우 내년 1분기까지 총 5630억원의 회사채 만기 도래를 앞두고 있다. 국내 건설사 중 가장 큰 규모로 차환 부담이 커진 상태다.

SK에코플랜트는 공모 회사채 시장을 통한 회사채 발행이 부담스러워지자 기업어음(CP) 시장을 통해 자금을 우회 조달하고 있는 것으로 나타났다. 이달 들어 총 200억원 어치의 CP를 발행했으며, 발행잔액도 1250억원에 달한다. 이사회 의결과 증권신고서 제출, 수요예측 등을 진행해야 하는 회사채와 달리 CP는 발행 절차가 비교적 간편해 신속하게 자금을 확보할 수 있기 때문이다.

이어 △롯데건설 5460억원 △현대건설 3900억원 △HDC현대산업개발 2400억원 등의 순으로 회사채 만기 도래를 앞두고 있다.

“금리 인상에 이자 비용 부담 커져”

실제로 올해 수익성 하락에 따른 중견건설사들의 신용등급 하락을 비롯해 공모 회사채 발행 시장에서 미매각이 속출하고 있다.

부동산 신탁사인 한국토지신탁은 지난 5월 초 3개월 만의 공모 회사채 수요예측에서 미매각을 맞았다. 한토신은 한국신용평가에서는 A0, 한국기업평가에서는 A- 등급을 부여받아 등급 스플릿(불일치) 상태다. 게다가 최근에 한신평이 등급전망을 ‘부정적’으로 강등하면서 시장에서는 사실상 A- 신용등급으로 평가받았다.

이어 신세계건설, KCC건설, HL D&I, 한신공영 등이 모두 회사채 수요예측에서 미달을 기록했다. 중견 건설사인 한양도 이달 초 ESG(환경·사회·지배구조) 채권 발행을 위한 수요예측을 진행했으나, 목표금액을 모두 채우지 못했다. 부동산 시장이 침체되면서 건설업 불황이 이어져 건설채에 대한 분위기가 우호적이지 않았다는 평가다.

채권시장 관계자는 “건설업의 경우 업황의 영향을 많이 받는 종목”이라면서 “금리 인상에 따른 이자 비용 부담이 커졌기 때문에 회사채 차환을 두고 기업들이 고민이 많을 것”이라고 했다.

![[포토] 평창송어 얼음낚시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010301047t.jpg)

![[포토]윤 대통령 체포 실패하고 이동하는 공수처](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300843t.jpg)

![[포토] 서울광장 스케이트장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300711t.jpg)

![[포토]윤석열 대통령 지지자 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300591t.jpg)

![[포토]공수처 도착한 오동운 공수처장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300320t.jpg)

![[포토]공수처와 경찰, 윤 대통령 관저 정문 통과](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300246t.jpg)

![[포토]윤 대통령 지지자 강제 해산하는 경찰](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010201153t.jpg)

![[포토]윤 대통령 지지자들에게 인사하는 윤상현-김민전](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010201052t.jpg)

![[포토]2025년 한국 증시 ‘상저하고’…코스피 2398 ‘약보합’ 마감](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010200974t.jpg)

![[포토] 서울시청 합동분향소](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010200781t.jpg)

![[포토] 메디힐 골프단 '최정상급 수준의 계약으로 최강 골프단 등극'](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010300073h.jpg)