|

[이데일리 김경은 기자] 1220원선을 돌파하며 1차 저항선이 뚫린 원·달러 환율이 하루만에 2차 저항선마저 무너트리고 고공행진을 이어갔다. 버티던 천장이 뚫리자 외국인들이 국내 채권마저도 손절매에 나설 수 있다는 전망이 나온다. 환율 급등에 따른 외국인 이탈 시나리오가 가시화하고 있는 것이다. 다만 전문가들은 글로벌 금융위기 당시에 비해 국내 외환시장 여건이 우호적인 만큼 위기 수준의 상황으로 악화하지는 않을 것으로 보고 있다.

원·달러 환율, 이틀만에 24원 급등해 1240원선 안착

17일 마켓포인트에 따르면 원·달러 환율은 전일 대비 17.50원 오른 1243.50원에 거래를 마쳤다. 이는 2016년 2월 29일 장중 고점인 1245.30원 이후 4년여만에 가장 높은 가격이다. 마감가로는 2010년 6월 11일의 1246.1원이후 10년만에 최고다. 이날 원·달러 환율은 장중 1246원까지 치솟으며 2차 저항선인 전고점도 뚫렸다.

외화자금시장에서 단기 달러 유동성 경색이 이어지고 있고, 심리적 저항선마저 무너트린 만큼 추가 상승할 가능성이 크다는 분석이다.

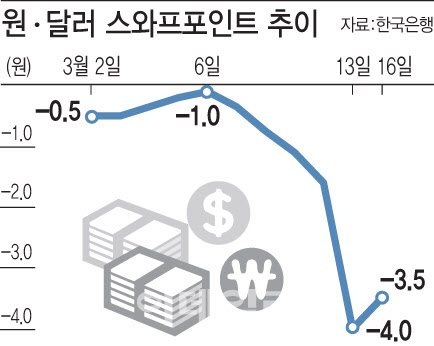

외화자금시장에서 이날 1개월 외환(FX) 스와프 포인트(Swap point)는 -4.0원에 거래되며 달러 유동성 경색이 이어지고 있다.

스와프 포인트는 외국인이 국내 은행에 달러를 맡기고 원화를 빌릴 때 적용되는 비용이다. 달러 유동성을 보여주는 대표적 지표다. -1~0원 사이에서 거래되던 스와프 포인트는 글로벌 달러 유동성 차질 탓에 지난 12일부터 자금경색이 나타나며 급락하고 있다. 미국 연방준비제도(Fed)가 단기 달러 자금시장 경색을 해소하기 위해 파격적 조치를 내놨지만, 위험시장 거래 참가자들에게는 별다른 영향을 미치지 못했다.

국내 채권시장에서도 외국인들이 발길을 돌릴 가능성이 커졌다. 글로벌 신용경색이 이어지고, 환율이 급등하면 원화 채권은 더이상 안전자산이 아닌 위험자산으로 바뀔 수 있기 때문이다.

다만 외국인들은 국내 코로나19가 첫 발병한 지난 1월21일 이후 꾸준히 순매수 기조를 이어가고 있다. 외국인 채권 잔고는 이 기간 3조6000억원 가량 늘어나며 16일 기준 131조3550억원으로 사상 최대를 기록하고 있다. 심지어 외화자금시장에서 달러 경색이 나타난 지난 13일, 16일에도 약 5000억원씩을 사들였다.

유동성 좋은 韓시장 타깃될 수도…원·달러 천정은 어디?

환율이 상승할 수록 국내 채권을 순매수했던 외국인들의 손실 규모도 커진다. 그간 외국인은 위험자산인 주식을 판 돈 중 일부는 안전자산인 채권을 매수해두는 포트폴리오 조정을 통해 국내 시장에 머물렀다. 그러나 급등한 환율이 방아쇠 역할을 할 경우 국내 자산 전반에 대한 셀 코리아로 이어질 수도 있다.

DB투자증권에 따르면 2017년 이후 국내채권을 매수한 외국인들의 물량을 분석한 결과 10% 손실 구간은 1255원, 20% 손실 구간은 1506원으로 분석됐다. 외국인의 채권잔고를 보면 매도 예상 물량은 1255원에서 9조1000억원, 1506원에서 18조2000억원 규모다.

다만 전문가들은 국내 외환시장이 과거 금융위기와 비교해 여건이 나아진 만큼 환율 급등과 이에 따른 외국인 자금이탈 우려는 크지 않을 것으로 보고있다.

우선 환헤지형 해외주식 펀드 규모가 크게 줄었다. 당시 해외주식펀드가 체결한 선물환 계약은 주가폭락에 따라 발생한 추가 헤지(Hedge) 수요로 대규모 선물환 매수로 이어졌고 이는 환율을 1500원대까지 폭등시킨 주요 원인 중 하나였다.

여기에 글로벌 금융위기 대비 2배 가량 늘어난 외환보유고와 2014년 이후 플러스로 전환한 뒤 5000억달러 가량(2019년9월말 기준) 누적된 대외순자산도 안전판 역할을 해줄 수 있을 것으로 보인다.

문홍철 DB투자증권 연구원은 “현재 외화시장에서 달러 조달 환경이 악화한 것은 우리의 신용위험을 반영한다고 하긴 힘들다”며 “거시건전성과 달러 조달 환경이 극단적으로 진행될 가능성은 낮은 만큼 환율은 1250원선에서 안정화될 것”이라고 말했다.

![[포토] 평창고랭지 김장축제](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501303t.jpg)

![[포토] 종로학원, 대입 합격점수 예측 설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501114t.jpg)

![[포토]이재명 민주당 대표 '징역 1년에 집행유예 2년'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501110t.jpg)

![[포토]'구속VS무죄' 이재명 공판 앞두고 쪼개진 서초동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500881t.jpg)

![[포토] 개인정보보호위원회 기자설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500752t.jpg)

![[포토]고생했어~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401524t.jpg)

![[포토] 걷고 싶은 거리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401206t.jpg)

![[포토] 광복 80주년 기념사업 시민위원회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401169t.jpg)

![[포토]1400원 뚫은 원-달러 환율…외환당국 '적극개입' 시그널](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401121t.jpg)