복수의 대주단이 보유한 대출채권을 기초자산으로 일련의 유동화증권이 차환 발행되고 있다. 각 유동화증권의 차환발행 위험을 통제하기 위해 신한은행, 우리은행, IBK기업은행이 유동화증권 매입보장을 해주고 있다.

|

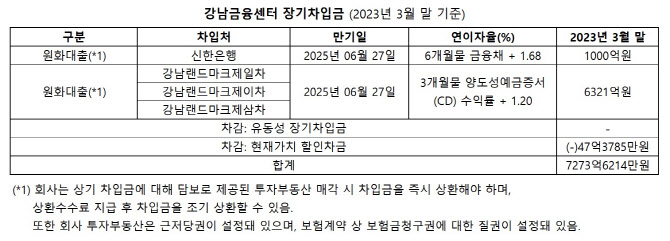

3일 금융투자업계에 따르면 내년 6월 27일에는 강남파이낸스센터가 조달한 총 7321억원 대출의 만기가 다가온다.

강남금융센터는 서울 강남구 역삼동 737번지 일원에 있는 강남파이낸스센터(GFC)를 단독소유하고 있으며, 이 건물을 임대 운영하는 사업을 하고 있다.

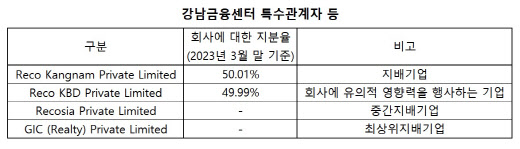

지배기업인 레코 강남 프라이빗 리미티드(Reco Kangnam Private Limited)가 50.01% 지분을, 레코 KDB 프라이빗 리미티드(Reco KBD Private Limited)가 49.99% 지분을 각각 소유하고 있다.

두 회사는 싱가포르 국부펀드인 싱가포르투자청(GIC)의 손자회사다.

|

각 트랜치별 대출 약정금은 △트랜치A 1000억원 △트랜치B 6321억원이다. 트랜치A와 트랜치B는 주요 담보권 행사 및 상환에서 순위가 동일하다. 트랜치A 대주는 신한은행이며, 대출 만기일은 내년 6월 27일이다. 연 이자율은 6개월물 금융채+1.68%포인트(p)다.

또한 강남랜드마크제일차·제이차·제삼차는 각 대출채권을 기초자산으로 일련의 유동화증권을 차환 발행해오고 있다. 자산유동화 전자단기사채(ABSTB) 또는 자산담보부 기업어음(ABCP)이다. 해당 증권은 제13회차까지 차환 발행될 경우 만기가 내년 6월 27일로 동일하다.

각 대출채권의 이자는 유동화증권 발행일정과 동일한 이자기간에 대해 91일물 CD 수익률에 연동하는 변동금리로 산정해서 후급한다. 신한은행 주요 시장금리에 따르면 이날(3일) 기준 6개월물 금융채 금리는 3.6275%, 91일물 양도성예금증서(CD) 수익률은 3.6333%다.

각 SPC별 대출채권 유동화 거래의 주관회사는 △강남랜드마크제일차 신한은행 △강남랜드마크제이차 우리은행 △강남랜드마크제삼차 IBK기업은행(중소기업은행)이다.

위 은행들은 주관회사 외에도 업무수탁자, 자산관리자, 유동화증권 등 매입보장기관, 유동성 공여기관 역할도 맡고 있다. 우리은행은 운전자금 대출기관도 맡고 있다. 강남랜드마크제삼차 대출채권 유동화의 경우 업무수탁자는 IBK기업은행이 아니라 키움증권이다.

|

강남랜드마크제이차도 동일한 목적에서 우리은행과 30억원 한도의 운전자금 대출계약을 체결했고, 강남랜드마크제삼차는 IBK기업은행과 95억원 한도의 유동성공여 약정을 맺었다.

또한 강남랜드마크제일차는 신한은행과 유동화증권 매입보장 약정서를 체결했다. 유동화증권 차환발행 위험을 통제하고, 상환능력을 높이기 위해서다.

이 약정에 따르면 신한은행은 유동화증권의 각 발행일에 시장에서 팔리지 않은 잔여 유동화증권을 2721억원 한도에서 약정된 할인율에 매입할 것을 보장한다.

또한 대출약정상 기한이익상실이 발생하거나, 유동화증권 상환자금이 부족한 경우 등 유동화증권 발행 중단사유가 발생하면, 강남랜드마크제일차가 발행하는 신용공여어음을 신한은행이 매입해야 한다.

강남랜드마크제이차가 발행한 ABCP의 경우 이같은 의무를 우리은행(1800억원 한도)이 부담하며, 강남랜드마크제삼차는 IBK기업은행(1800억원 한도)이 부담한다.

감사보고서를 보면 강남금융센터 투자부동산(GFC)의 공정가치는 작년 3월 말 기준 2조4494억원이다. 독립된 외부평가인이 보고기간 말 기준으로 평가했다.

투자부동산에서 발생한 임대수익 등은 지난 2022년 4월 1일~작년 3월 31일 기준 1138억1400만원이다. 1년 전(1103억6700만원)에서 3% 증가한 수치다. 또한 투자부동산과 관련된 운영비용(유지와 보수비용 포함)은 274억5800만원이다.

이 투자부동산(토지와 건물)은 신한은행(트랜치A 대주) 및 강남랜드마크제일차·제이차·제삼차(트랜치B 대주)에 대한 차입금 관련해서 8785억2000만원 근저당권이 설정돼 있다.

![[포토]12월 LPG 국내 프로판 가격 인상](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100332t.jpg)

![[포토]초코과자 가격 상승](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100324t.jpg)

![[포토]점등 앞둔 사랑의 온도탑](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100312t.jpg)

![[포토]박찬대 “감액 예산안, 법정시한인 내일 본회의 상정”](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100294t.jpg)

![[포토]짙은 안개에 갇힌 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100227t.jpg)

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![반백년 두 가정 두고 살아온 할아버지의 상속 고민, 결국[별별법]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120200075h.jpg)