기관투자자들 상당수가 이미 북클로징(회계장부 마감)을 한 가운데 연말 자금수요는 늘어날 수밖에 없어 자금시장 경색이 당장 풀리긴 어려울 것이란 전망이 나온다. 최근 한국 신용부도스와프(CDS) 금리도 뛰는 등 해외에서 보는 시각이 점점 부정적으로 흐른다는 점도 우려요인이다.

|

1일 금융투자협회 최종호가수익률을 보면 이날 국고채 금리와 통안채, 회사채 금리는 일제히 하락했다. 20년 만기 국고채 금리는 5bp(1bp=0.01%포인트) 떨어졌고 회사채도 AA-와 BBB- 모두 9bp 이상씩 하락했다.

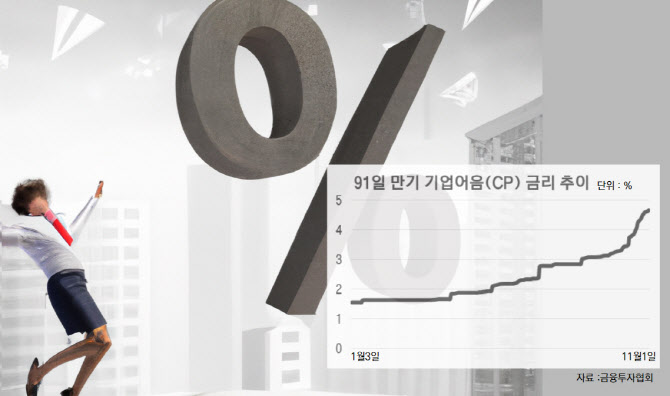

하지만 31일 만기 기업어음(CP) 금리는 이날 4.67%까지 올라 연중 최고치를 다시 갈아치웠다. 지난 23일 정부의 유동성 공급 대책이 나온 이후에도 CP 금리는 하루도 빼놓지 않고 계속 올랐다. 익일물 환매조건부증권(RP) 금리는 지난달 25일 3.25%로 고점을 찍고 내리막길을 걷고 있긴 하지만 여전히 3%대로 눈에 띄게 하락하는 모습은 아니다. 1일 기준 1일물 RP금리는 3.05%를 기록해 전일대비 4bp 하락했다.

회사채 금리는 전반적으로 떨어졌지만 이날 한신공영 회사채 금리가 급등하면서 불안을 자극하기도 했다. 내년 3월 만기인 한신공영42의 금리가 장내 거래에서 장중 한때 65.147%까지 치솟았던 것. 개장 초 9%대였지만 오전 10시42분쯤 65%를 넘어섰다. 이후 바로 꺾여 11.124%에 이날 거래를 마친데다 65%라는 숫자는 잔존만기 5개월 금리를 연환산한 것이고, 거래량은 3억원에 불과해 큰 의미를 부여하기 어렵다는 시각도 있었지만 부동산 프로젝트 파이낸싱(PF)에 대한 우려가 그대로 반영된 것이라는 분석도 높았다.

한신공영은 시공능력평가 25위의 중견 건설업체로 자체 사업 비중이 높다. 한국신용평가는 지난 6월 정기평가에서 한신공영에 대한 신용등급은 ‘BBB’로 유지하면서 등급전망은 ‘긍정적’에서 ‘안정적’으로 한단계 낮췄다. 일부 대규모 자체 사업장에서 분양실적이 부진해 재무부담이 높아졌고 시장환경을 감안할 때 수익성이 저하되고 재무구조 개선 가능성이 낮아졌다는 이유에서다.

자체 사업으로 진행하고 있는 ‘포항 한신더휴 펜타시티’가 대표적이다. 분양물량 2192가구로 9월까지 75.5%의 분양률을 보이고 있다. 도급으로 진행하고 있는 양산 평산동 한신더휴는 분양률이 39.8% 수준이다.

한국 CDS 어느새 70bp…해외 한국물 시장도 위축

이 와중에 대외 신용리스크가 상승하고 있다는 점도 불안요인이다. 국제금융센터에 따르면 한국의 부도확률을 의미하는 신용부도스왑(CDS) 프리미엄은 지난달 31일 70bp를 기록해 전일대비 4bp 올랐다. 지난 2017년 11월14일 이후 최고치를 기록한 것이다. 국내 대표 기업들의 대외 신용리스크도 상승하고 있다. 삼성전자 CDS 프리미엄의 경우 1일 기준 67.83bp로 올해 1월3일 21.5bp 대비 3배 이상 급등했다.

이날 흥국생명이 지난 2017년 11월 발행한 달러화 신종자본증권 콜옵션 행사를 미루기로 한 것도 해외 조달시장의 어려움을 반영한다. 흥국생명은 이를 조기상환하기 위해 지난달 달러화 신종자본증권 발행을 추진해왔지만 한국물 시장이 위축되자 조달을 포기했다. 이에 따라 오는 9일 콜옵션 만기일에 조기상환을 하지 않기로 한 것이다.

박상현 하이투자증권 연구원은 ”최근 국내 CDS 등 각종 신용스프레드 상승세는 대내외 요인이 복합적으로 작용한 것“이라며 ”레고랜드발 부동산 PF 리스크가 국내 신용경색 도화선 역할을 했지만 국내 펀더멘탈 약화, 차이나 런으로 상징되는 중국 리스크의 국내 전이 가능성, 11월 미국 공개시장위원회(FOMC) 결과를 둘러싼 우려와 최근 논란이 되고 있는 미국 국채 시장 유동성 부족 우려가 국내 신용경색 리스크를 자극하는 요인“이라고 설명했다.

![[포토]교육부-보건복지부 장관, 의료개혁 관련 브리핑](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000886t.jpg)

![[포토]제주항공 참사 합동분향소 10일 운영 종료](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000832t.jpg)

![[포토]박종준 처장, 특수공무집행방해 혐의로 경찰 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000511t.jpg)

![[포토] 맘스홀릭베이비페어 전시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901108t.jpg)

![[포토]수도권 첫 한파주의보](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901027t.jpg)

![[포토]'무죄'받고 이동하는 박정훈 전 수사단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900998t.jpg)

![[포토]기자회견 하는 김상욱 의원](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900987t.jpg)

![[포토]전국정당을 넘어 K-정당으로 향하는 더불어민주당](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900948t.jpg)

![[포토]발언하는 권영세 위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900599t.jpg)

![[포토]포즈 취하는 팀테일러메이드](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800134t.jpg)

![캠핑 떠나는 전현무…든든하게 곁 지키는 'NEW 무카' 정체는[누구차]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011100176h.jpg)

![[포토]홍재경 아나운서,론칭쇼 진행합니다](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010800229h.jpg)

![[단독]한덕수 탄핵심판 대진표 완성…에이펙스 VS 양재](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011100050b.jpg)

![명시적 법적 근거 없는데…'尹 체포' 저지에 軍 동원 논란[김관용의 軍界一學]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011100208h.jpg)

![“하루 만에 휴지조각”…날개 꺾인 양자컴퓨터, 베팅해도 될까[왓츠 유어 ETF]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011100216h.jpg)