[이데일리 박순엽 기자] NH투자증권이 기업공개(IPO)를 앞둔 제일엠앤에스의 2024년 가이던스 실적 대비 공모가 수준이 매력적이라는 분석을 담은 리포트를 28일 발간했다.

| | 제일엠앤에스 CI (사진=제일엠앤에스) |

|

백준기 NH투자증권 연구원은 “제일엠앤에스는 고객사 다변화를 통해 장기 성장 토대를 확보한 업체”라며 “삼성SDI와 LG에너지솔루션, 유럽의 노스볼트 등으로 경쟁사 대비 고객 다변화가 잘 이뤄졌으며 고객사의 폭발적인 증설로 업체 수주잔고가 대폭 증가하고 있어 매출 증가의 가시성이 높다고 판단한다”고 말했다.

백 연구원은 제일엠앤에스가 국내 경쟁사들과는 차별화된다고 판단했다. 국내 경쟁사들은 2차전지 사업으로만 분야가 치우쳤지만, 제일엠앤에스는 2차전지 외에도 제약, 화학, 방산 등 이종 섹터에도 고객사를 확보하고 있다는 점을 경쟁력으로 꼽았다.

또 국내 유일하게 노스볼트의 믹싱 장비 공급업체로 현재 노스볼트의 1라인, 2라인을 모두 수주한 바 있어 해외 이차전지 믹싱 시장에서 우위를 점하고 있다는 점도 경쟁력으로 분석하고 있다. 노스볼트는 현재 독일 정부로부터 보조금을 받아 2026년을 목표로 배터리 공장 건설을 준비하고 있다.

국내 고객사의 해외 증설이 활발히 이루어진다는 점도 투자 포인트로 꼽혔다. 그간 국내 삼성SDI 비중이 높았으나 최근에는 LG에너지솔루션의 북미 투자가 활발하게 이뤄지는 추세다.

삼성SDI 향으로는 헝가리 추가 투자와 인디애나 공장 투자에 따른 수혜가 있을 것으로 예상되며, LG에너지솔루션향으로는 미시간2 및 캐나다 온타리오 공장 투자가 기대돼 회사 성장에 긍정적인 영향을 미칠 것으로 기대되고 있다.

백 연구원은 또 증권신고서 상 회사 제시 가이던스 매출액이 전년 대비 143.6% 증가한 3487억원, 영업이익은 1690% 늘어난 326억원인 것을 기반으로 산출한 동사 주당 희망공모가 밴드의 PER은 12.5~15.0배로 Peer 대비 밸류에이션 매력을 보유하고 있다고 분석했다.

![[포토] 불길 휩싸인 여객기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900445t.jpg)

![[포토]출렁이는 환율 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900259t.jpg)

![[포토]겨울아 반가워](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900232t.jpg)

![[포토]윤 대통령, '공수처 3차 소환 불응'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900095t.jpg)

![[포토]한덕수 대통령 권한대행 국무총리 탄핵소추안 투표하는 우원식 국회의장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700978t.jpg)

![[포토] 달러 상승 이어져...](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700871t.jpg)

![[포토] 헌법재판소 소심판정](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700760t.jpg)

![[포토] 정청래 단장과 김이수 전 헌법재판관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700742t.jpg)

![[포토] 윤석열 법률대리인 헌재 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700731t.jpg)

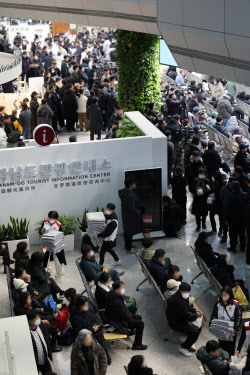

![[포토]내수경기활성화 민당정협의회 열려](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700609t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)

!["우리 언니 살아있는 거 맞아요?"…통곡으로 가득 찬 무안공항[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122900418b.jpg)