금융투자협회는 12일 오후 ‘공모주 배정 및 기업공개(IPO) 개선 방안’ 관련 토론회를 열고 이와 같은 내용을 논의했다.

|

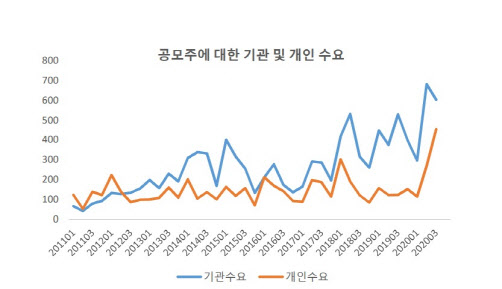

현재 공모주에 몰리는 관심은 상장 첫 날 ‘따상’(시초가가 공모가 두 배로 형성된 후 상한가까지 오르는 것) 등 높은 수익률에서 기인한다는 분석이다. 이 연구위원은 “현재는 충분한 기업 분석 없이도 공모주는 배정만 받으면 높은 수익률이 보장되는 것으로 받아들여지고 있다”라며 “기대심리로 인한 매수, 차익 실현을 위한 매도가 겹치며 높은 변동성이 나타나고 있다”고 설명했다.

이와 더불어 현행 배정 방식인 ‘증거금 비례’와 함께 최소 증거금을 납입한 모든 이들을 대상으로 동등한 배정 기회를 주는 ‘균등방식’을 병행하는 것도 고려할 만할 대안으로 논의됐다.

이 연구위원은 “적정한 가격 선정, 주가 안정 등에 기여한 기관투자가들에게는 신주 배정을 우대하고, 주관사가 사전 지정한 기관투자가들이 일부 물량을 배정받고 장기 보유하는 ‘코너스톤 투자자 제도’를 도입하는 것을 고려할 만하다”고 설명했다.

또한 증거금 규모에 따른 배정이 아닌 모두에게 기회가 돌아갈 수 있는 ‘균등 방식’ 역시 고려할 필요가 있다는 설명이다. 현재 우리사주조합에 배정되는 20% 이내의 배정 물량 중 미달이 나는 경우 최대 5%를 일반투자자에게 돌리는 등 기회를 넓히고, 최소 납입금을 낸 투자자들에게 균증한 배정을 시행하는 등을 함께 고려할 만하다는 의미다.

이 연구위원은 “중복 청약을 금지하고, 일반 청약자들의 참여 기회 제한을 줄여 공정한 배정을 통한 시장의 안정화가 필요하다”고 강조했다.

![[포토]손태승 전 회장, 영장실질심사 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600794t.jpg)

![[포토]내년에 또보자 가을](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600715t.jpg)

![[포토]민주당 민생연석회의 참석하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600655t.jpg)

![[포토] '소상공인 힘보탬 프로젝트' 발표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600583t.jpg)

![[포토]정부, 국무회의에서 세번째 `김여사 특검법` 거부권 건의 의결](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600579t.jpg)

![[포토] 이즈나 데뷔](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500181t.jpg)

![[포토]첫 싱글 '라스트 벨'로 돌아온 TWS](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500118t.jpg)

![[포토] 의원들과 인사나누는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500985t.jpg)

![[포토] 2024 개발협력의 날 기념촬영](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500978t.jpg)

![[포토]안전운임제 확대 촉구](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500923t.jpg)