|

|

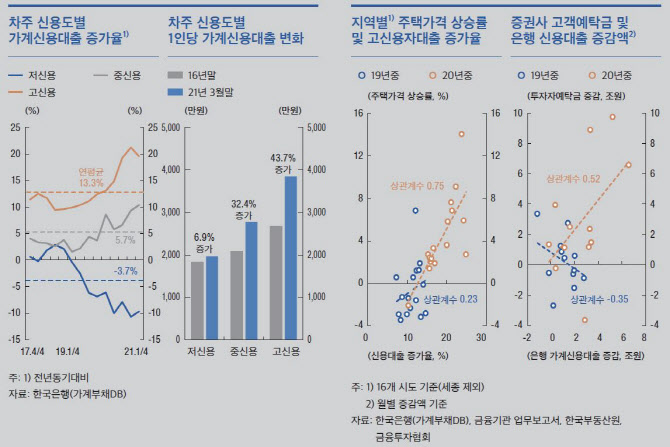

22일 한국은행 금융통화위원회가 의결한 ‘상반기 금융안정보고서’에 따르면 작년 기준금리가 0.5%로 하락하자 가계 신용대출은 1년새 15.2% 증가, 10년래 가장 높은 증가율을 보였다.

특히 고신용자(나이스 신용평가 점수 840점 이상)의 신용대출은 무려 21.2% 늘어났다. 반면 중신용자(665점 이상~839점 이하)의 대출은 9.3% 증가했고 저신용자(664점 이하)는 오히려 대출이 10.7% 감소했다.

1인당 신용대출 금액으로 따지면 고신용자는 3월말 3851만원을 빌려 4년여 전인 2016년말(2681만원) 대비 1170만원(43.7%)이나 더 빌릴 수 있었다. 중신용자는 이 기간 신용대출이 679만원(32.4%), 저신용자는 128만원(6.9%) 증가하는 데 그쳤다.

이는 저금리로 연체율이 하락하면서 중·저신용자의 신용등급이 향상, 고신용자로 이동한 영향으로 풀이된다. 한은에 따르면 2016년말 저신용자의 약 5.0%, 중신용자의 22.8%가 올 3월말 고신용자로 이동, 고신용자 차주 수가 2016년말 대비 연 평균 4.1% 증가했다.

고신용자 대출 어디로 갔나 했더니..주택·주식으로 자산 불려

관건은 고신용자의 신용대출이 어디로 흘러갔느냐다. 한은은 고신용자 대출 상당 부분이 주택, 주식 등 자산시장으로 유입됐을 것으로 추정했다.

지역별 주택가격 상승률과 고신용자 신용대출 증가율 간 상관계수는 2019년까지만 해도 0.23에 불과했으나 작년엔 0.75까지 높아졌다. 예컨대 집값이 가장 비싼 서울 지역의 주택 가격상승률은 작년 2.7%를 기록했는데 이 지역의 고신용자 신용대출은 25.0%나 증가했다. 반면 주택 가격 상승률과 중·저신용자 신용대출 증가율간 상관계수는 마이너스(-) 0.14로 집계됐다.

이러한 현상은 저금리 혜택이 오히려 자산불평등을 심화시키고 있는 쪽으로 작용하고 있다는 우려를 뒷받침한다. 한 금통위원은 1월 금통위 의사록을 통해 “일부 해외 언론에서 연준의 완화적인 통화정책이 자산 가격, 특히 주가 급등 등을 초래해 소수의 고소득 계층이 집중적인 수혜를 받고 있다고 지적했다”며 “우리나라에서도 최근 개인들의 주식 투자가 늘고 있지만 아직까지 주식 보유가 일부 계층에 집중돼 있을 것으로 추정된다”고 밝혔다.

기준금리를 아무리 내려도 중·저신용자의 대출 기회는 확대되지 않고 있기 때문이다. 한은은 연 7~13% 구간의 중금리를 제공하는 금융기관이 없다고 지적했다. 그로 인해 중신용자들은 은행, 상호금융 등을 통해 5% 내외의 낮은 금리를 적용받거나 여기서 탈락할 경우 바로 15% 내외의 대출 금리를 감당해야 하는 ‘금리 단층’ 현상에 시달리고 있다. 중금리 대출 목적으로 출범한 인터넷전문은행도 올 1분기 고신용자 대출 비중이 83.8%에 달할 만큼 고신용자 대출에만 집중하고 있다.

대부업체 법정최고금리(24%)가 2016년부터 두 차례 인하되고 올 7월 추가 인하될 예정인데 이들은 대손비용을 줄이기 위해서라도 저신용자보다 중신용자를 대상으로 대출을 강화할 것으로 전망돼 저신용자 역시 대출을 받을 만한 곳이 없는 셈이다. 한은 관계자는 “중금리 대출 경쟁을 활성화하고 법정최고금리 인하에 따른 금융기관의 대출 공급 위축으로 저신용 취약차주의 자금 이용 기회가 제약되지 않도록 정책 금융 상품 등 금융접근성을 강화하는 노력을 해야 한다”고 밝혔다.

![[포토]은행권 소상공인 금융지원 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300609t.jpg)

![[포토]인사청문회 출석한 마은혁 헌법재판관 후보자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300404t.jpg)

![[포토]아침 영하 10도, 꽁꽁 얼어붙은 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300843t.jpg)

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)