|

|

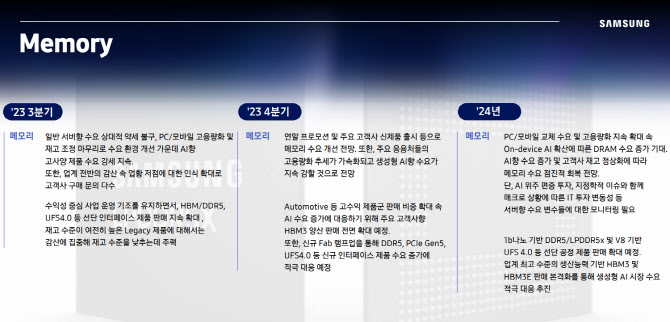

삼성전자는 지난 3분기 실적으로 매출액 67조4047억원, 영업이익 2조4336억원을 기록했다고 31일 공시했다. 반도체를 담당하는 디바이스솔루션(DS부문)은 매출 16조4400억원, 영업손실 3조7500억원을 기록했다.

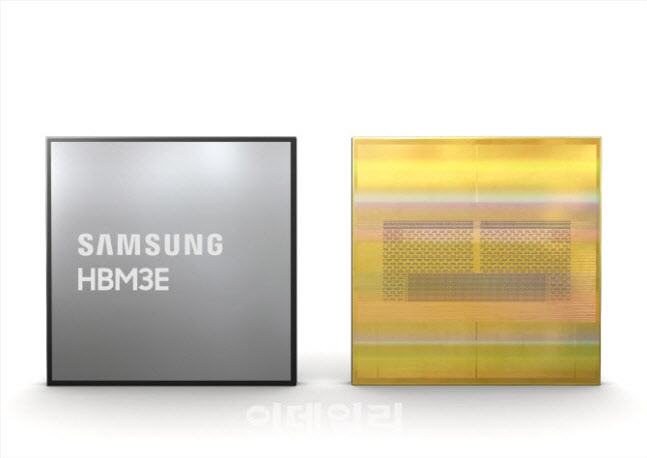

메모리반도체 사업의 경우 HBM과 DDR5 등 고부가 제품 판매 확대와 일부 판가 상승으로 전 분기 대비 적자폭이 축소됐다. 이와 관련 김재준 삼성전자 메모리사업부 부사장은 “2024년 메모리반도체 수요는 업계 재고 정상화와 AI 수요 증가에 따라 회복세를 이어갈 것으로 보인다”며 “가격 전망은 섣불리 예상하기 조심스럽지만 업황 회복과 함께 가격 상승 여력이 더욱 커질 것”이라고 내다봤다. 경희권 산업연구원 부연구위원은 “업황 회복이 시작됐다”며 “내년 상승사이클로 접어들고 2026년 고점을 찍을 것”이라고 전망했다.

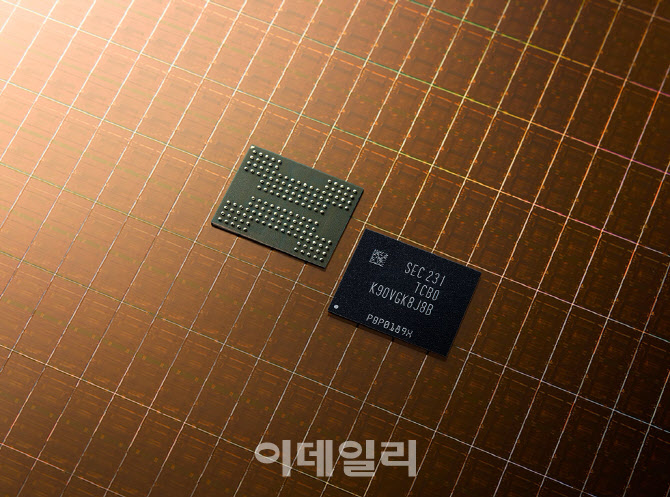

오는 4분기를 시작으로 내년 수익성을 끌어올리기 위해선 메모리뿐 아니라 낸드 흑자전환이 관건이 될 것으로 보인다. 김형준 차세대지능형반도체사업단장 겸 서울대 명예교수는 “D램은 수요가 개선되고 공급도 문제없이 이어질 것 같은데 문제는 수요 없는 낸드”라며 “낸드가 회복되지 않으면 삼성전자 반도체가 흑자로 돌아서기 어려워 보인다”고 했다. 이어 “낸드 공급업체들이 늘어나는 데다 중국 메모리업체들이 매우 빠른 속도로 낸드 기술력을 추격하고 있다”며 “수요 회복이 불분명한 상황에서 삼성전자가 할 수 있는 건 지금처럼 기술 초격차를 수성하며 경쟁 우위를 점하는 것 뿐”이라고 조언했다.

최근 홍콩 사우스차이나모닝포스트(SCMP)에 따르면 시장조사업체 테크인사이츠는 보고서를 통해 중국 최대 메모리업체인 YMTC가 232단 3D 낸드플래시 개발·양산에 성공했다고 밝혔다. SK하이닉스 낸드의 양산 최대 단수는 238단이며 삼성전자의 경우 구체적으로 단수를 밝히진 않지만 236단 내외 수준으로 전해지고 있다.

또 글로벌 2위 업체인 일본 키옥시아와 4위 미국 웨스턴디지털이 합병이 적극 추진하고 있어 각 시장점유율 1위와 3위를 차지하는 삼성전자와 SK하이닉스는 긴장을 늦추지 못하고 있다.

|

삼성전자는 감산을 이어가면서도 낸드 시황 약세와 수익성 하락을 극복하기 위해 V7·V8 낸드 등 선단 공정 전환을 가속화하고 있다. 이어 김 부사장은 “미국 정부의 중국 장비 수출 허가로 시안 낸드 공정 전환 불확실성이 상당 부분 해소됐다”며 “원가 및 제품경쟁력에 우선순위를 두고 V9 낸드 개발에도 박차를 가하고 있다”며 자신감을 드러냈다. 범진욱 서강대 전자공학과 교수는 “고금리 기조 때문에 글로벌 빅테크들이 미뤄온 데이터센터 설비 투자도 점차 시작할 것”이라며 “현재 AI용 메모리 중심으로 회복이 진행 중이라 낸드 회복이 다소 더디지만 솔리드스테이트드라이브(SSD) 수요도 점차 살아나고 있다”고 진단했다.

메모리를 비롯 AI 수요 급증으로 AI가속기 모듈 부족 상황에 대응하기 위해 HBM과 2.5D 패키징공급 공급능력을 확대하고 추가 수급상황을 모니터링하며 증설하겠다는 계획도 밝혔다. 김정호 카이스트 전기·전자공학부 교수는 “HBM은 삼성 메모리뿐 아니라 파운드리사업부에서도 시장 점유율을 높일 수 있는 좋은 기회”라고 했다.

삼성전자는 반도체 호황을 준비하는 차원에서 이날 올해 연간 시설투자에 약 53조7000억원을 집행하겠다는 계획도 발표했다. 사업별로 보면 DS 부문이 47조5000억원, 디스플레이 부문이 3조1000억원이다. 반도체와 디스플레이 등 주력 부품사업 역량을 제고하기 위한 것으로, 연간 최대규모 시설투자다.

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]영화 속 배경에서 찰칵](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901369t.jpg)

![[포토] 아수라장된 기자회견장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901115t.jpg)

![[포토]다양한 식음료가 한 자리에, '컬리 푸드페스타 2024'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900958t.jpg)

![[포토]2025학년도 정시 대학입학정보박람회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900743t.jpg)

![[포토]북적이는 정시 대학입학정보박람회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900708t.jpg)

![[포토] 미소짓는 오세훈 서울시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900574t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)

!["지금 넣어도 수백만원 번다"…연말정산 막판 반전 꿀팁[세금GO]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122100154h.jpg)