[이데일리 마켓in 안혜신 기자] 올해 남은 기간동안 공모 회사채 발행을 앞두고

SK(034730), 롯데,

CJ(001040) 그룹이 격돌하는 모양새가 됐다. 공교롭게도 올해 회사채 시장을 뜨겁게 달궜던(?) 세 그룹 계열사들이라 흥행 여부에 관심이 쏠리고 있다.

30일 금융투자업계에 따르면 올해 공모채 발행을 앞두고 수요예측을 계획하고 있는 곳은 SK(AA+), 롯데오토리스(A-),

CJ CGV(079160)(A-) 등 세 곳이다.

최근 회사채 시장이 연말을 앞둔 공급 부족으로 수요가 몰리면서 흥행 가능성이 높아진 상황이지만 세 곳 모두 시장에 우려가 큰 기업들인만큼 결과를 속단할 수 없는 분위기다. 이에 각 기업들도 수요예측 흥행을 위한 안전장치 마련에 분주하다.

| | [그래프=이데일리 문승용 기자] |

|

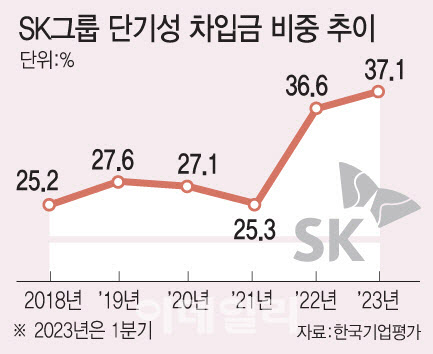

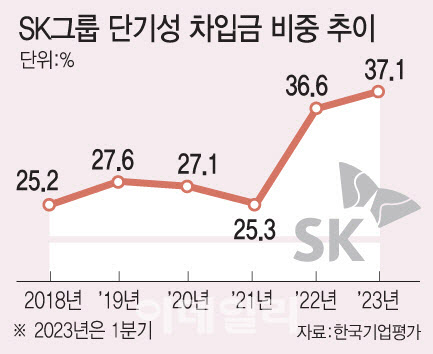

이들 중 가장 먼저 수요예측에 나서는 곳은 SK다. 내달 5일로 예정돼있다. 세 기업 중 가장 기관 선호도가 높은 곳이기도 하다. SK그룹 계열사는 올해 공모 회사채 시장에서 전반적으로 인기가 높다. 올해도 계열사 별로 꾸준히 흥행에 성공했다. 다만 가장 최근 수요예측을 진행했던 SK온(A+)과 SK매직(A+)이 다소 아쉬운 성적을 냈다. SK온은 특히 2년물 800억원 모집에 650억원의 주문만 들어오면서 미매각을 기록했다. SK매직은 2년물 500억원 모집에 1050억원의 수요를 모았지만 개별 민평 대비 오버(+30bp)된 금리에 만족해야했다.

최근 SK스퀘어가 재무적투자자(FI)들이 보유한 11번가 지분에 대한 우선매수청구권(콜옵션) 행사를 포기한 점도 어느 정도 영향을 미칠 수 있다는 분석도 나온다. 한 증권사 관계자는 “FI들이 신뢰관계에 의해서 투자한 것인데 콜옵션 행사를 포기한만큼 비슷한 투자가 많은 SK그룹에 대한 경계감이 생길 수 있다”면서 “기관들이 채권투자 등 여러가지 방향으로 얽혀있는 특성상 이번 선택이 (SK에겐) 소탐대실이 될 수도 있어보인다”고 분석했다.

롯데오토리스는 오히려 시장에서 긍정적인 편이다. 롯데그룹 신용등급이 이미 한 단계 강등 수순을 밟으면서 한기평 역시 롯데오토리스 신용등급을 A-로 내렸고, 시장에 한창이었던 롯데관련 우려가 한 풀 꺾인 상황이 됐기 때문이다. 롯데오토리스는 다른 신용평가사에서 A0를 유지하고 있지만, 실질적으로 시장에서는 A- 등급으로 인식되고 있다.

이에 따라 롯데오토리스가 내세운 것은 모회사인 롯데렌탈 보증이다. 롯데렌탈은 한국신용평가만 AA- 등급을 유지하고 있을 뿐, 나머지 신평사들은 A+ 등급을 책정했다. 그럼에도 롯데오토리스보다는 두 노치 높은 등급이다. 따라서 모회사인 롯데렌탈 보증을 등에 업으면 조달금리를 1%포인트 가량 낮출 수 있게 된다. 김기명 한국투자증권 연구원은 “최근 시장 상황 자체는 우호적”이라면서 “롯데오토리스도 등급이 스플릿이긴하지만 금리 수준만 맞다면 수요는 채울 수 있을 것”이라고 전망했다.

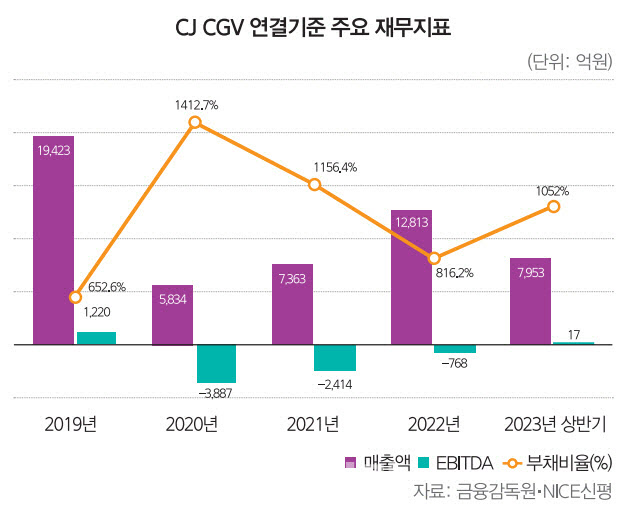

가장 시장 우려가 큰 곳은 CJ CGV다. 등급도 A-지만 시장에서 CJ CGV에 대한 인식 자체가 부정적이다. 3분기 영업이익이 202억원으로 전년비 흑자전환에 성공하면서 실적이 어느 정도 개선되는 모습을 보이긴 했지만 지속 가능성에 대해서는 여전히 의문이 큰 상황이다.

이를 의식한 듯 CJ CGV는 2년물 단일물로 트렌치를 구성했다. 모집 규모는 2000억원으로 증액 계획도 없다. 발행 주관사도 삼성증권, 신한투자증권, 키움증권, 한국투자증권, KB증권, NH투자증권 등 무려 6개사를 세웠다. 무엇보다 눈에 띄는 것은 금리다. 고정금리로 7.0~7.2%를 제시했다. 금리 조건만 놓고 보면 고금리를 노리는 리테일 수요를 충분히 확보할 수 있는 수준이다.

김 연구원은 “CJ CGV 자체에 대한 신뢰보다는 금리 수준이 높다보니 리테일 판매를 노린 수요들을 확보할 수 있을 것으로 보인다”면서 “최근 시장 분위기가 금리 하방쪽으로 방향을 잡은 상황인만큼 세 기업 모두 금리 수준만 맞다면 우려보다는 수요를 채울 수 있을 것으로 보인다”고 내다봤다.

![[포토] 평창고랭지 김장축제](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501303t.jpg)

![[포토] 종로학원, 대입 합격점수 예측 설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501114t.jpg)

![[포토]이재명 민주당 대표 '징역 1년에 집행유예 2년'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501110t.jpg)

![[포토]'구속VS무죄' 이재명 공판 앞두고 쪼개진 서초동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500881t.jpg)

![[포토] 개인정보보호위원회 기자설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500752t.jpg)

![[포토]고생했어~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401524t.jpg)

![[포토] 걷고 싶은 거리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401206t.jpg)

![[포토] 광복 80주년 기념사업 시민위원회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401169t.jpg)

![[포토]1400원 뚫은 원-달러 환율…외환당국 '적극개입' 시그널](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401121t.jpg)

![[이車어때]"8800만원짜리 드림카"…벤츠 AMG A 45 S 4MATIC+](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111600211h.jpg)

![[포토]김민별,매치 승리의 정조준](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111600076h.jpg)

![“일 멈추고 멍 때리세요”…매일 ‘멍시’ 주는 이 회사[복지좋소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111600042b.jpg)