|

6일 투자은행(IB) 업계에 따르면 로젠택배 인수 의사를 내비친 전략적 투자자(SI)와 재무적 투자자(FI)들은 지난달부터 이뤄진 로젠택배 실사 작업을 대부분 마친 것으로 알려졌다. 지난해 로젠택배 예비입찰이 진행될 때만 해도 매각 성사에 대한 우려감이 높았지만 코로나19 확산으로 언택트(비대면) 업종인 택배업이 호황을 맞으며 분위기가 사뭇 달라졌다.

때마침 온라인 배송에 사활을 건 신세계가 로젠택배 인수를 저울질한다는 소식이 알려지면서 인수전이 활기를 띠기 시작했다. 자금 동원 측면에서 경쟁자들과 비교해 우위를 점하고 있는 신세계의 등장은 매각 주관사 입장에서는 달가울 수밖에 없었다.

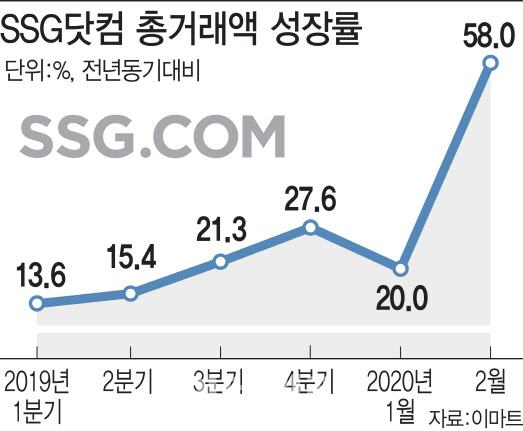

시장에서는 신세계가 인수전에 등장하자마자 로젠택배의 가장 유력한 인수자로 꼽기 시작했다. 경기도 용인과 김포에 SSG닷컴 전용 물류센터(네오)를 보유하고 있지만 코로나19 여파에 온라인 주문량이 급증한 상황에서 국내 1위 물류 인프라에 걸맞은 배송 서비스에 대한 갈증을 로젠택배 인수로 해소할 것이라는 관측이 나왔다.

|

그런데 이달 들어 로젠택배 인수전이 새 국면에 접어든 모습이다. 실사 과정에서 사업성은 확인했지만 희망매각가(약 4000억원)를 두고 원매자들 사이에서 ‘너무 비싼 것 아니냐’는 반응이 나오고 있어서다. 더욱이 소비자간 거래(C2C) 모델을 갖춘 로젠택배를 인수하더라도 배송서비스 강화를 위한 자체 물류 터미널 설립비용 등을 따지면 금액이 불어날 가능성도 고민 요소다.

로젠택배 인수를 둘러싼 신세계그룹의 의사결정 구조가 복잡하게 흐르는 점도 변수로 꼽힌다. SSG닷컴이 신세계그룹의 온라인 통합법인이다 보니 신세계와 이마트(139480), SSG닷컴 세 곳의 의견 일치를 이끌어내야 하는데 의사 결정이 예상처럼 원활히 흐르지 못하는 것으로 알려졌다.

일각에서는 신세계가 재무적투자자(FI)로 사모펀드(PEF) 운용사 중 한 곳과 손을 잡고 ‘연합군’을 형성할 것이라는 전망도 나온다. 비용 부담을 줄이고 배송서비스 강화를 통한 밸류에이션(기업가치) 상승이라는 두 마리 토끼를 잡을 수 있다는 계산에서다.

앞서 지난해 4월에도 우리은행이 MBK파트너스와 컨소시엄을 구성해 롯데카드 인수전에 깜짝 등장해 롯데카드를 품은 전례가 있다. 당시 MBK의 인수금융 주선을 통한 수수료 수익뿐 아니라 우리카드 빅3 진입이라는 ‘일석이조’ 성과를 거두며 좋은 기억을 남기기도 했다.

한 업계 관계자는 “신세계가 단독으로 인수전에 참여할 가능성도 있지만 PEF와 손을 잡고 인수전에 참여하는 방안도 고려 중인 것으로 알고 있다”며 “여러가지 경우의 수를 두고 인수전 막판까지 고민을 거듭할 것이다”고 말했다.

|

![[포토]한덕수 대통령 권한대행 국무총리 탄핵소추안 투표하는 우원식 국회의장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700978t.jpg)

![[포토] 달러 상승 이어져...](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700871t.jpg)

![[포토] 헌법재판소 소심판정](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700760t.jpg)

![[포토] 정청래 단장과 김이수 전 헌법재판관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700742t.jpg)

![[포토] 윤석열 법률대리인 헌재 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700731t.jpg)

![[포토]내수경기활성화 민당정협의회 열려](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700609t.jpg)

![[포토]입장하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700546t.jpg)

![[포토] 달려라~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700515t.jpg)

![[포토]이재명 "한덕수·국민의힘 내란 비호세력 탄핵 방해로 민생 경제 추락"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700363t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)

![45년간 자리 지킨 ‘포프모빌’…전기차로 바뀌었다는데[누구차]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122800166h.jpg)