주담대 고정금리 5%대

|

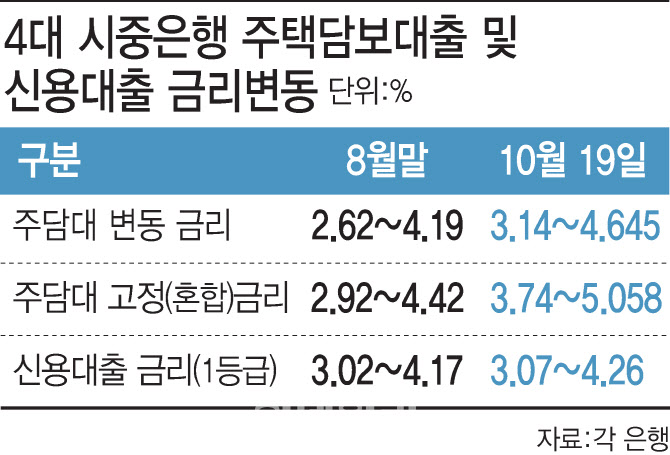

반면 신용대출 금리 구간은 3.07~4.26%로 집계된다. 주담대 변동 및 고정 금리 구간이 하한과 상한 기준으로 모두 신용대출 금리 구간에 비해 높은 것이다. 주담대는 비교적 고액이자 경매 등으로 처분이 용이한 주택을 담보로 하기 때문에 차주 신용만 판단하는 신용대출에 비해 금리가 낮은 게 정상이다.

최근 들어 주담대 금리는 신용대출 금리에 비해 더 가파르게 올랐다. 이날 기준 주담대 고정금리는 지난 8월 말(2.92~4.42%)에 견줘 하한 기준 약 0.8%포인트, 상한 기준 약 0.63%포인트 각각 올랐다. 반면 이 기간 신용대출 금리 인상폭은 0.05~0.09%포인트로 집계된다.

금융권에선 두 대출의 금리산정 기준이 되는 채권의 금리 변동폭이 서로 다르기 때문이라고 보고 있다. 은행은 통상 주담대 고정금리 산정에 장기물인 금융채 5년물(AAA등급) 금리를 반영한다. 신용대출 금리에는 단기물인 금융채 6월물이 쓰인다.

채권금리 움직임은 향후 경제상황에 대한 기대감이 미리 반영된 것으로 해석된다. 대표적으로 한국은행은 다음달 기준금리 추가 인상을 강력히 시사했다. 시중은행 관계자는 “인플레이션이 심한 가운데 향후 기준금리 추가인상과 경기회복 기대감 등으로 장기물 채권이 가장 민감하게 움직이고 있다”고 말했다.

은행권, 금리조정으로 수요조절

다만 시장금리 변동 외에 당국의 전반적인 대출규제도 한몫한 것으로 분석된다. 은행의 주담대 변동금리는 기본적으로 코픽스(COFIX)를 활용한다. 코픽스는 국내 8개 은행이 조달한 자금의 가중평균금리를 말한다. 은행이 취급한 예·적이나 은행채 등 수신상품 금리가 반영된다.

금유당국의 고강도 대출 규제가 지속되면서 대표적인 가계대출인 주담대 시장은 공급보다 수요가 많은 상태다. 재원이 한정돼 있기 때문이다.

개별 은행으로선 가산금리 인상이나 우대금리 인하 등으로 일부 수요 조절에 나서는 분위기다. 다른 은행 관계자는 “각 은행별로 상황이 다르다”면서도 “총량규제에 대응하기 위해 일부 금리조정이 있을 수 있다”고 했다.

한국은행의 ‘금융기관 대출행태 서베이’ 결과에 따르면, 올해 4분기 국내은행의 차주별 종합 대출태도지수는 ‘-12’로 나타났다. 이 지수가 마이너스면 대출심사를 더 강화하겠다는 은행이 많다는 의미이다. 은행권에선 주담대와 신용대출 등 가계대출 금리가 대체로 상승세일 것으로 보고 있다.

|

![[포토]'흑백요리사 히든천재', 면사랑과 함께](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900935t.jpg)

![[포토]2025학년도 정시 대학입학정보박람회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900743t.jpg)

![[포토]북적이는 정시 대학입학정보박람회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900708t.jpg)

![[포토] 미소짓는 오세훈 서울시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900574t.jpg)

![[포토]제주공항 폭설 대비 제설훈련](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900542t.jpg)

![[포토]`건진법사` 영장심사 출석…尹 부부 관계 질문에 `침묵`](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900519t.jpg)

![[포토]정책조정회의 참석하는 박찬대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900367t.jpg)

![[포토]2024 크리스마스 씰 증정식](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800960t.jpg)

![[포토]11만 달러 바라보는 비트코인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800947t.jpg)

![[포토] '복합지원 2.0' 우수 직원 표창](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800923t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)