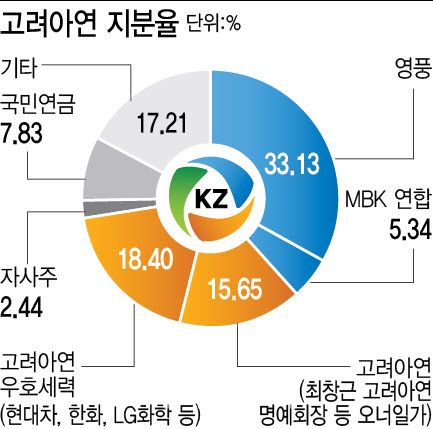

현재 MBK 연합이 보유한 지분은 38.47%로 과반에 한참 못 미치지만, 고려아연의 대항 자사주 공개매수 이후 오히려 의결권 환산 지분율은 상승하기 때문이다. 고려아연은 이미 취득한 자사주 중 일부를 의결권을 가진 지분으로 활용하는 방안을 검토 중이다.

양자 표 대결 변수 따져보니…대부분 MBK 우세

15일 업계에 따르면 MBK 연합과 최윤범 고려아연 회장 측은 주총 표 대결을 대비해 다양한 경우의 수를 계산 중인 것으로 알려졌다. 전날(14일) MBK 연합이 공개매수 종료와 함께 최 회장 측 지분율(34.05%·우호지분 포함)을 4.42%포인트 차이로 따돌리며 양자 간 대결에선 우세한 상황을 점했다. 여기에 최 회장 측이 자사주 공개매수 목표 예정 수량인 20%(자사주 17.5%·베인캐피탈 펀드 2.25%)를 모두 확보한다면 오히려 MBK 연합의 의결권 환산 지분율은 과반에 가까워진다. MBK 연합이 장내매수를 통해 2~3%만 확보할 경우 단독으로 과반을 확보할 수도 있다.

|

우선 최 회장 측이 23일까지 진행하는 공개매수 청약에 얼마나 많은 물량이 몰릴지가 관건이다. 앞서 고려아연은 지난 11일 가격 추가 인상(83만원→89만원)과 함께 최대 물량도 18%에서 20%로 늘리는 승부수를 던졌다.

업계에서는 현재 주가 대비 공개매수가가 높기 때문에 고려아연이 현재 유통 중인 물량을 모두 흡수할 가능성을 높게 점치고 있다. 자사주는 의결권이 없어 보통주의 의결권 지배력은 높아진다. 현재 남은 유통 물량(17~18% 추정)을 고려아연이 모두 사들인다면 MBK·영풍의 의결권 지배력은 48% 수준에 육박하는 것으로 추산된다.

고려아연은 현재 신탁으로 보유 중인 자사주(2.44%) 중 일부를 활용하는 방안도 검토한다. 고려아연이 공개매수에서 최대 예정치인 20%를 모두 확보하더라도 의결권 지분은 2.25%밖에 추가할 수 없기 때문에 잔여지분이 남지 않은 상황에서는 고려아연은 의결권 지분을 더 높여야 한다.

자사주 신탁 1.4%·국민연금 핵심 변수로

이에 현재로선 중립을 유지하고 있는 국민연금이 경영권 분쟁에 핵심 캐스팅 보트로 떠오르고 있다. 국민연금은 고려아연의 주식보유목적은 지난 3월 ‘일반투자’에서 ‘단순투자’로 하향했는데, 이를 변경해 주주권을 적극 행사할 가능성도 배제할 수 없다. 국민연금의 주식보유목적은 주주권 행사의 범위에 따라 △단순투자 △일반투자 △경영참여 등 3단계로 나뉜다. 단순투자는 경영권을 행사하지 않고 차익실현과 단순 의결권 행사를, 일반투자는 이보다 조금 더 적극적으로 배당확대, 정관변경 등의 요구를 할 수 있다. 경영참여는 가장 적극적 투자로 임원 선임과 해임 등에 관여해 지배구조에 영향을 미칠 수 있다.

과거 경영권 분쟁 사례를 보면 올해 3월 한미그룹 경영권 분쟁 당시 국민연금은 한미사이언스의 주가 급등으로 소수는 처분해 일부 이익을 실현 하고, 주식 보유목적을 ‘단순투자’에서 ‘일반투자’로 변경한 뒤 주총에서 송영숙 회장과 임주현 사장의 편을 들어 한미약품과 OCI그룹 간의 통합 추진에 영향을 미쳤다. 지난해 말엔 주가 시세조종 혐의가 불거진 카카오에 대해서도 보유목적을 단순투자에서 일반투자로 변경해 주주권 행사 신호탄으로 해석된 바 있다.

대체로 경영권 분쟁에서는 기존 경영진 손을 들거나 법률적 리스크가 있는 이사진 선임에 대한 반대 등을 위해 의결권을 행사한 사례가 많았다. 과거 국민연금은 2020년 한진그룹의 조원태 회장과 조현아 전 부사장의 경영권 다툼에서 조 회장 측의 손을 든 사례가 있다. 한국앤컴퍼니 장남과 차남 간 경영권 분쟁에서는 장남인 조현식 고문 쪽 손을 들어줬다. 조현범 회장이 특정 하청 업체로부터 납품받는 대가를 얻는 등 혐의로 유죄가 인정되면서다. 국민연금이 보유목적을 변경하면 5영업일 이내에 공시해야 한다.

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![강 건너고 짐도 나르고…‘다재다능’ 이상이의 무한변신 차는[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24113000161h.jpg)

![선도지구 탈락 지역, 행정소송 가능할까?[똑똑한 부동산]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000125h.jpg)