|

삼성, D램 전체 10나노급…SK하이닉스·마이크론 20나노서 감산

29일 업계에 따르면 삼성전자는 오는 31일 올해 2분기 실적 발표에서 SK하이닉스와 마이크론과 같은 ‘인위적 감산’은 거론하지 않을 것으로 예측된다. 앞서 마이크론은 D램 5%, 낸드플래시 10% 감산을 공식화했고, SK하이닉스도 D램을 생산하는 M10 공장을 이미지센서(빛을 전기 신호로 바꾸는 시스템반도체) 라인으로 전환하고 낸드플래시 웨이퍼 투입량도 15% 이상(기존 10% 이상) 줄인다고 발표했다. 특히 SK하이닉스의 경우 일본의 반도체 소재 수출 제재까지 겹친 상황에서 재고 소진 속도 등을 감안, 낸드플래시 감산 규모를 이전 계획보다 확대했다.

하지만 삼성전자는 D램 빅3 중 2곳이 감산을 결정한 현 시점까지도 동참 가능성을 언급하지 않고 있다. 이에 대해 업계에선 삼성전자가 초격차 전략을 바탕으로 감산이 필요하지 않은 사업 환경을 선제적으로 조성해왔다는 분석이 나온다.

반면 삼성전자는 양산 제품 중 가장 최첨단인 2세대 10나노(1y) D램을 2017년 11월부터 일찌감치 양산해왔고, 올 하반기엔 세계 최초로 3세대 10나노(1z) D램도 양산할 계획이다. D램 2위 SK하이닉스가 올 1분기부터 2세대 제품 양산을 시작했고, 3위 마이크론은 여전히 1세대 10나노(1x) 제품 양산에 머물고 있는 것에 비해 최소 1년 6개월 이상 앞서 있는 것이다. 반도체업계 한 관계자는 “삼성전자는 D램 제품 전체가 10나노급이고 1세대와 2세대의 비중이 ‘6대 4’정도로 알고 있다”며 “SK하이닉스와 마이크론과 같이 20나노급 제품을 줄일 필요가 없는 상황”이라고 전했다.

삼성전자, 2~3년 앞선 선제 투자…공급과잉 여지 줄여

삼성전자가 슈퍼사이클 이전에 다른 업체들보다 2~3년 앞서 캐파(CAPA·생산능력) 증설 등 선제적 투자를 했고, 공정 전환도 앞당겨 추진해 감산 여지를 줄였다는 해석도 있다. 삼성전자는 2017년 7월 세계 최대 반도체 공장인 평택 1라인을 본격 가동한 이후 현재까지 추가 증설을 하지 않고 있다. 또 낸드플래시 전용 공장이었던 처음 계획을 바꿔 평택 1라인서 D램도 일부 생산해 제품별 비중을 조절하고 있다. 여기에 지난해 2분기 화성 D램 11라인을 이미지센서로 미리 전환해 사실상의 감산 효과를 거둔 것으로 파악된다.

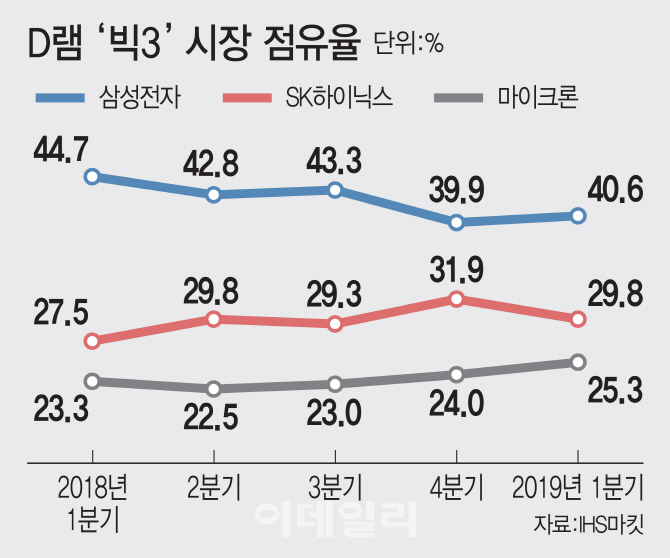

이런 흐름은 메모리 시장점유율 변화에서도 확인할 수 있다. 시장조사기관 IHS마킷에 따르면 삼성전자의 D램 시장 점유율은 슈퍼사이클 초입인 2016년 3분기 48.2%에 달했지만 올 1분기엔 40.6%로 하락했다. 같은기간 SK하이닉스와 마이크론이 각각 5.7%포인트, 4.8%포인트 점유율이 늘어난 것과 대조적이다. 삼성전자의 낸드플래시 점유율도 지난해 3분기 40.8%에 달해지만, 올 1분기엔 34.1%로 떨어졌다.

또다른 업계 관계자는 “올 하반기 D램은 PC 및 모바일을 중심으로 수요 회복이 예상되고 낸드플래시 가격은 저점을 지난 것으로 파악되고 있다”며 “일본의 수출 제재 문제가 가장 큰 변수지만 현 시점에선 삼성전자에게 유리한 시장 환경이 조성돼 인위적 감산 가능성은 높지 않다”고 내다봤다.

![[포토] 조사 마친 윤석열 대통령](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501678t.jpg)

![[포토] 코스피, 코스닥 내림세...](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501243t.jpg)

![[포토]'내란 우두머리 피의자' 윤석열 대통령 공수처로 이동](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501058t.jpg)

![[포토] 네스프레소 2025 캠페인 론칭 토크쇼](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501014t.jpg)

![[포토] '와일드무어' 미디어 행사](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011501005t.jpg)

![[포토]공수처 차고로 들어가는 윤 대통령 차량](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011500861t.jpg)

![[포토]사다리로 차벽 넘는 공수처](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011500701t.jpg)

![[포토]공개된 팰리세이드 풀체인지](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011500422t.jpg)

![[포토]공공기관 채용정보박람회 개최…“신규채용 2만4000명 추진”](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011400899t.jpg)

![[포토] 설 명절 자금 방출](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011400672t.jpg)

![[포토]박현경,백여 명의 팬들과 즐거운 출정식 개최](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011200149h.jpg)