|

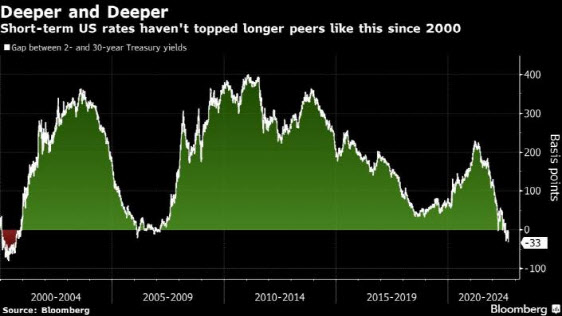

15일(현지시간) 미국 블룸버그통신에 따르면 미 국채시장에서 2년 만기 국채금리는 30년 만기 금리에 비해 장중 최대 35bp나 높은 수준을 유지하고 있다. 이는 2000년 8월 이후 무려 22년 만에 최대폭까지 벌어진 것이다.

통상 채권은 만기가 길수록 금리가 높다 보니, 이처럼 만기가 짧은 2년 금리가 30년 금리를 이렇게 웃도는 것은 좀체 보기 힘들다.

지난 13일 발표된 미국 8월 소비자물가지수(CPI)가 시장 예상을 웃돌며 전년동월대비 8.3% 상승하자 시장에서는 당장 다음 주에 열릴 연방공개시장위원회(FOMC) 회의에서 최소 75bp, 상황에 따라서는 100bp까지도 정책금리 인상이 이뤄질 수 있다는 전망이 힘을 얻고 있는 상황이다.

|

실제 시카고선물거래소(CME)의 페드워치(Fed Watch)에 따르면 연방기금금리 선물시장은 이달 기준금리 75bp 인상 가능성을 75%로 점치고 있고, 100bp 인상 확률도 25%까지 높아진 상황이다. 또 연말 기준금리 수준은 지금의 2.25~2.50%보다 175bp 높을 확률이 40.1%, 200bp 높을 확률은 39%로 각각 점쳐지고 있다.

실제 이날 뱅크오브아메리카(BoA)가 전 세계 펀드매니저 212명을 대상으로 실시한 설문조사에서도 응답자의 72%가 “향후 12개월 내에 경제가 침체국면에 진입할 것”이라고 답했다. 이는 8월 설문조사에서의 67%보다 5%포인트 높아진 것으로, 올 7월에 기록한 역대 최고치에 근접했다.

프리야 미스라 TD증권 글로벌 금리전략부문 대표는 “인플레이션 상승과 그에 따른 정책금리 인상 우려로 인해 지금처럼 단기 금리가 계속 상승압력을 받고 있다”면서 “결국 장-단기 금리 역전은 계속해서 기준금리가 인상될 때 경제가 이를 상쇄할 수 있는(=침체 국면으로 가지 않을) 능력이 제한적이라는 걸 인식하고 있다는 뜻”이라고 설명했다.

![[포토]첫 싱글 '라스트 벨'로 돌아온 TWS](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500118t.jpg)

![[포토] 의원들과 인사나누는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500985t.jpg)

![[포토] 2024 개발협력의 날 기념촬영](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500978t.jpg)

![[포토]안전운임제 확대 촉구](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500923t.jpg)

![[포토]허정무 ‘축구협회는 다시 태어나야’](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500080t.jpg)

![[포토]가을의 절정](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500677t.jpg)

![[포토]스테파니 린, 리서치 헤드, 기업거버넌스포럼](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500657t.jpg)

![[포토] 김재홍 국립중앙박물관장, 상형청자 특별전](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500648t.jpg)

![[포토]가슴 뛰는 통일 대한민국을 위하여](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500462t.jpg)

![[포토]최고위, '대화하는 이재명-김민석'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500382t.jpg)