17일 대우조선해양은 지난달 27일부터 이날까지 경영권 매각을 위한 투자유치(제3자배정 유상증자) 경쟁입찰을 진행한 결과 한화 이외에 입찰의향서를 제출한 곳은 없었다고 공시했다.

|

합의서 체결 당시 대우조선은 한화그룹보다 더 유리한 조건을 제시하는 투자자에 투자 참여 기회를 부여하기 위해 이른바 ‘스토킹호스’ 절차에 따라 지분 경쟁입찰을 진행하기로 한 바 있다.

다른 잠재 투자자가 2조원보다 더 높은 가격을 써낼 경우 한화는 우선협상대상자로서 제시된 가격에 투자우선권을 행사할 수 있는 구조다. 그러나 잠재 후보가 나타나지 않으면서 한화는 당초 합의서를 체결한 2조원에 대우조선 유상증자에 참여할 수 있게 됐다.

이후 내년 상반기 안으로 기업결합과 방산(방위산업)업체 인수 승인 등 국내외 인허가 취득을 거친 이후 2조원 규모의 제3자 유상증자를 실시하면 매각은 종결(딜클로징)된다.

한화그룹은 유상증자 참여를 통해 대우조선해양 지분 49.3%와 경영권(1대 주주)을 확보해 대우조선해양을 최종적으로 품게 된다. 현재 55.68%의 지분을 보유하고 있는 산업은행의 지분은 28.2%로 감소해 2대 주주가 된다.

한화그룹은 2조원의 인수 자금은 한화에어로스페이스(1조원), 한화시스템(5000억원), 한화임팩트파트너스(4000억원), 한화에너지 자회사 3곳(1000억원) 등을 통해 확보할 계획이다.

한화그룹이 지난 2009년 한차례 고배를 마셨던 대우조선해양 인수를 13년 만에 다시 재추진에 나선 것은 ‘글로벌 종합 방산기업’으로 도약하기 위한 마지막 퍼즐이라는 평가가 나온다. 잠수함과 군함 등의 특수선 생산 역량을 갖춘 대우조선해양을 인수할 경우 기존 우주에서 지상 방산을 넘어 해양까지 아우르는 ‘육해공 통합 방산시스템’을 갖추게 된다.

한화그룹의 인수 추진으로 지난 2000년 대우그룹 해체와 함께 21년간 산은 등 채권단 관리를 받으면서 ‘주인 없는 회사’라는 설움을 받아온 대우조선해양의 경영 정상화에도 가속도가 붙을 전망이다. 한화그룹의 전폭적인 투자지원을 바탕으로 친환경 선박 기술 개발에도 탄력이 붙고, 글로벌 수주 경쟁에도 보다 적극적으로 뛰어들 것으로 기대된다.

대우조선해양 노조는 이번에 인수 주체가 가시화됨에 따라 임금과 복지, 고용승계 등의 내용이 담긴 인수 요구안을 조만간 공개하며 노조의 입장 관철에 나서겠다는 방침이다. 앞서 전국금속노동조합 경남지부 대우조선지회는 매각 과정에 노조의 참여를 요구하며 “지회의 요청에도 산업은행이 일방적으로 밀실, 특혜매각을 진행한다면 지회는 전면 투쟁도 불사할 것”이라고 예고한 바 있다.

노조는 한화그룹이 요구안을 수용하지 않을 경우 매각 반대 파업을 벌이며 반발 수위를 높이겠다는 계획이다. 이를 위해 지난달 말 대우조선해양 매각 관련 쟁의행위 안건을 놓고 조합원 대상 찬반 투표를 진행한 결과 찬성 72%로 합법적인 파업권을 확보해 둔 상태다.

![[포토]긴급현안질의, '답변하는 박안수 육군참모총장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120500534t.jpg)

![[포토]서울 지하철, '계엄 파문 속' 3년 연속 파업](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120500482t.jpg)

![[포토]최고위, '모두발언하는 박찬대 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120500479t.jpg)

![[포토]최고위, '모두발언하는 한동훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120500432t.jpg)

![[포토]골프존 파스텔 합창단,지역주민위한 공연](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400127t.jpg)

![[포토]국회 월담하는 우원식 국회의장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401332t.jpg)

![[포토]'규탄사하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401162t.jpg)

![[포토]비상계엄 해제 후 한자리에 모인 한덕수 총리와 국무위원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401092t.jpg)

![[포토]최상목 경제부총리, '어두운 표정'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400960t.jpg)

![[포토]청사들어서는 한덕수 총리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400786t.jpg)

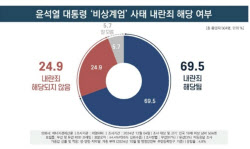

![국민 10명 중 7명 尹 탄핵 찬성…부산·대구에서도 60% 이상[리얼미터]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120500353h.jpg)